モブたぬき

モブたぬき「投資を始めたけれど、株価の上がり下がりに振り回されてばかり」

「リスクを抑えた運用がしたいけれど、何を選べばいいのか分からない」

「老後に備えたいけど、大きく減らすのは怖い」

そんな風に感じている方にこそ、ぜひ知ってほしいのが「パーマネントポートフォリオ」という考え方です。

「パーマネントポートフォリオ」とは、「景気が良くても悪くても、インフレでもデフレでも、どんな時代でも資産を守り育てていく」ことを目的とした投資戦略です。特に、「暴落が怖い投資初心者」や「老後資金を守リながら育てたい50代以上の方」にとって、おすすめの投資戦略です。

本記事では、パーマネントポートフォリオの基本的な考え方から、具体的な運用方法、ETF・投資信託の選び方まで、初心者にも分かりやすく丁寧に解説します。

「投資=攻めるもの」というイメージを一度リセットして、

「安心して続けられる、新しいスタイルの投資」を一緒に考えてみましょう!

私は2019年からNISAに取り組み、1000万以上の投資を行っています。現在、含み益は500万円以上を達成しています!

今回は「パーマネントポートフォリオ」を解説します。

パーマネントポートフォリオとは?

まず、「パーマネント」という言葉の意味について説明します。

パーマネント(permanent):「永遠の、永久の」という意味

「パーマネントポートフォリオ」=「永久ポートフォリオ」

パーマネントポートフォリオは、アメリカの経済評論家 ハリー・ブラウン氏が提唱した長期分散投資戦略です。

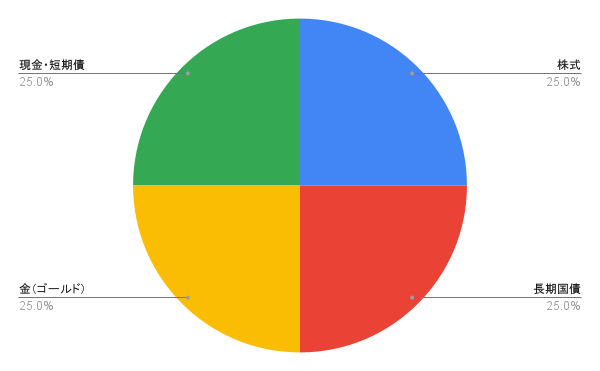

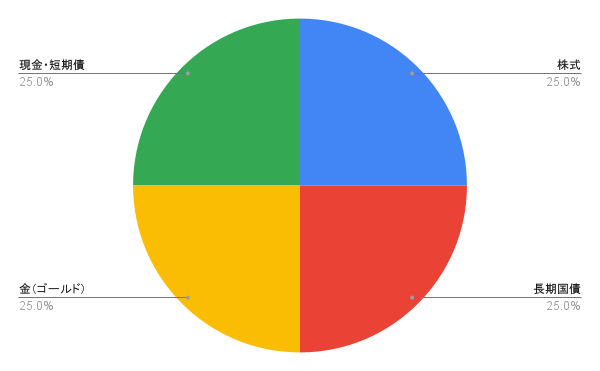

「どんな経済状況でも資産を守れる構成」を目指しており、次の4つの資産に25%ずつ分散投資するのが基本です。

| 資産 | 割合 | 目的・強み |

|---|---|---|

| 株式 | 25% | 経済成長の恩恵を受ける(景気拡大時に強い) |

| 長期国債 | 25% | デフレや不況、金利低下局面に強い |

| 金(ゴールド) | 25% | インフレ、通貨不安、有事に強い |

| 現金・短期債 | 25% | 金利上昇や急落時に備える、流動性確保 |

円グラフにすると以下の通り。

他のサイトでは、現金を除いた「3資産✕33.3%」を紹介している場合もありますが、本記事では、より安定性に優れた「4資産×25%」の構成を中心に解説していきます。

「パーマネントポートフォリオ」のメリット

パーマネントポートフォリオのメリットは以下の4つです。

- 経済の変化に強く、長期で安心して運用できる

- 暴落時にも耐えられる「守りの強さ」

- シンプルで、ほったらかし運用にも向いている

- インフレや通過不安に備えられる

経済の変化に強く、長期で安心して運用できる

パーマネントポートフォリオの最大の強みは、経済状況に左右されにくい構成にあります。

以下の表のようにインフレ・デフレ・好景気・不況といった経済サイクルの変化に対して、それぞれの資産が異なる局面で力を発揮するように設計されており、全体としての値動きは比較的穏やかです。

| 資産 | 目的・強み |

|---|---|

| 株式 | 経済成長の恩恵を受ける(景気拡大時に強い) |

| 長期国債 | デフレや不況、金利低下局面に強い |

| 金(ゴールド) | インフレ、通貨不安、有事に強い |

| 現金・短期債 | 金利上昇や急落時に備える、流動性確保 |

たとえば、株式市場が不調なときには債券や金が下支えし、逆にインフレが進んだときには金が価値を発揮します。このように、ある資産が不調でも、他の資産が自然にバランスを取ってくれる構造は、投資初心者でも長く続けやすい理由です。値動きが安定していることで精神的な不安が少なくなり、冷静な判断が保ちやすくなるのも大きなポイントです。

将来を完璧に予測できる人はいません。だからこそ、変化に強い仕組みが重要なのです。

暴落時にも耐えられる「守りの強さ」

投資で最も避けたいのは、暴落によって資産が一気に半減してしまうような事態です。

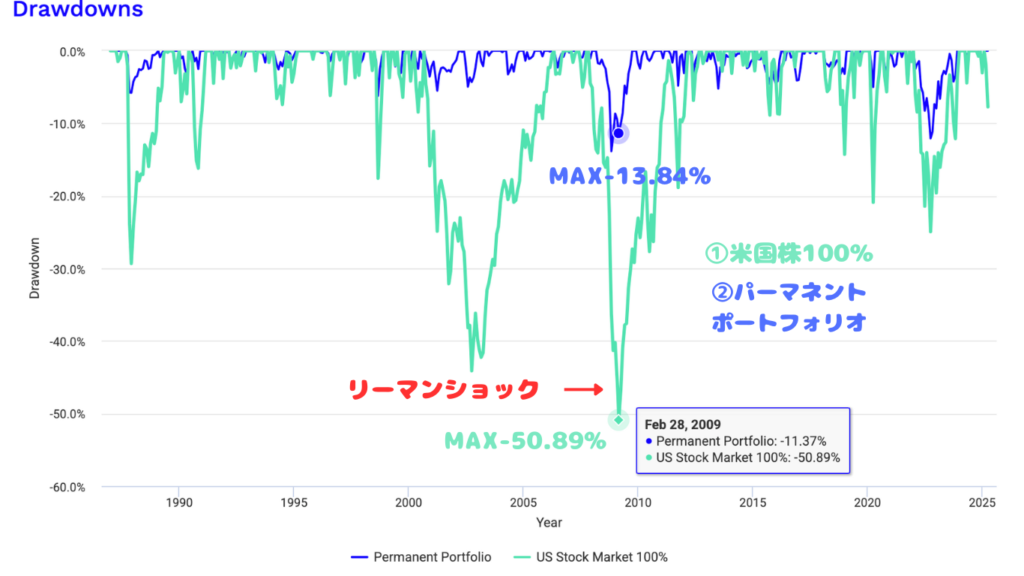

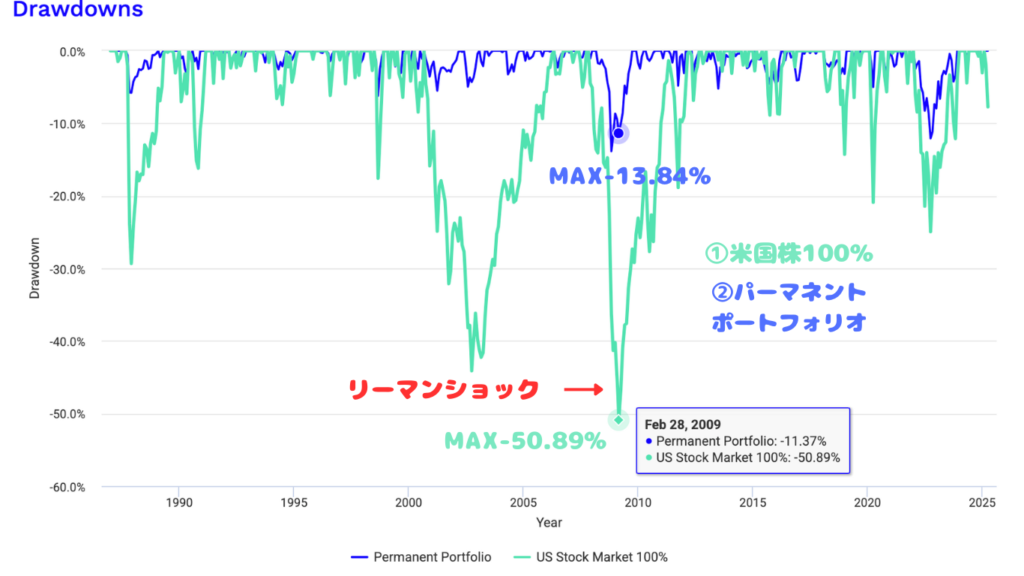

特に株式100%のポートフォリオでは、2008年~2010年のリーマンショックような局面で−50%以上の下落を経験することもあります。パーマネントポートフォリオは、そのような局面でもリスクを最大限まで抑えることができるとされており、精神的なダメージを最小限に抑えることができます。

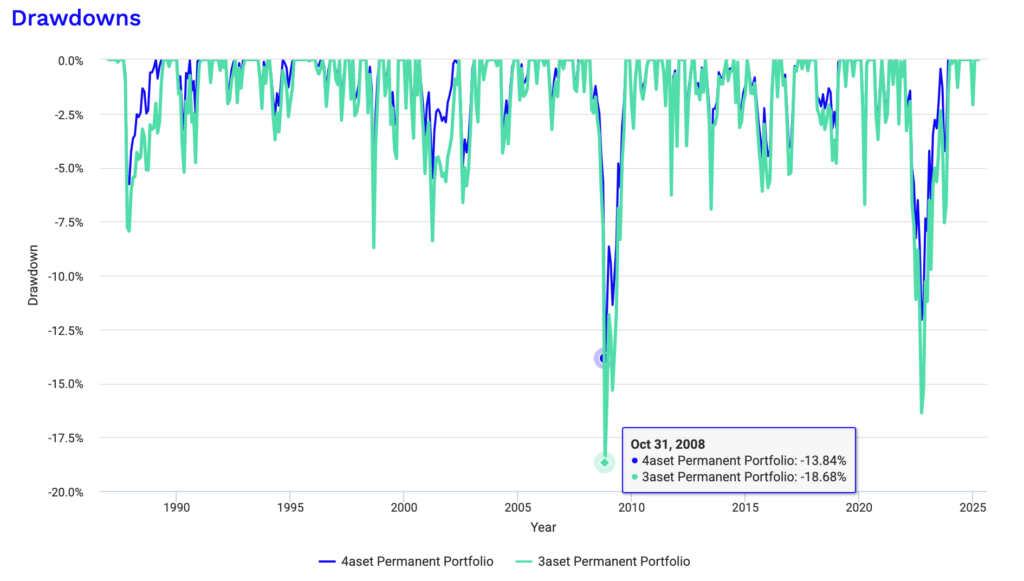

実際にバックテストを使ってリーマンショックを含めた1987~2025年の間のドローダウンを見てみましょう。

結果、リーマンショック時は米国株100%の場合、最大-50.89%下落したのに対して、パーマネントポートフォリオの最大ドローダウンは-13.84%とリスクを極限まで抑えていたことがわかります。

このように、資産の守りに強いという点は、リスク許容度の低い方にとって大きな安心材料になります。

この「守りの強さ」は、単なる数字の問題ではなく、投資を途中でやめずに済む=続けられることにつながるという意味で、とても大切なポイントです。

結局、投資で成果を出すには「続けること」が何より大事なのです。

シンプルで、ほったらかし運用にも向いている

パーマネントポートフォリオは、「年に1回リバランスするだけ」でOKというシンプルさも魅力です。

毎日の株価チェックやタイミングを見た売買が不要なため、投資に時間をかけられない社会人や子育て世帯にも向いています。

また、資産配分のルールが明確で、どんなときも25%ずつ保有という原則を守るだけなので、投資初心者でも迷わず実践できます。手間をかけずに、かつ理にかなった運用ができるという点で「ほったらかし投資」の代表格と言えるでしょう。

また、リバランスは「増えた資産を売って、減った資産を買う」という自然な調整なので、結果的に「安く買って高く売る」という合理的な投資行動にもなっています。

インフレや通貨不安にも備えられる

近年の物価上昇や円安の進行を通じて、インフレや通貨の価値下落といったリスクを肌で実感している方も多いのではないでしょうか。特に、人口減少・財政赤字・円安傾向など、日本経済が抱える不安材料を考慮すると、円資産だけに頼るのはリスクといえます。

こうした局面で注目されているのが「金(ゴールド)」です。2025年現在、金価格は史上最高値を更新する水準で推移しており、インフレや国際不安を背景にその存在価値が再認識されています。

以下の表の通り、実際に至近1年間のリターンは40%を超えており、3年間のリターンも米国株をアウトパフォームしています。

パーマネントポートフォリオにはこの金を25%組み込むことで、インフレや円安といった通貨のリスクにも対応できる構成になっています。

さらに、米国株や米国債に分散することで、自然とドル資産も組み込まれるため、結果として日本円の偏りを避け、より国際的にバランスの取れたポートフォリオを実現できます。

これは「資産を守る」だけでなく、「通貨の多様性を取り入れる」戦略でもあるのです。心の負担が少なく、だからこそ長く続けられる

「パーマネントポテトポートフォリオ」のデメリット

パーマネントポートフォリオのデメリットは以下の3つです。

- 株式100%よりもリターンは控えめ

- 金や長期金利の値動きに慣れが必要

- 日本国内では再現しにくい面もある

株式100%よりもリターンは控えめ

パーマネントポートフォリオはリスクを抑えることに重点を置いているため、株式100%の攻めのポートフォリオに比べると、どうしてもリターンは控えめです。

特に景気が長期間好調で株式市場が強い相場環境では、他の安全資産(債券・金・現金)が足を引っ張る形になり、資産の伸びが鈍くなる傾向があります。そのため、「短期間で資産を倍にしたい」「若いうちにリスクを取ってリターンを最大化したい」という考えの人には物足りなさを感じるかもしれません。

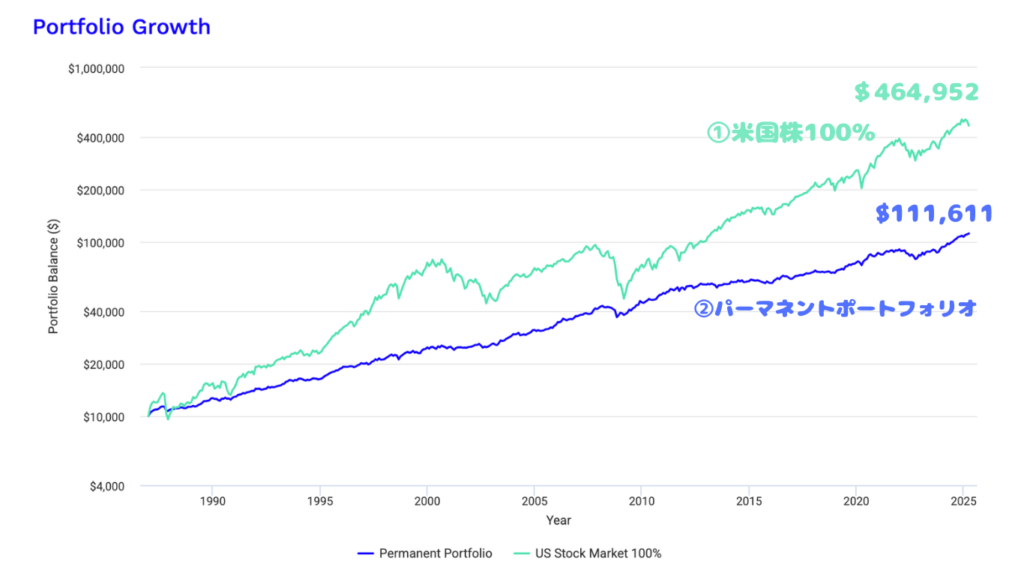

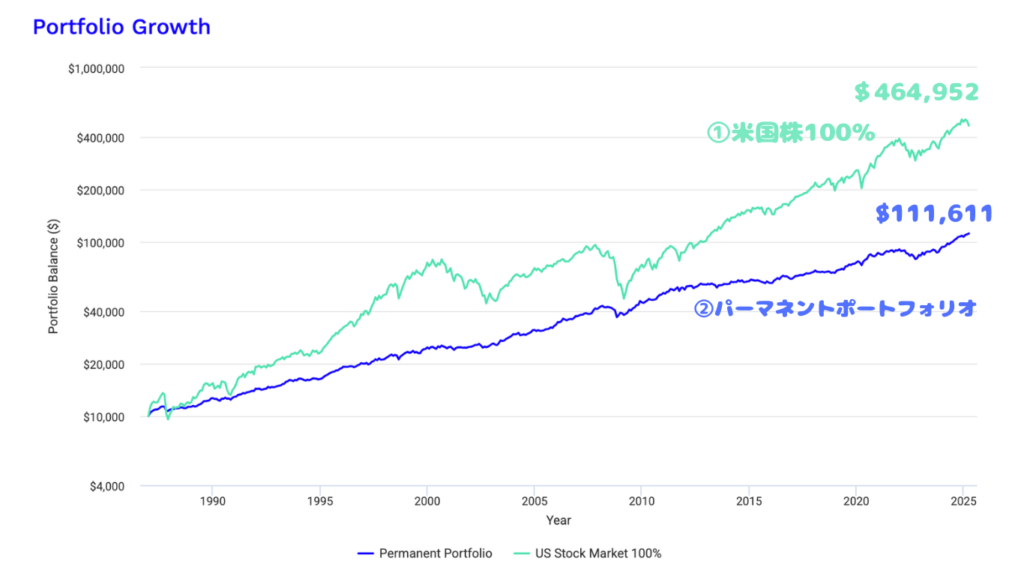

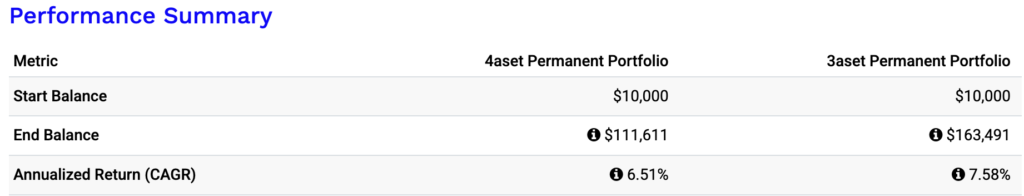

たとえば、過去の米国株のデータ(1987年~2025年)を使用し、以下①と②のポートフォリオのリターン比較をしてみました。

①米国株100%

②パーマネントポートフォリオ(米国株25%、米国債25%、金25%、現金25%)

結果、1987年に$10,000であった資産は2025年に①では$464,952と約46倍、②では$111,611と約11倍に成長しました。

どちらも素晴らしいリターンですが、①の米国株100%のほうが②のパーマネントポートフォリオと比較して4倍以上のリターンを得ることができたという結果でした。

このように安定性を優先する代わりに、リターンを多少犠牲にする設計になっている点は理解しておくべきでしょう。

金や長期債券の値動きに慣れが必要

パーマネントポートフォリオは、株式以外に金や長期債券といった資産を組み入れますが、これらの値動きは株式とは異なるため、最初は理解しづらいと感じることがあります。

たとえば金は、安全資産としてインフレや通貨不安時に強い一方で、景気回復局面では価格が伸び悩むことがあります。加えて、利息や配当が出ないため、長期で保有しても利益が目に見えにくいという特徴があります。近年のように価格が上昇している局面では存在感を発揮しますが、反対に横ばいまたは下落傾向が続く時期もあるため、短期的には「なぜ持っているのか分からない」と感じてしまうかもしれません。

また、債券は金利の変動に影響を受けるため、金利上昇局面では価格が下落します。特に長期国債はこの影響が大きく、近年のように金利が急上昇している状況では、株式以上に価格が下がることもあります。そのため、「債券=安全資産」と単純に捉えるのではなく、金利環境と合わせて理解する必要があります。

これらの資産の動きに慣れるまでは、「なぜ今この資産が下がっているのか」「本当にこのポートフォリオで良いのか」と不安を感じることもありますが、長期での役割や全体のバランスを意識することが重要です。「なぜ今この資産が下がっているのか」が分かりにくく、不安になるかもしれません。

日本国内では再現しにくい面もある

パーマネントポートフォリオはアメリカの投資家向けに設計されたものであり、その中心にあるETF(VTI、TLT、GLDなど)は米国市場で流通している商品です。

現在ではSBI証券や楽天証券などのネット証券を活用すれば、米国ETFへの投資も比較的簡単に行えるようになっています。しかし、実際に運用するとなると、為替の影響や外貨建て商品の値動きへの理解が必要になります。

特に米国債券(TLTなど)を購入する場合、為替リスクの影響を受けやすく、円安・円高によって評価額が大きく変動することもあります。為替が大きく動いた場合、ドル建てではプラスでも円換算でマイナスになる可能性もあるため、為替リスクを含めた資産管理が求められます。

また、日本国内で販売されている投資信託では「金や長期国債に直接連動する商品」の選択肢が限られているため、完全に同じ構成を再現するのはやや難しいという側面もあります。

こうした点から、投資初心者や日本国内の商品だけで完結させたい人にとっては、若干ハードルが高く感じられるかもしれません。

パーマネントポートフォリオはどんな人に向いている?

パーマネントポートフォリオは幅広い人に適していますが、特に以下のような方におすすめです。

50代以上の方

- 退職金や老後資金など「減らしたくないお金」を運用したい

- 株価の上下で一喜一憂せず、安心して持ち続けたい

- 複雑な運用やタイミングの見極めに疲れた

- 一部を取り崩しながらも資産を守りたい

投資初心者・忙しい社会人

- 初めての投資で、堅実に始めたい

- 子育てや仕事に追われ、投資に時間をかけられない

- 手間なく、長期で続けられる仕組みを探している

将来のインフレや通貨のリスクに備えたい人

- 日本円だけの資産に不安がある

- 米ドルや金といった「通貨を超えた資産」を持ちたい

パーマネントポートフォリオは、「増やす」ことだけでなく、「守りながら育てる」ことを大切にしたい人に最適です。

パーマネントポートフォリオの始め方

パーマネントポートフォリオは、ETF(上場投資信託)や投資信託を使って、誰でも簡単に構築できます。 ここでは、4つの資産クラスそれぞれに対応する代表的な銘柄をご紹介します。

ETFで構築する場合

ETFは投資信託よりも低コストかつ、リアルタイムで売買ができるのが魅力です。

| 資産 | ETF例(米国ETF) |

|---|---|

| 株式 | VTI(米国株式) 、VOO(S&P500) |

| 長期国債 | TLT(米国長期国債) |

| 金 | GLD / IAU(ゴールドETF) |

| 現金 | 日本円、米ドル |

投資信託で構築する場合

投資信託は自動積立や再投資がしやすく、100円から投資できるので初心者でも扱いやすいのが魅力です。

| 資産 | ETF例(米国ETF) |

|---|---|

| 株式 | ・eMAXIS Slim 米国株式 ・SBI・V・全米株式インデックス・ファンド ・楽天・プラス・S&P500インデックス・ファンド |

| 長期国債 | 該当なし |

| 金 | 信託報酬が高く、おすすめしない |

| 現金 | 日本円、米ドル |

株式は投資信託で構成してもいいですが、長期国債と金についてはETFで構築したほうがいいでしょう。

スタートは積立から

たとえまとまった余剰資金が手元にあっても、最初から一括で投資するのではなく、毎月の積立で現金以外の部分を徐々に増やしていく方法をおすすめします。

なぜなら、投資初心者が一括投資をした直後に相場が暴落した場合、大きな損失に直面し精神的に耐えられなくなってしまうケースがあるからです。積立投資なら、時間をかけて少しずつ市場に慣れながら投資経験を積むことができ、リスクも分散されます。

まずは積立で株式、債権、金の比率を徐々に高め、最終的に4資産✕25%に近づけていくのが現実的です。

3資産型との違い

インターネット上では「株・債券・金にそれぞれ33.3%ずつ配分する戦略」をパーマネントポートフォリオと紹介している記事もあります。

これは 簡易版や日本独自のアレンジとして紹介されているものであり、ハリー・ブラウン氏が提唱した4資産型とは異なります。

| バージョン | 資産構成 | 特徴 |

|---|---|---|

| 4資産型 | 株・長期債・金・現金(各25%) | どんな局面でも備えられるバランス型、最大ドローダウンが抑えられる。 |

| 3資産型 | 株・債券・金(各33.3%) | 現金を省略し高リターンを狙う簡易型 |

3資産型のメリット:リターンが大きい

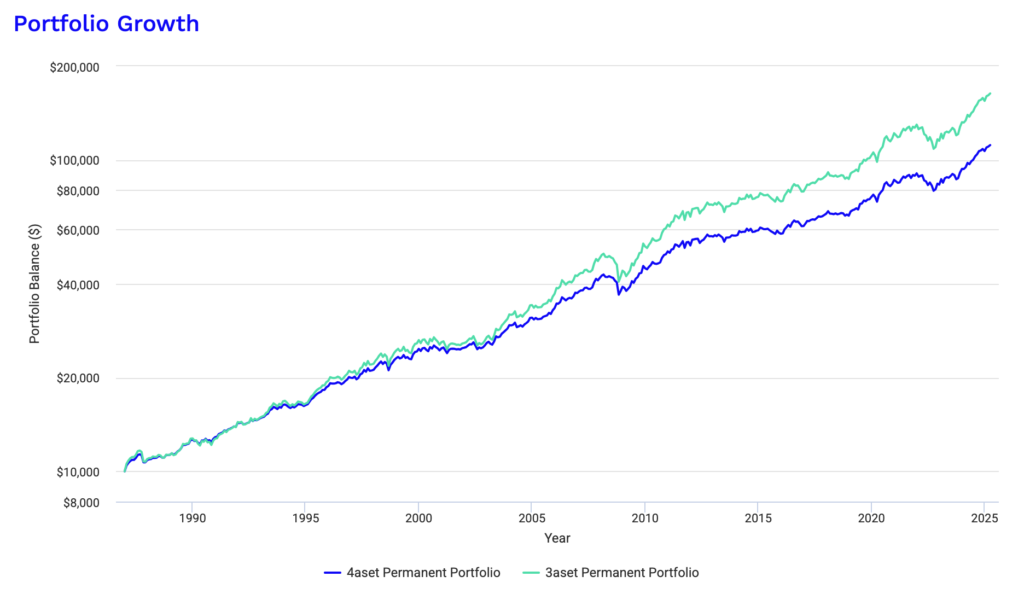

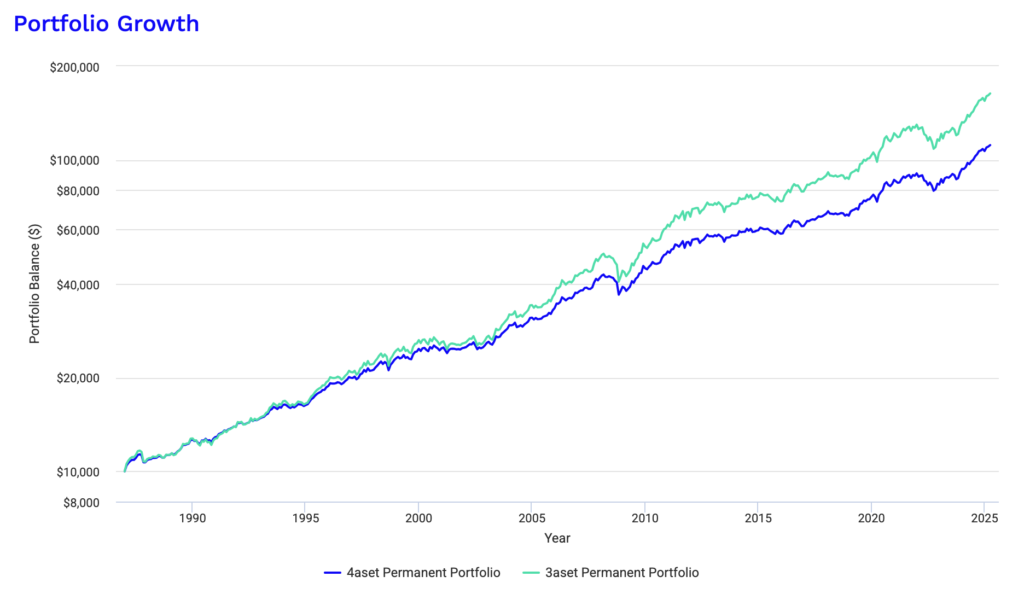

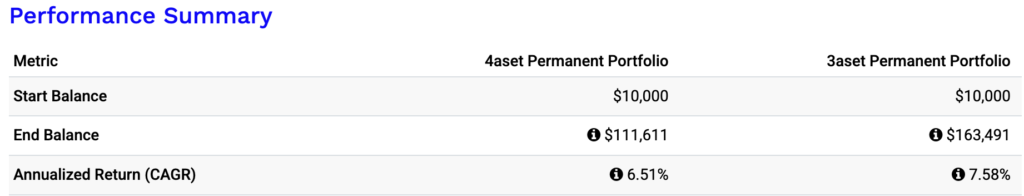

3資産型のメリットはやはり、4資産型よりもリターンが大きいことです。1987年~2025年までのリターンを比較すると以下の通りです。

1987年~2025年のデータでは年率リターンは3資産型が7.58%、4資産型が6.51%と3資産型の方が1%以上リターンがいいことがわかりました。

3資産型のデメリット

4資産型と比較した3資産型のデメリットは以下の通り。

- 流動性リスクに弱い

- 最大ドローダウンの大きい

流動性リスクに弱い

3資産(株・債券・金)のみで構成されたポートフォリオは、現金がないため、流動性リスクに弱いという欠点があります。

暴落時に「安全な資産に一時的に避難する」選択肢が減るため、回復を待つしかない=不安に耐える必要があるのです。また、リバランスの際に現金を使って高値の資産を売り、割安の資産を買うという戦略も取りにくくなります。

最大ドローダウンが大きい

さらに4資産型よりも最大ドローダウンの大きいというデメリットがあります。

上の図の通り、リーマンショック時の最大ドローダウンは4資産型が-13.84%とリスクを抑えたのに対して、3資産型は-18.68%までドローダウンしました。4資産に比べて最大ドローダウンが大きいことがわかります。

まとめ

今回はパーマネントポートフォリオの概要、メリット・デメリットを紹介しました。

パーマネントポートフォリオのメリット・デメリットを簡単に振り返っておきましょう。

メリットは以下の通り。

- 経済の変化に強く、長期で安心して運用できる

- 暴落時にも耐えられる「守りの強さ」

- シンプルで、ほったらかし運用にも向いている

- インフレや通過不安に備えられる

デメリットは以下の通り。

- 株式100%よりもリターンは控えめ

- 金や長期金利の値動きに慣れが必要

- 日本国内では再現しにくい面もある

パーマネントポートフォリオは、「大きく増やす」よりも「減らさずに守る」ことに重きを置いた投資戦略です。

どんな経済環境にも対応できる4資産の組み合わせは、初心者にも分かりやすく、続けやすい仕組みとして機能します。特に、暴落に耐えながら資産を育てたいと考える方や、将来のインフレ・通貨不安に備えたい方にとって、非常に有力な選択肢となるでしょう。

相場を読むことに疲れた方、投資を始めたいけど怖いという方、老後資金を確実に守りたいという方にとって、パーマネントポートフォリオは「安心して続けられる投資」の答えになるかもしれません。

最後にまだ証券口座を開設していない方には取扱商品数の多さ、取引手数料の安さがトップクラスのSBI証券、または楽天証券がおすすめです。

この機会にぜひ検討してみてくださいね。

まだNISA口座を開設していない人にはSBI証券と楽天証券のどちらかが断然おすすめ!

| SBI証券 | 楽天証券 | |

|---|---|---|

| 口座開設数 | 1245万2千 | 1020万 |

| NISA口座 | 476万 〜2024年3月 | 524万 〜2024年1月 |

| 取扱商品数 | 2575件※ | 2569件※ |

| 取引手数料 | 0円〜 | 0円〜 |

| クレカ積立 | 0.5〜5.0% 三井住友カード | 0.5〜1.0% |

| 単元未満株 | 対応(S株) | 対応(かぶミニ) |

\ 取扱銘柄数No.1/ | \ NISA開設数No.1 / |

、楽天証券決算説明書(2024.2.9)https://www.rakuten-sec.co.jp/ITS/disc_PDF/kessann_20240209_01.pdf

※2024/6/29時点

コメント