2024年1月から始まった新NISAは投資枠が年間40万円から年間360万円まで、非課税の生涯上限枠は1800万円までと、非常に大きな変更となりました。

基本的には素晴らしい神改正なのですが、改悪点として新NISAでは旧一般NISAで買えた銘柄が一部買えなくなってしまいました。

2020年〜2021年で爆益で話題になった「レバナス」も新NISAでは買えなくなってしまいました。

モブたぬき

モブたぬきえー大好きなレバナス、新NISAで買えないのか。

どうしよう、、、

大丈夫!レバナスに代わる新NISAのおすすめ銘柄を紹介するね!

この記事の前半部分ではレバナスが新NISAの対象外となった理由を解説、後半部分ではレバナスに代わる銘柄紹介、レバナスとの比較を紹介します。

この記事を読めば、レバナスの代わりに新NISAで運用する銘柄がきっと見つかりますよ。

私は2019年からNISAを取り組み、

現在、1000万以上の投資を行っています。

今回は新NISAでのレバナス代用銘柄について紹介します。

レバナスが新NISAの対象外となった理由

レバナスが「安全で長期的な資産形成」に向かない商品だと判断されたため。

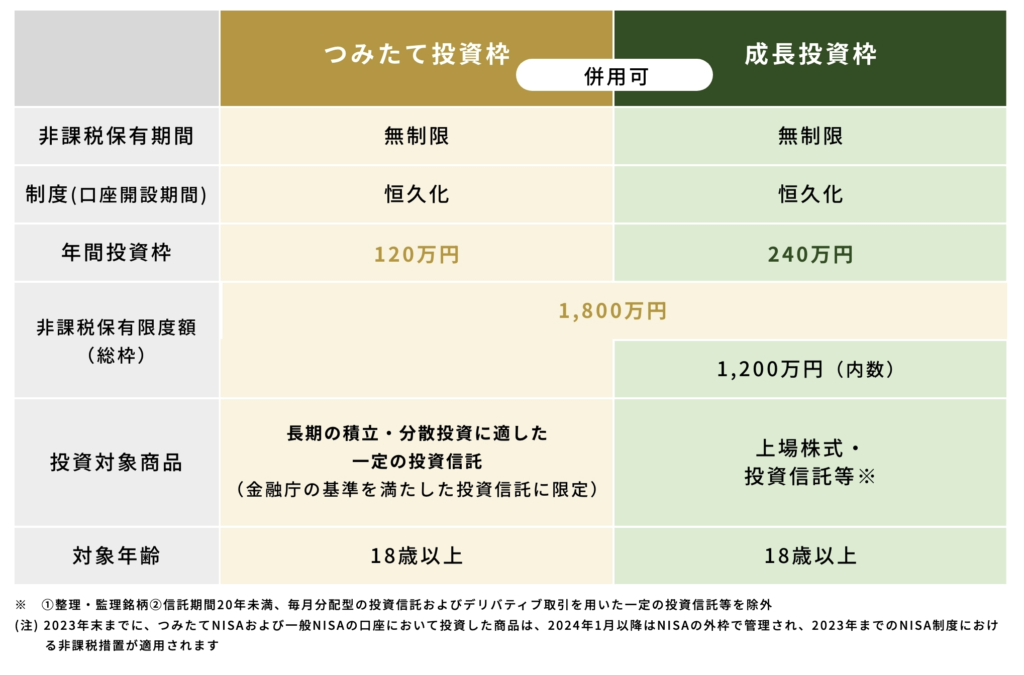

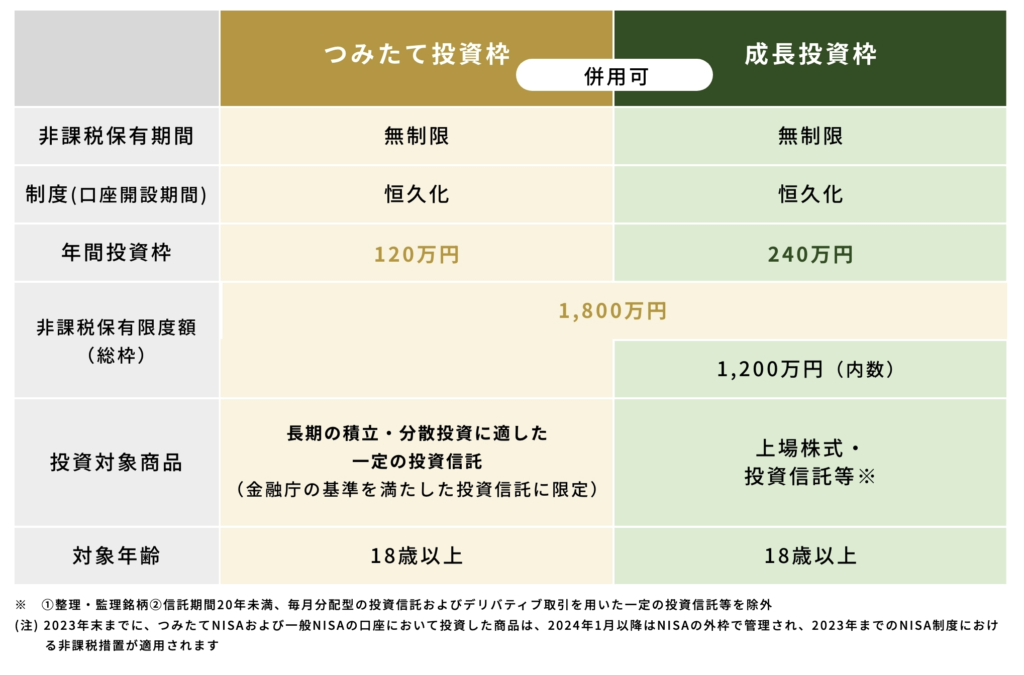

レバナスが新NISAの対象外となった理由を説明する前に新NISAの概要をおさらいしましょう。

新NISA制度の概要

2024年1月から始まった新NISA(少額投資非課税制度)は、個人が税金の心配なく投資をして長期的に資産を増やすことを助ける制度です。

この制度は長期投資を促し、より多くの人々が資産形成を行えるようにすることを目指しています。

概要は下の図の通り。

旧NISAとの比較は下の表の通り。神改正です。

| 新NISA | 旧NISA | |

| 非課税保有期間 | 無期限 | つみたて:20年 一般:5年 |

| 年間投資枠 | つみたて:120万円 成長:240万円 ※併用可 | つみたて:40万円 一般:120万円 ※併用不可 |

| 非課税保有限度額(総枠) | 1800万円 (成長:1200万円) | なし |

| 非課税保有限度額の再利用 | 可能 | 不可 |

レバナスが新NISAの対象外になった理由

レバナス(レバレッジナスダック)を含むレバレッジ型投資信託は、市場の動きを拡大して反映する商品で、大きなリターンを得られる可能性がありますが、同時に大きなリスクも伴います。

レバナスが新NISAの対象外となったのは、制度の目的である「安全で長期的な資産形成」とレバナスの高リスク性が合わないからです。

新NISAで除外とした銘柄の説明が金融庁HPに書いてあったので紹介します。

- 整理・管理銘柄

整理・管理銘柄とは、市場からの撤退や、財務健全性の懸念などにより特別な注意が必要とされる銘柄のことです。これらの銘柄は、投資リスクが高いため新NISAの対象外とされています。 - 信託期間20年未満

新NISAでは、長期的な資産形成を奨励しているため、信託期間が20年未満の投資信託は対象外とされています。この基準により、短期間での取引や投機的な投資を促す商品を排除し、より長期的な視点で資産を育てることを目指しています。 - 毎月分配の投資信託

毎月分配型の投資信託は、利益を毎月定期的に分配する商品です。これらは特に収益性よりも分配を優先するため、長期的な資産増加よりも短期的なキャッシュフローを提供することに重点を置いています。新NISAでは、これらの商品は長期的な資産形成の目標にそぐわないと判断されています。 - デリバティブ取引を用いた投資信託

デリバティブ取引を用いた投資信託は、先物やオプションなどの金融派生商品を活用するものです。これらは高いリターンを目指すことができますが、同時に大きなリスクを伴うため、新NISAの対象外とされています。デリバティブは価格変動が激しく、投資家が大きな損失を被る可能性があるため、より安定した投資を目指す新NISAの枠組みには適していません。

レバナスは4のデリバティブ取引=レバレッジ取引に該当し対象外になったと考えられます。

この金融庁の選定は、投資者を不要なリスクから守り、より安全に資産を増やすことができる環境を提供するためのものです。

国は新NISAを利用することで、多くの人々が安心して投資に参加し、そのメリットを享受できるようになることが期待しています。

レバナスに代わるおすすめ投資先候補3選

新NISA制度においてレバナスが対象外とされたため、レバナスに投資していた方はレバナスに代わるアクティブで大きなリターンを狙える投資先を探していると思います。

私がおすすめするレバナスに代わるおすすめ銘柄はこの3つです。

・ナスダック100

・FANG +

・SOX(フィラデルフィア半導体指数)

ナスダック100

レバナスの代わりといえばやはり、ノーマルなナスダック100です。

ナスダック100は米国のハイテク企業上位100社に投資できます。

レバレッジは効きませんが、レバナスと同じ投資先になるので、米国のビッグテックの成長に期待するならナスダック100に投資するのがいいでしょう。

- S&P500より米国のビッグテックに集中投資できる

- S&P500より高いパフォーマンス

- S&P500より値動きが激しく、リスクが高い

- 金融ショックに強い

S&P500より米国のビッグテックに集中投資できる

ナスダック100の構成銘柄、構成比率についてS&P500と比較してみます。

| 構成銘柄 | ナスダック100 | S&P500 |

| アップル | 10.8% | 7.0% |

| マイクロソフト | 9.4% | 7.0% |

| アマゾン | 5.3% | 3.4% |

| エヌビディア | 4.3% | 2.9% |

| メタ・プラットフォームズ | 3.8% | 1.9% |

| 上位5銘柄合計 | 33.6% | 22.2% |

ファンド交付目論見書(2023.12)、eMAXIS Slim 米国株式(S&P500)交付目論見書(2024.1)

ナスダック100の上位5社だけで33.6%とS&P500よりも米国のビッグテックに集中投資できることがわかります。

このように米国のビッグテックの成長にかけるならナスダック100に投資しましょう。

S&P500より高いパフォーマンス

ナスダック100とS&P500の直近20年間のチャートを比べてみます。

値上がり率

ナスダック100(赤線):+1172%

S&P500(青線):+352%

結果、20年という長期で比べてみてもS&P500よりナスダックのほうが高いパフォーマンスとなっていることがわかりました。

しかも、1000%以上!S&Pもすごいですが、ナスダック100はさらにすごいパフォーマンスですね。

このようにナスダック100に投資することで一般的なインデックス指数であるS&P500の3倍近くのリターンを得ることができます。

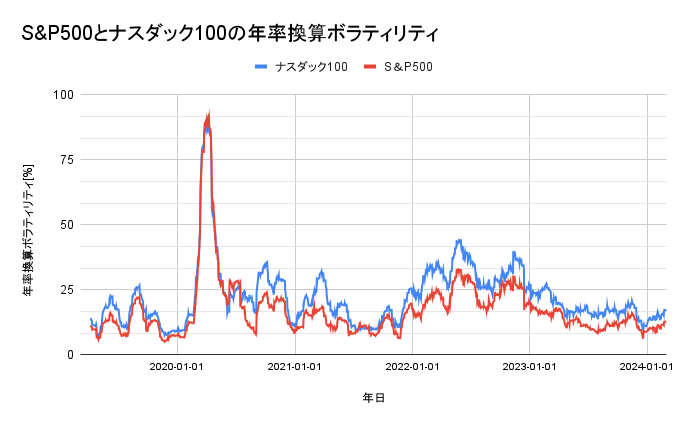

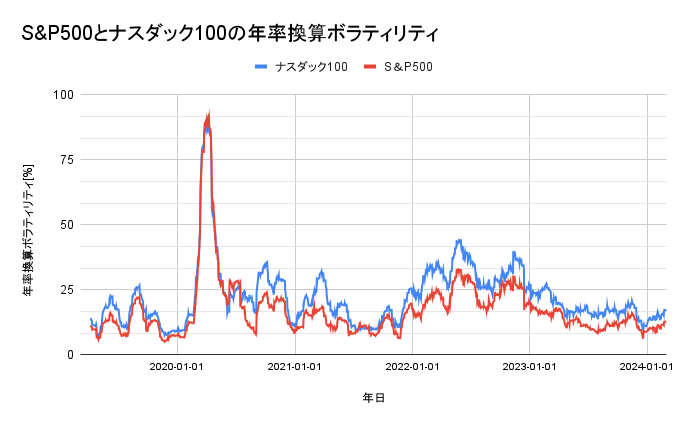

S&P500より値動きがはげしく、リスクが高い。

ナスダック100はレバナスほどではないですが、値動きもはげしくリスクが高いです。

直近5年間のS&P500とナスダック100のボラティリティ(価格変動幅)を計算してみました。

基本的にナスダック100は常にS&P500より値動きが激しいことを示しています。

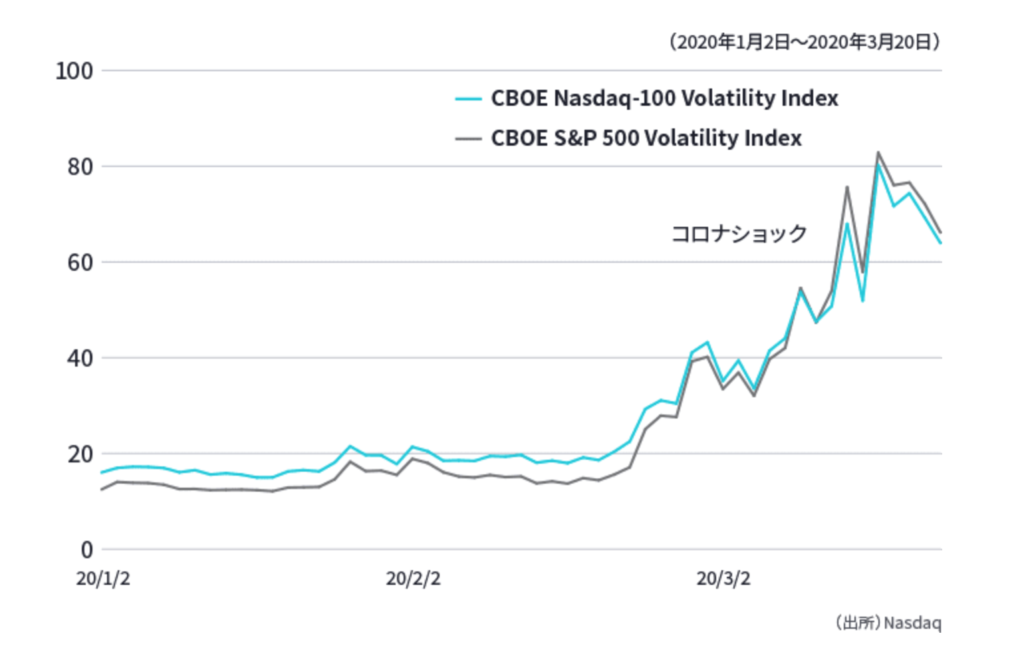

ただし、2020年3月のコロナショック時には少し勝手が違うようですね。これは後ほど説明します。

金融ショックに強い。

先ほど説明した年率換算ボラティリティのチャートでもわかるように、意外にもリーマンショックやコロナショックなどの金融ショックではS&P500より値動きが小さかったのです。

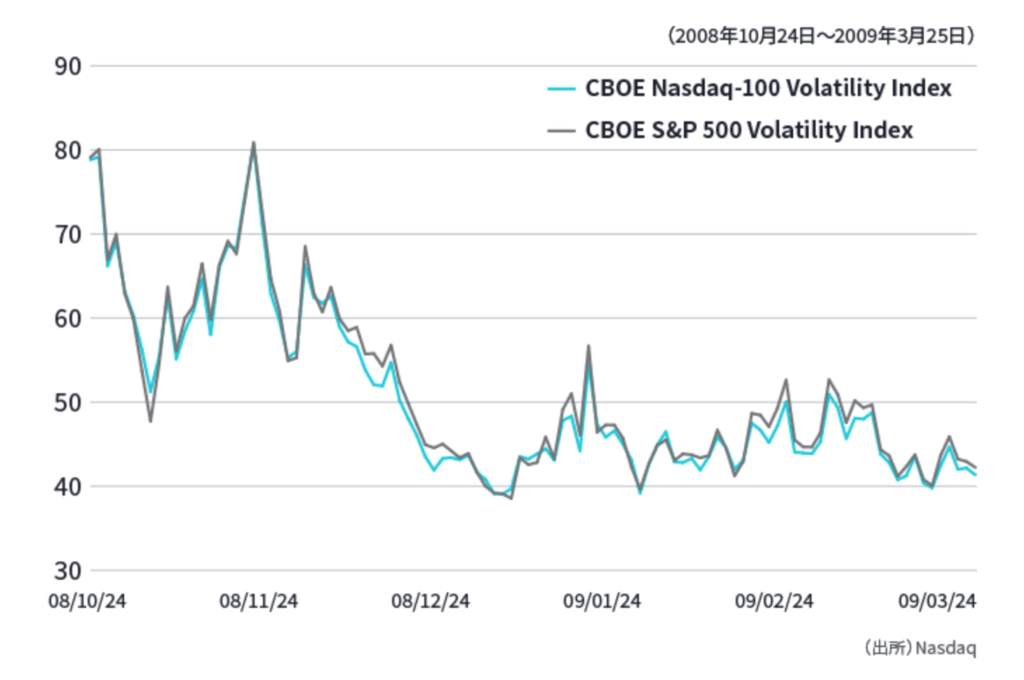

下の図はリーマンショック、コロナショック時のボラティリティ(価格変動幅)を示したチャートになります。

ボラティリティが高いほうが値動きが激しいということ。下のチャートでは水色線のナスダック100のほうがボラティリティが低いことがわかりますね。

出典元:大和アセットマネジメント

出典元:大和アセットマネジメント

ナスダック100が金融ショックに強い理由

- 金融セクターの比率が低く、直接的な影響が少ないため

- 財務状況が素晴らしい企業群であるため。負債に対し、現金を多くもっている

FANG +

FANG+は、Facebook(現Meta Platforms)、Amazon、Netflix、Google(Alphabet)の頭文字をとったファウンドでこの4社に加えて6社の合計10社で構成されています。

この指数は、テクノロジーとインターネット関連の最も影響力のあるビッグテック7社(マグニフィセント・セブン)をカバーしており、米国ハイテクセクターの成長を反映しています。

- 構成比率は10%均等加重を採用

- ナスダック100よりマグニフィセント・セブン銘柄に集中投資できる

- 値上がり率が高い、ただしボラティリティも高め

- 運用コストが高め

構成比率は10%均等加重を採用

FANG+の構成銘柄および構成比率は以下の通り。

| 構成銘柄 | FANG+ |

| メタ・プラットフォームズ | 11.0% |

| エヌビディア | 10.1% |

| アルファベットクラスA(グーグル) | 9.9% |

| アップル | 9.8% |

| アマゾン | 9.7% |

| テスラ | 9.6% |

| マイクロソフト | 9.3% |

| ネットフリックス | 8.9% |

| スノーフレーク | 8.9% |

| AMD ※ | 8.2% |

※現在(2024.3)はAMDからブロードコムに入れ替わっている。

S&P500やナスダック100は「時価総額加重平均」というものを採用しているのに対し、FANG+は各銘柄が均等に10%程度で組み入れられている「均等加重」が採用されているのが特徴です。

時価総額加重平均であれば、時価総額が大きい、つまり常に人気で成長する株に投資できますが、均等加重では均等の比率のため、パフォーマンスが落ちる傾向にあります。

ただし、均等加重にもメリットがあります。それは時価総額が小さくても成長性のある企業の成長を取り込めるところです。

FANG+であればスノーフレークのようなスタートアップ企業の成長にかけています。

また最近のAIブームで急拡大したエヌビディアの成長をナスダックやS&P500より多く取り込み上昇しました。

ナスダック100よりマグニフィセント・セブンに集中投資できる

マグニフィセント・セブンとはFANG銘柄にアップル、テスラ、エヌビディアを加えた7銘柄のことで、マグニフィセントとは「見事な」、「素晴らしい」などの意味となります。

名前の由来は黒沢明監督作品の「荒野の7人」のリメイクで1960年に米国で公開された西部劇映画「マグニフィセント・セブン」。人気の7銘柄ということです。

FANG+とナスダック100のマグニフィセント・セブン銘柄の構成比率は以下の通り。

| 構成銘柄 | FANG+ | ナスダック100 |

| メタ・プラットフォームズ | 11.0% | 3.8% |

| エヌビディア | 10.1% | 4.3% |

| アルファベットクラスA(グーグル) | 9.9% | 3.2% |

| アップル | 9.8% | 10.8% |

| アマゾン | 9.7% | 5.3% |

| テスラ | 9.6% | 3.2% |

| マイクロソフト | 9.3% | 9.4% |

| マグニフィセント・セブン合計 | 69.4% | 40.0% |

ファンド交付目論見書(2023.12)

このようにナスダック100よりFANG+のほうがマグニフィセントセブンに集中投資できることがわかります。

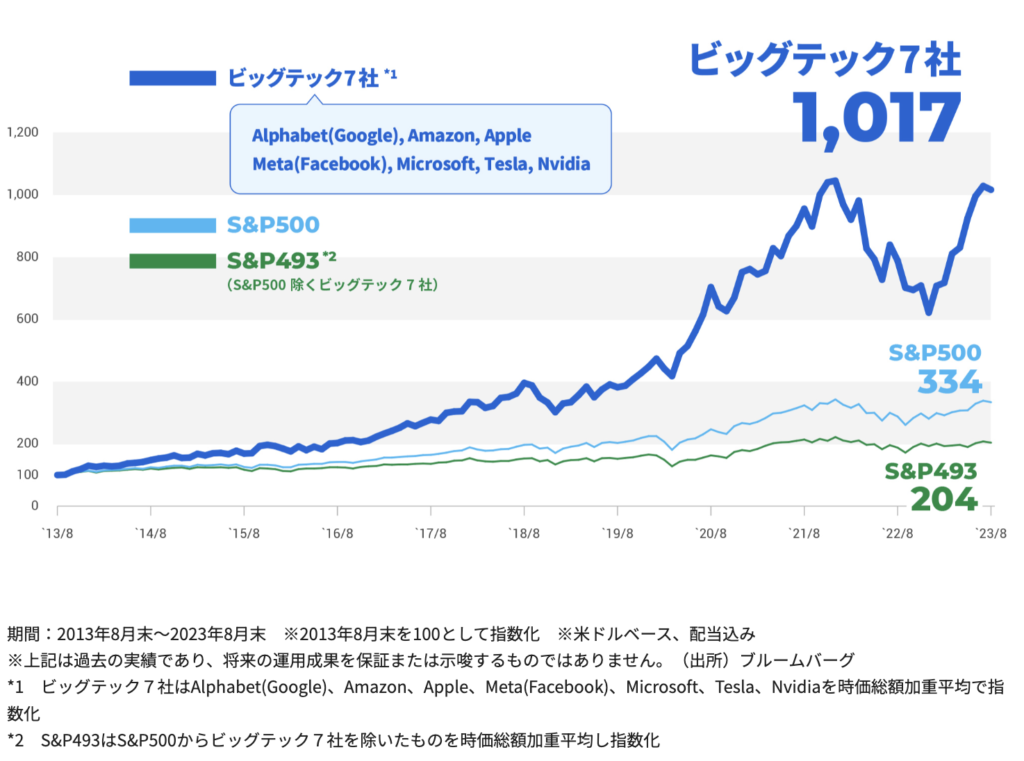

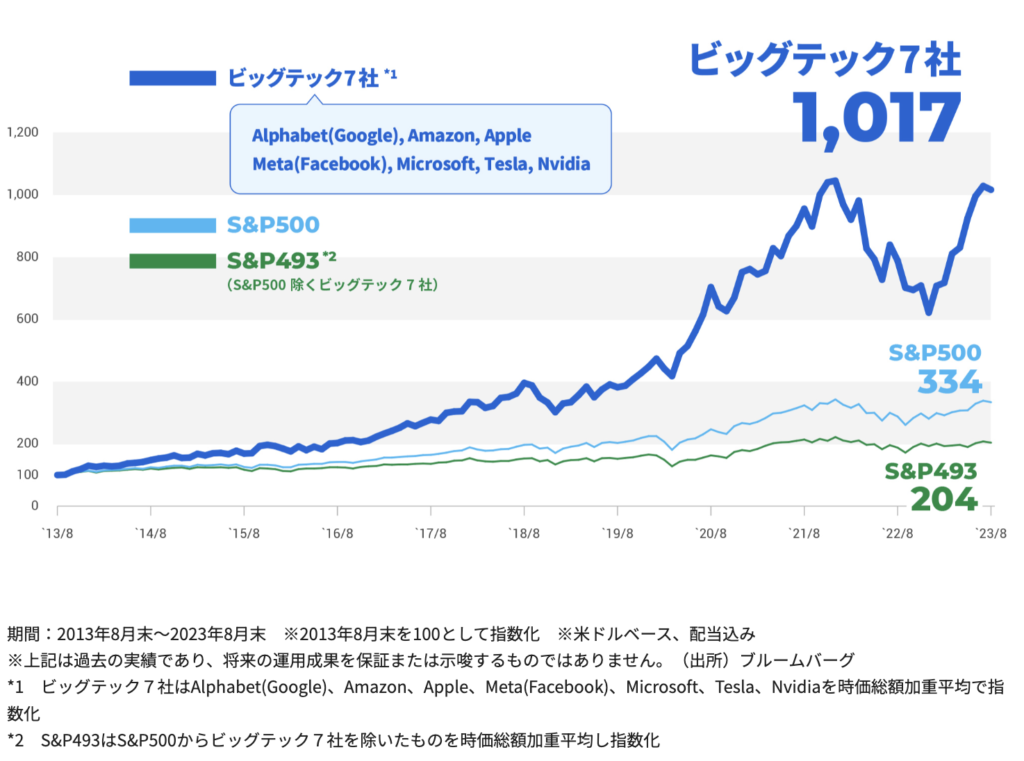

直近10年の米国株はあきらかにこのマグニフィセント・セブンが牽引してきました。これは下の図からもあきらかです。

直近10年間のS&P500の値上がりはマグニフィセント・セブンの寄与がほとんどであり、残りの493銘柄の成長はたいしたことなく、むしろ、S&P500の足を引っ張っていることを示しております。

S&P493に投資せず、マグニフィセント・セブンだけに投資したいならFANG+に投資するのがいいでしょう。

値上がり率が高い。ただしボラティリティも高め。

FANG+ができた2017年9月から現在までのFANG+(赤線)、ナスダック100(緑線)、S&P500(青線)のパフォーマンスを比べてみました。

値上がり率

FANG+(赤線):+353%

ナスダック100(緑線):+186%

S&P500(青線):+96%

いかがでしょうか?直近5年間の値上がり率はFANG+が圧倒的でした。

しかし、株価チャートは切り取る時期を変えてみると、見える風景もかわります。

2021年1月から2023年1月までのチャートをみてみましょう。

この時期は米国株は2021年1月にピークをつけ、2023年初頭まで下落を続けた時期となります。

値上がり率

FANG+(赤線):-29%

ナスダック100(緑線):-14%

S&P500(青線):+3%

先ほどの結果とは逆でFANG+が1番パフォーマンスが悪い結果になりましたね。

FANG+は株価が下落基調の際は値下がりが激しいことがわかりました。

FANG+に投資する際は株価下落のリスクも承知で投資しなければなりません。

運用コストが高い

FANG+に投資できる新NISA銘柄は現在、大和アセットマネジメントから出ている「iFree NEXT FANG+インデックス」のみとなります。

この商品の総経費率は0.79%と価格競争により0.1%以下の経費率を実現しているインデックス投資としては運用コストが高いです。

100万円投資する場合、8000円程度のコストがかかります。

このコストも高いリターンで相殺できると信じるなら投資してもいいでしょう。

SOX(フィラデルフィア半導体指数)

SOXは半導体業界の主要企業を含む指数で、半導体の設計、製造、販売などを手掛ける企業30社に投資する指数になります。

半導体は現在ブームであるAIをはじめとした現代のあらゆるテクノロジーに不可欠であり、このセクターの企業は継続的な需要増加を背景に成長する可能性が高いです。

- 時価総額平均加重を採用。30銘柄と分散もきいている。

- ナスダック100を超えるパフォーマンス

- 今後のさらなる半導体需要に期待。

- 運用コストはまずまず。

時価総額平均加重を採用。30銘柄と分散もきいている。

SOXの上位10銘柄およびその構成比率は以下の通り。

| SOX構成銘柄 | |

| インテル | 8.6% |

| AMD | 8.3% |

| テキサス・インスツルメンツ・インコーポレーテッド | 8.1% |

| ブロードコム | 7.7% |

| エヌビディア | 7.5% |

| エヌエックスピー・セミコンダクターズ | 4.2% |

| アナログ・デバイセズ | 4.2% |

| クアルコム | 4.2% |

| マイクロ・テクノロジー | 4.0% |

| 台湾セミコンダクター(TSMC) | 4.0% |

構成比率はS&P500と同じ、時価総額加重平均を採用、その時代に勢いのある大型株の株価を反映できるメリットがあります。

また30銘柄と分散効果もまずまずではないでしょうか。1企業の不祥事や倒産の影響であれば影響は少ないでしょう。

ただし、30銘柄全て同じセクターのため、セクター全体が下落している局面ではむしろレバレッジがきいたように下落するリスクがあるでしょう。

ナスダック100を超えるパフォーマンス

直近5年のSOX(赤線)、ナスダック100(緑線)、S&P500(青線)のチャートは以下の通りです。

直近5年のパフォーマンス

SOX(赤線):+261%

ナスダック100(緑線):+152%

S&P500(青線):+81%

直近5年をみるとあのナスダック100を完全にアウトパフォームにしています。

ボラティリティ(価格変動幅)はチャートを見ても明らかなようにナスダック100やS&P500と比べてかなり高いことがわかります。

今後のさらなる半導体需要に期待。

SOXの魅力として、やはり市場が拡大傾向にあることです。今後のさらなる半導体需要に期待ができます。

半導体市場規模の推移は増えていますし、項目別の市場予想をみても右肩あがりに成長する予想です。

特に増えていくと予想されるのが「サーバー、データセンター、ストレージ」の市場です。

クラウドやスマホのデータなどを管理するための場所がまだまだ足りず、そのための半導体が必要になるとのことです。

この半導体需要がSOXの株価上昇に寄与すると考えます。

運用コストもまずまず

新NISAでSOXに投資できるおすすめの商品は以下の2つです。

オルカンやS&P500に連動するインデックスファンドよりは信託報酬が高めですが、0.2%以下とアクティブな投資としてはまずまずな運用コストではないでしょうか。

| 投資商品 | 設定日 | 純資産額 | 新NISA枠 | 信託報酬率 | 販売会社 |

| 楽天SOXインデックス | 2024/1/30 | 53.4億 (2024/3/4時点) | 成長のみ | 0.176% | 楽天証券 |

| ニッセイSOXインデックス | 2023/3/31 | 175.58億 (2024/3/4時点) | 成長のみ | 0.1815% | SBI証券、楽天証券 マネックス証券等 |

レバナスと代用銘柄の比較

レバナスが新NISAの対象外となったため、ナスダック100、FANG+、SOXを代わりにおすすめしました。

これらの投資先は、レバナスと比較してどうなのでしょうか?

リターンとリスクの2つの切り口で比較したいと思います。

レバナスとのリターン比較

直近5年間のリターンを比較してみましょう。

いわゆる「レバナス」は日本の投資信託商品でナスダック100指数の値動きの2倍程度となることをめざすものです。ETFとしては2022年11月から2869として上場してますが、比較の期間が短いため、今回はナスダック100の値動きの3倍程度となるように設計されたETFであるTQQQを比較に使います。

直近5年のパフォーマンス

TQQQ(赤線):+405%

FANG+(水色線):299%

SOX(紫線):277%

ナスダック100(緑線):+159%

レバナスはTQQQの動きを少しマイルドにしたものになります。

直近5年間のリターン比較の結果はレバナス想定のTQQQがもっとも高パフォーマンスであることがわかりました。

2020年のコロナショックや2022年のベア相場は悲惨でしたが、現在のようなブル相場ではレバナスのようなレバレッジ型の商品が急激に上昇することがわかりましたね。

レバナスとのリスク比較

値動きについては上のチャートでも明らかですが、レバナスが1番リスクが高いことがわかりました。

このリスクの高さから新NISA銘柄から除外になったと考えます。

レバナスの株価は2020年のコロナショックや2022年のベア相場では価格が急落しており、精神的に耐えられるかが問題です。

自分の資産が急速になくなる局面では狼狽売りをしてしまい、長期で資産形成できなくなってしまいます。

それに比べてレバレッジ型ではないFANG+、SOX、ナスダック100はS&P500のようなインデックス指数よりはリスクが高いが、許容できるレベルだと考えます。

【新NISA】レバナスに代わるおすすめ投資先まとめ

以上、レバナスに代わるおすすめ投資先候補をまとめました。

最後にこの記事で紹介した内容をまとめてみましょう!

- レバナスが新NISAの対象外となった理由はレバナスが「安全で長期的な資産形成」に向かない商品と判断されたため。

・ナスダック100

→米国のビッグテックに集中投資、S&P500よりハイリスクハイリターン

・FANG +

→マグニフィセント・セブンに集中投資、ナスダック100よりハイリスクハイリターン

・SOX(フィラデルフィア半導体指数)

→半導体セクター30銘柄への投資、ナスダック100よりハイリスクハイリターン

ナスダック100、FANG+、SOXは株価の上昇局面ではレバナスよりもリターンが劣るものの、リスクが少なく、レバナスより長期投資には向いている投資先になります。

ただし、これらの銘柄だけを全力投資することはおすすめできません。

新NISAではこの3つの投資先よりリスクの少ない、S&P500やオルカンなどのインデックス投資をメインにすることをおすすめします。

今回の3つの投資先に投資する場合はあくまでサブとして資産の3割以下で運用するようにしてください。

その方が、価格変動が少なく精神的にも安心して長期投資ができます。

新NISAでもっとも重要なのは相場から降りず、長期で居続けることです。それが最も再現性高く、勝率が高い方法なのでその点を考慮して、この3つの銘柄に投資してください。

最後にまだ新NISAを始めていない方、この記事で紹介したナスダック100やFANG+、SOXに興味を持った方は証券会社ごとに買える商品もちがうので証券会社も比較検討してみてください。以下の記事でおすすめの証券会社を紹介しているので参考にしてみてくださいね。

コメント