2024年1月から始まった新NISAは投資枠が年間40万円から年間360万円まで、非課税の生涯上限枠は1800万円までと、非常に大きな変更となりました。

この機会に将来の資産形成を!という考えもありますが「資産形成はしたいけど、今の生活もよくしたい」と考えている方もいるかと思います。現在、子育て世帯で子供にかかるお金が心配という方は特にです。

そういう方にこそ、新NISAでの高配当投資をおすすめします。

この記事では高配当ETFでおすすめの「VYM」を新NISAで運用するのはありかなしかを検討する記事となっています。

- VYMってどういうETF?

- 新NISAでVYMに投資するのはあり?なし?インデックスと比較!

- VYMを新NISAで運用するとどれくらいの分配金がもらえるの?

前半では新NISAでの分配金とVYMについて解説し、後半ではインデックス投資との比較について、最後に分配金のシミュレーション結果を解説します。

この記事で紹介する新NISAのVYM投資の特徴が理解が深まれば、理想の新NISA戦略がたてられるようになりますよ。

私は2019年からNISAを取り組み、

現在、1000万以上の投資を行っています。

もちろんVYMにも投資しています。

今回は新NISAのVYM投資について考察します。

新NISAの高配当投資について

まず今回取り上げた「VYM」をはじめとした高配当ETFは新NISAの「成長投資枠」で投資可能です。

次に新NISAの高配当投資で気になるのが分配金についてです。

分配金の課税はどうなるのでしょうか?

分配金:非課税で受け取れる。

※ただし、米国での税金10%はかかる。

米国ETFの分配金は通常、米国で10%の税金がかかり、さらに日本国内で約20%の税金がかかります。

これが新NISAの高配当投資では日本国内の約20%の税金が非課税になります。

例えば、利回り4%の高配当ETFでは通常、利回り2.88%程度となりますが、新NISA口座であれば利回り3.6%の分配金が受け取れます。

新NISAの米国高配当投資は米国での10%課税しかされないので、配当金が欲しいなら絶対に投資する価値があります。

高配当ETFの中でVYMをおすすめする理由3選

高配当ETFで人気なのがVYM、HDV、SPYDの3つです。

3つのETFの概要は以下の表の通り。

| VYM | HDV | SPYD | |

| 配当利回り (2024/2/23 時点) | 3.09% | 3.69% | 4.75% |

| 構成銘柄数 | 449 | 75 | 77 |

| セクター比率(1-3位) | 金融:21.5% 公益事業 :12.3% 生活必需品:12.2% | ヘルスケア:23.2% エネルギー:21.28% 生活必需品:17.4% | 金融:24.5% 不動産:21.9% 公益事業:14.68% |

| 総経費率 | 0.06% | 0.08% | 0.08% |

この中で私が最もおすすめしたいのがVYMです。

では、私が3つの高配当ETFの中でVYMをおすすめする理由を説明したいと思います。

- インカムゲインとキャピタルゲインを両方狙える。

- リスクが少なく、暴落に強い。

- 連続増配ETFである。

インカムゲインとキャピタルゲインを両方狙える。

高配当ETFの1つであるVYMは配当金でのインカムゲインはもちろん、インデックスのようにキャピタルゲイン(値上がり利益)も狙えるという点です。

値上がり率は先ほど紹介した3つの高配当ETFの中でもっとも良いです。

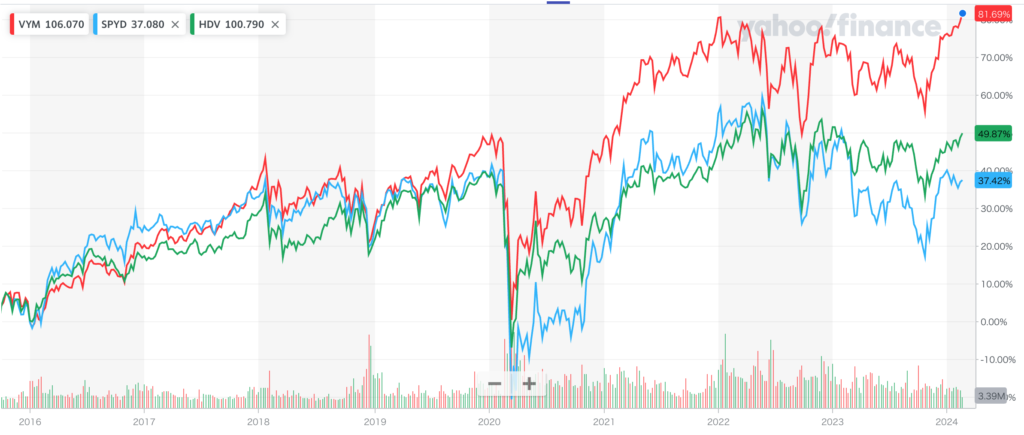

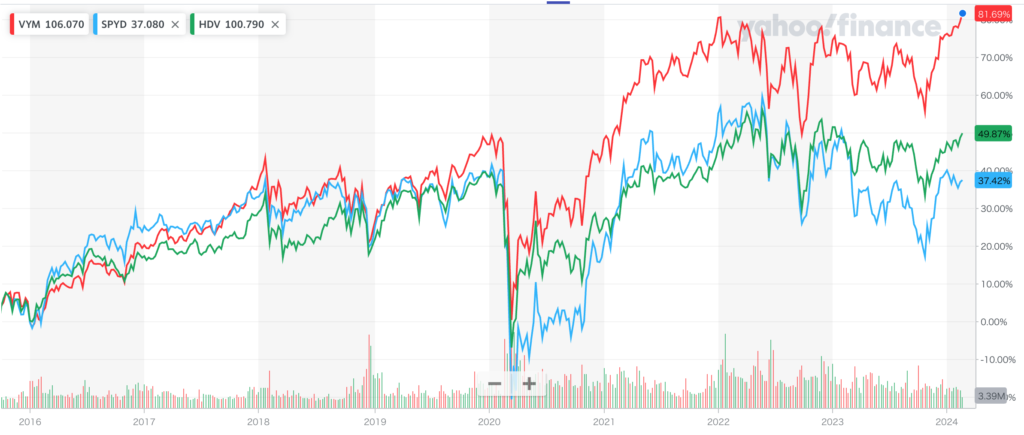

SPYDが設立された2015年10月から2024年2月までの株価チャートを比較してみましょう。

1位:VYM +約81%

2位:HDV +約50%

3位:SPYD +約37%

リスクが少なく、暴落に強い

リスクとは価格変動の度合いのことです。

暴落に強いと精神的に楽になり、狼狽売りせずに長期投資可能です。

2020年3月に起こったコロナショック時の値動きをみてみましょう!

上の図の通り、コロナショック時の価格下落はVYM(赤線)が最も小さいことがわかります。

価格変動が少ない理由は以下の通り。

連続増配ETFである。

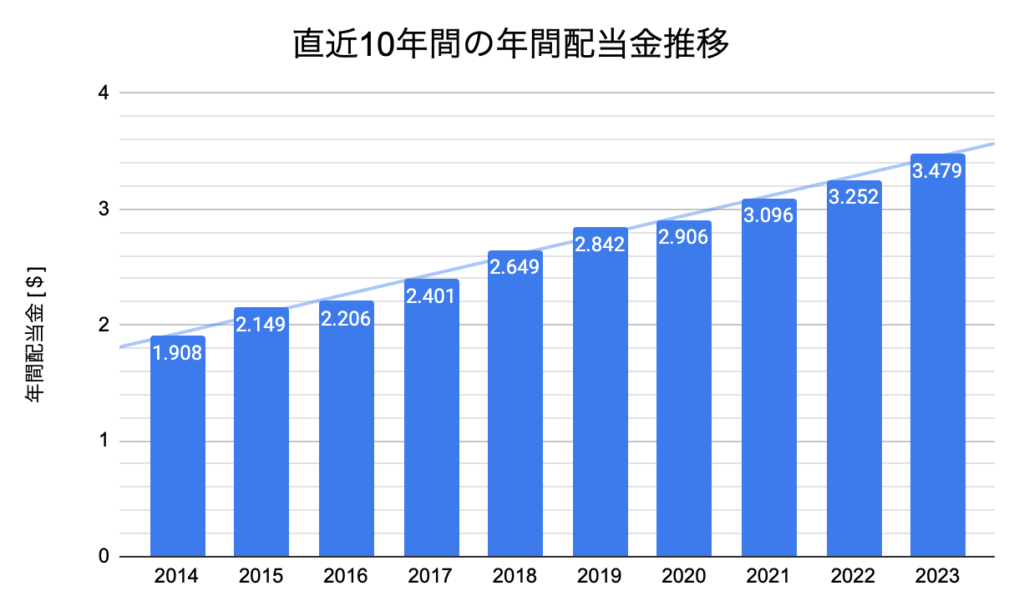

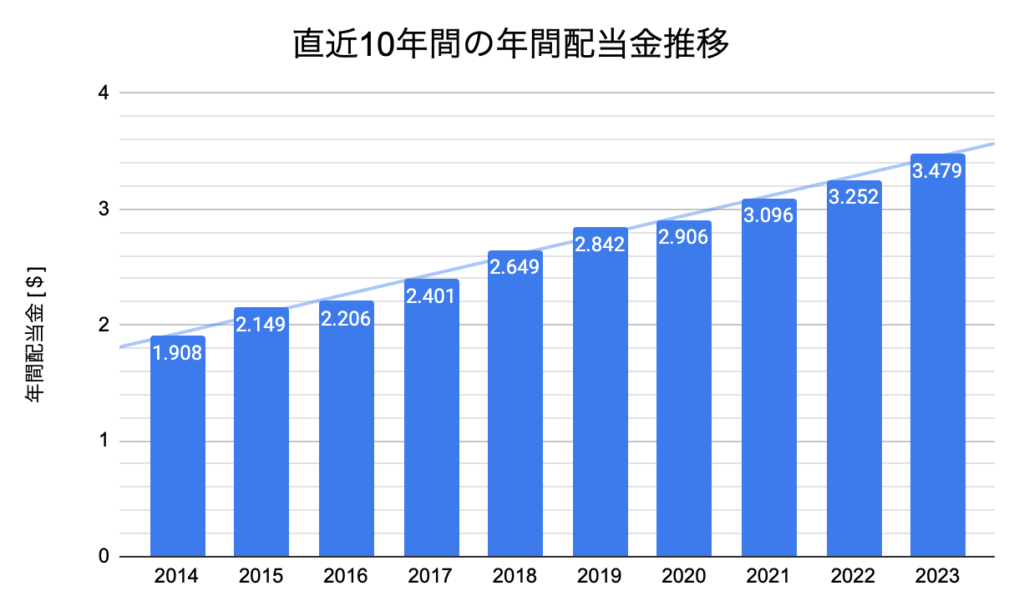

VYMは高配当ETFの中では分配金の利回りが低いですが、分配金が年々増加している連続増配ETF、連続増配の記録は現在も進行中で13年間にもなります。

下の図が過去10年の年間配当金の推移になります。

ここ10年は常に増配しており、その平均増配率は7.16%になります。

SPYDやHDVは2023年の下落相場で減配したので常に増配するVYMは魅力的です。

将来、新NISAで課税されずに増配で大きな分配金を得られると最高ですね。

新NISAでVYMに投資するのはあり?なし?インデックス投資と比較

ここではS&P500のような「インデックス投資」と高配当ETFの「VYM」を比較し、新NISAでVYMに投資するのはありかなしかを検討してみました。

まず、新NISAはインデックス投資をメインに投資しましょう。

この理由は後から説明しますが、メリットがとても大きいからです。

メリットが大きいですが、デメリットもあり、そのデメリットを補うために高配当ETFであるVYMに投資するのはありです。

では、インデックス投資のメリット、デメリットはなんなのでしょうか?

インデックス投資のメリット

純粋に資産形成するのであれば、キャピタルゲインを再現高く、大きく得られるインデックス投資が最強です。

これは歴史が証明してきました。S&P500インデックスに連動するVOOとVYMのチャートを比較してみましょう。

※比較はVOOができた2010年9月から2024年2月までです。

VOO:+376%

VYM:+215%

上の比較の通り、キャピタルゲインはVYMのような高配当ETFより、インデックス投資であるVOOに軍配があがります。

よって新NISA枠のメインはS&P500や全世界株インデックスに連動した投資信託やETFに投資することをおすすめします。

しかし、新NISAはインデックス投資のみでいいのでしょうか?

次にインデックス投資のデメリットを説明します。

インデックス投資のデメリット

新NISAの最適解とも言えるインデックス投資にも2つのデメリットがあると思います。

- 暴落に耐えられない。

- 売却タイミングが難しい。

暴落に耐えられない。

インデックス投資は利益を確定せず、分配金は自動再投資して含み益を効率的に増やしていく投資になります。

含み益は売却するまで幻なので、暴落相場で、一気になくなります。

そうなると、これまで積み上げてきた含み益を一旦確定、もしくは含み損を少なくしようと狼狽売りしてしまいます。

下のグラフのように2020年3月にはコロナショックで約34%の暴落がありました。

インデックス投資だけではこの暴落に耐えられないでしょう。

売却タイミングが難しい。

またインデックス投資は売却しないとお金を得られませんが、売却タイミングが難しいです。

誰でも売却した後に株価が上がったら後悔するし、売却を躊躇したら、株価が下落なんてこともあるでしょう。

例えば、100万円が200万円になったとして売却しましたが、翌日には201万円になっていたことなんてのはザラになります。

そのせいで老後の後半まで売却できない人もいます。いわゆる出口戦略がかなり難しい。

高配当ETFはインデックス投資のデメリットを補う

高配当ETFを新NISAのサブとして投資する理由はメインのインデックス投資のデメリットを補うためです。

暴落時に耐えられる。

インデックス投資のみでは暴落時に耐えられないというデメリットがありました。

上のコロナショックのような暴落相場にも売却せずに耐えられるとすればなにか?

それが配当収入だと考えます。

株価が暴落し、含み損になっても定期的に配当金がもらえる保証があれば、精神的につらくなく、相場から退場せずにいられると思います。

インデックス投資において含み益を最大にするために1番大切なことは相場に居続けることです。

投資というのは精神的な要素がかなり多いため、高配当ETFをインデックス投資にミックスするのは相場から退場しない手法としてかなりアリだと考えます。

またVYMであれば他の高配当ETFと比べてキャピタルゲインも大きく得られるのでメインのインデックスの投資パフォーマンスを下げることなく、資産形成が可能です。

売却タイミングを図らなくてよく、若いうちから投資の恩恵を受けられる。

インデックス投資では売却タイミングが難しいというデメリットがありました。

しかしVYMのような高配当投資では売却タイミングを図る必要がありません。

投資金額を積み上げていけば、定期的に配当金が受け取れるので、出口戦略は考えなくて済むようになります。

また投資を始めて4ヶ月後には分配金という投資の恩恵を受けられるため、若いうちからお金を使うことができます。ぜひ分配金で今の生活をよくしていきましょう。

VYMの分配金シミュレーション

最後にVYMを新NISAで運用するとどれくらいの分配金がもらえるのかシミュレーションをしてみます。

また新NISAを使わずに特定口座で運用するとどれくらい違うのかをみてみましょう。

- 毎月積立額:月3万、5万とする。

- 分配金利回り:3.09%

- 課税:新NISA口座は米国での10%、特定口座では国内との2重課税とする。

- 増配は期待せず、考慮しない。

月3万円積立

月3万円積立の場合、年間36万円となり、成長投資枠1200万円を埋めるには33年4ヶ月かかります。

グラフで見るとこんな感じ。

月5万円積立

月5万円積立の場合、年間60万円となり、成長投資枠1200万円を埋めるには20年かかります。

グラフで見るとこんな感じ。

月3万円、5万円積立で分配金が育っていくイメージはつきましたでしょうか?

どちらの最終年間分配金の結果は同じになり、以下の通り。

最終年間分配金

新NISA枠:33万3720円 (月額2万7810円)

特定口座:26万5925円 (月額2万2160円)

月額2万だと生活費の足しにはなるでしょうが、少し心許ない気がしますね。

月5万円積立(増配率7%考慮)

では次に増配を期待し、直近10年の実績である年間増配率7%を考慮してみましょう。

先ほどと同じようにシミュレーションしてみました。増配率7%以外の条件は同じです。

増配率を考慮すると前のグラフとは全く異なる結果となりました。

最終年間分配金

新NISA枠:120万6908円 (月額10万575円)

特定口座:96万1724円 (月額8万143円)

月額10万の分配金がもらえれば、素晴らしい配当金生活が実現するでしょう。

また新NISAでなく、特定口座の場合、月額2万円も少なくなるので高配当投資は新NISAを使うべきだということを改めて実感できました。

このシミュレーション結果から連続増配ETFであるVYMを新NISAで投資するのは夢があると思います。ぜひ、新NISAでVYMの投資を検討してみてください。

ただし、増配率7%はかなり楽観的な数字なので鵜呑みにせず、増配率を考慮しない上のシミュレーションに近い想定をするのがいいでしょう。

新NISAのVYM投資戦略まとめ

以上、新NISAの成長投資枠でVYMに投資するのはありかなしか検討した記事でした。

最後にこの記事で紹介した内容をまとめてみましょう!

- 新NISAの分配金は国内の約20%の税金が非課税。※米国で10%課税される。

- VYMのメリット

→キャピタルゲインも狙える。暴落に強い。連続増配株である。 - 新NISAはインデックスをメイン。サブでVYMに投資するのはあり。

→VYMの分配金で暴落に耐えることができる。

→出口戦略がなく、分配金で若いうちから投資の恩恵を受けられる。 - 増配率7%を考慮したシミュレーション結果では月額10万円の分配金が期待できる。またNISA口座を使うことで月2万円以上多く分配金をもらえる。

新NISAではキャピタルゲインを再現高く、大きく狙えるインデックス投資をメインにすることが最適解ということは間違いありません。

しかし、今の生活をより良くしたいと考えるなら、若いうちから分配金で投資の恩恵を受けられる高配当ETFをサブとして新NISA枠にいれるのはアリだと考えます。

また高配当の中でもキャピタルゲインと連続増配というメリットがあるVYMに投資するのがおすすめです。

大切なことは若いうちのお金に価値があるということです。

あなたは30歳での1000万円と60歳での5000万円ならどちらに価値があると思いますか?

私は前者に価値があると考えます。

この直感を信じて新NISA枠で高配当投資、特にVYM投資にチャレンジしてみてはいかがでしょうか。

まだ新NISAを始めていない方、または新NISAをもう始めたけど、この記事で紹介したVYMや高配当ETFに興味を持った方は以下の記事でおすすめの証券会社を紹介しているので参考にしてみてくださいね。

コメント