「株で人生終わった…」 SNSやネット上で頻繁に目にするこの言葉。株式投資が一般的になった今、深刻な損失を負う人も少なくありません。

この記事では、実際に「株で人生終わった」という状況に陥ってしまった人たちの特徴と、そうならないための対策を解説します。

本記事を読めば、株で人生が終わらないようにするための具体的な対策が分かるようになりますよ。

私は2019年からNISAに取り組み、1000万以上の投資を行っています。

現在、含み益は500万円以上を達成しています!

今回は株で人生を終わらせないための対策を解説します。

「株で人生終わった・・」陥る人の4つの特徴

株で人生を棒に振ってしまう人には以下の4つの特徴があります。

- 信用取引に手を出してしまう

- 1つの銘柄に集中投資

- SNSやネットの情報に依存する

- 短期的な利益にこだわる

順番に見ていきましょう!

特徴① 信用取引に手を出してしまう

「信用取引」とは自分の資産や株式を「担保」に、レバレッジ(てこ)をかけて売買する取引です。」

この取引により「買いたい株式があるのにお金が無い」ときにでも、株式を買うことができます。また「株式は持っていないけどこの株下がりそうだな」というときに、株式を売ること(空売り)ができるようになります。

信用株式では、約3.3倍のレバレッジ効果があるので例えば1000万円の保証金を預けた場合、3300万円までの取引が可能になります。このように信用取引は少額の資金でも大きな利益を狙えるメリットがあります。

一方で、デメリットもしっかり把握しておきましょう。信用取引のデメリットは予想外の相場変動によって借金を負う危険があることです。株で人生を棒に振るってしまう人は借金のリスクがある「信用取引」に手を出してしまう人です。

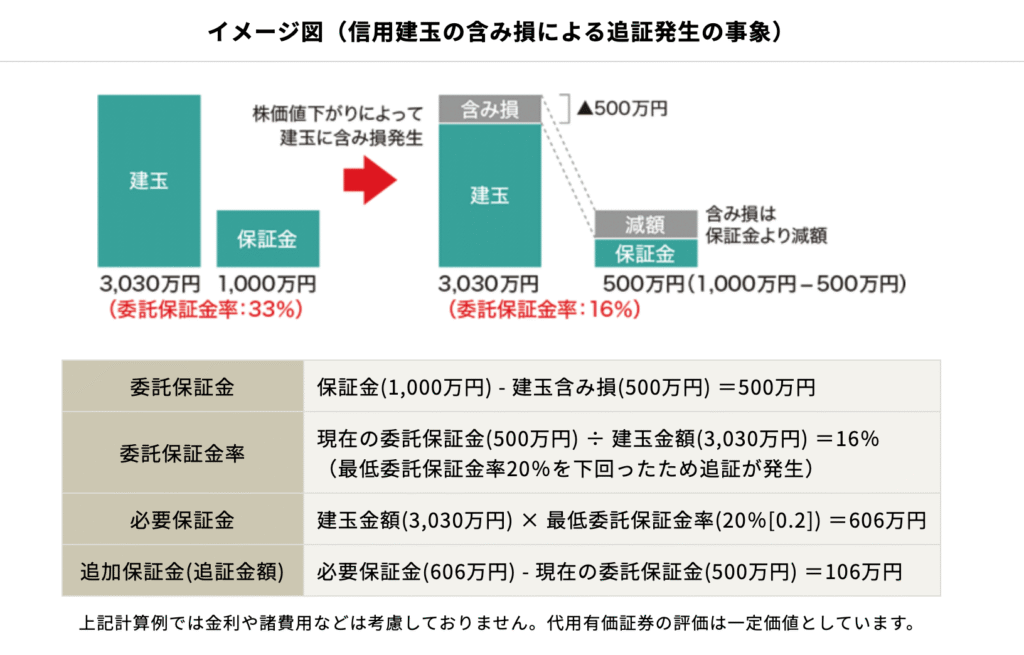

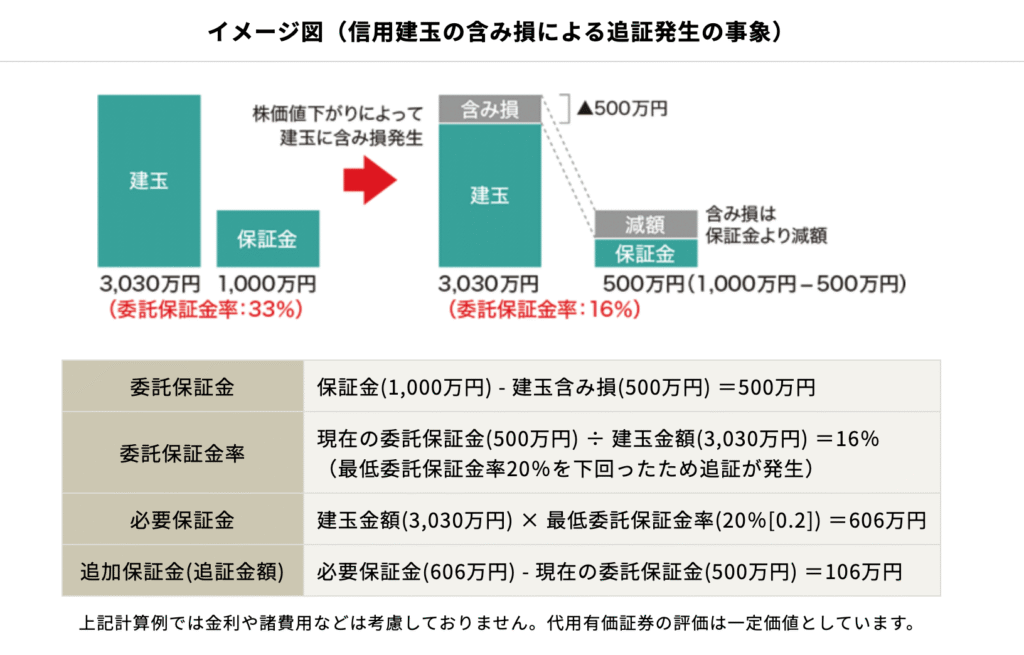

預けた保証金としての評価が一定額を下回ると、追加保証金を差し入れなければなりません。このことを「追証(おいしょう)」といい、追証が発生する一定基準保証金の20%となっています。下の図が追証の例です。

現物であれば、株価が下がっても含み損となるだけですが、信用取引では上の図の例のように追証が発生してしまうとすぐに借金になってしまいます。上の図の例では、株価が下がっただけで106万円の追証が請求されてしまいました。

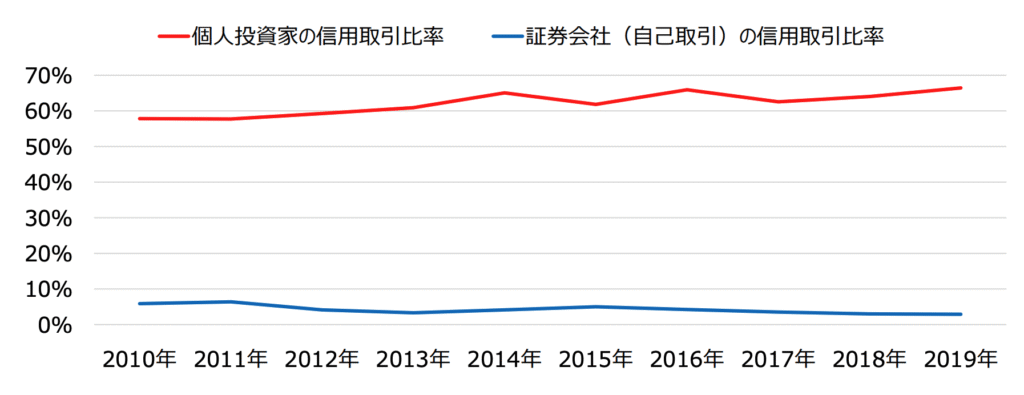

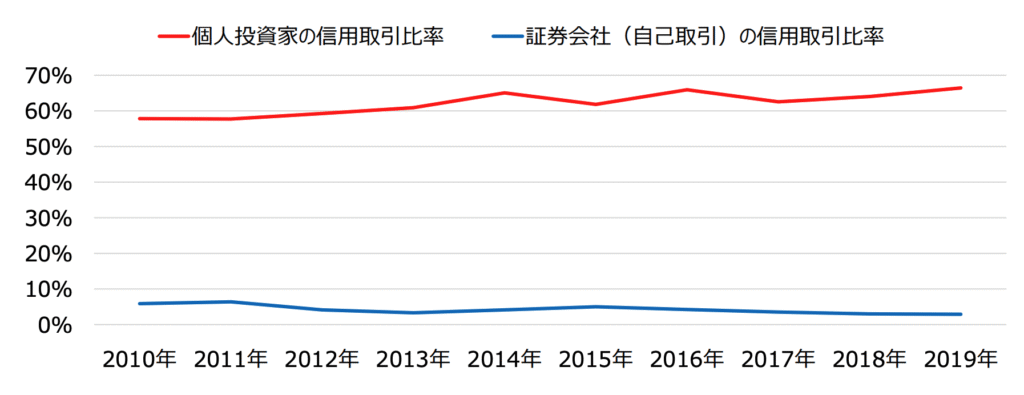

この信用取引は非常にリスクの高い取引になりますが、個人投資家にかなり浸透してしまっています。日本取引所グループのデータによると実際、個人投資家の売買代金の60%超が信用取引によるものであり、相場の急変時には多くの投資家が追証の発生に直面し、大きな損失を被るケースが報告されています。

特徴② 1つの銘柄に集中投資

1つの銘柄に集中投資すると、予期せぬ事態が発生した際に一瞬で資産を失うことがあります。

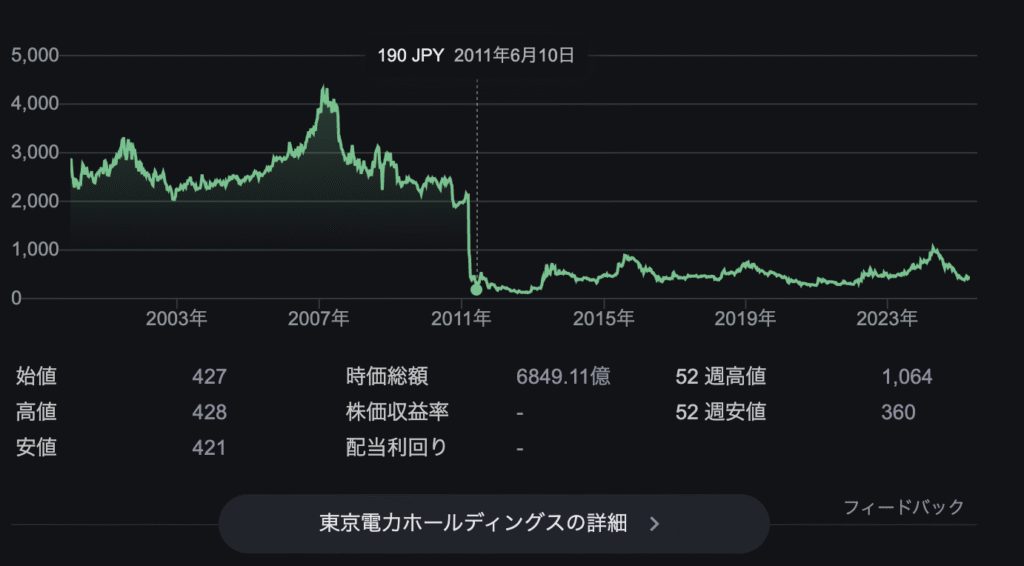

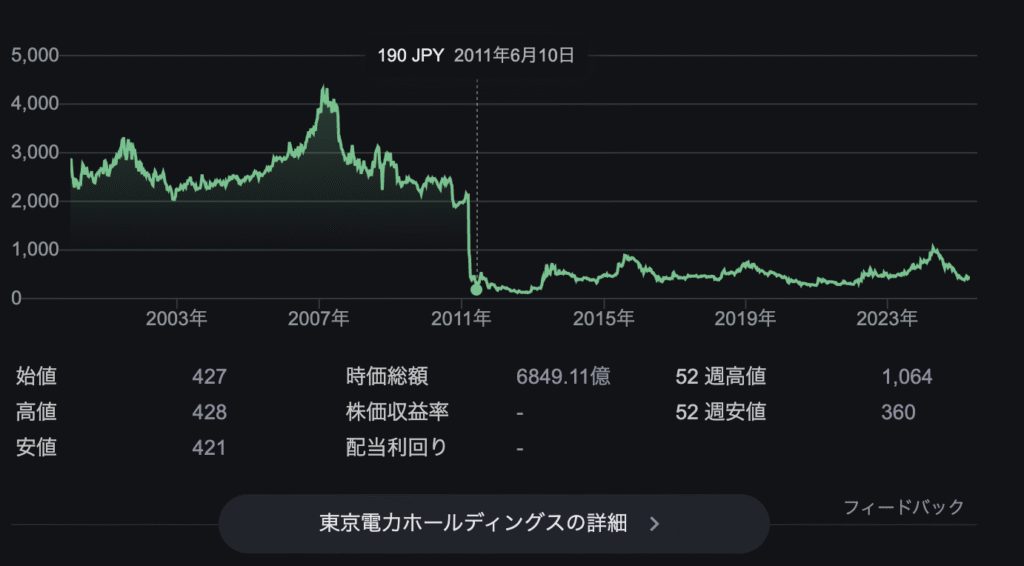

例えば、東京電力は東日本大震災による原発事故で、株価が急落しました。2000円以上あった株価は東日本大震災後に190円まで急落しました。

誰もが安心だと思っていた東京電力ですが、東京電力に集中投資を行っていた投資家の多くが深刻な損失を被りました。東京電力に集中投資していた投資家は、一瞬にして資産が1/10になってしまったのです。

そして東日本大震災から10年以上経った今でも株価は400円程度であり、以前の株価に戻る気配がありません。

特徴③ SNSやネットの情報に依存する

SNSやネット上には、株式投資に関するさまざまな情報が溢れていますが、その中には根拠のない噂や誤情報も多く含まれています。これらの情報を鵜呑みにして投資判断を下すことは、損失を招く大きな要因となります。

実例:GameStop株騒動

2021年初頭、アメリカのゲーム販売店「GameStop」の株価が、SNS掲示板「Reddit」の投資コミュニティでの呼びかけにより急騰しました。。多くの個人投資家がこの情報を信じて投資しましたが、株価は短期間で急落し、多くの投資家が損失を被りました。この事例は、SNS上の情報が株価に大きな影響を与える一方で、その情報の信頼性や持続性には疑問があることを示しています

ネットの情報は真偽が不明なものも多いため、慎重な判断が求められます。

特徴④ 短期的な利益にこだわる

短期投資では、株価の変動に一喜一憂しやすく、冷静な判断が難しくなります。損失を出した際には、早く取り戻そうと焦って無理な取引を重ねてしまうこともあります。また、利益が出た場合でも、さらなる利益を求めてリスクの高い取引に手を出してしまい、結果的に損失を拡大させるケースも少なくありません。こうした心理的なプレッシャーは、特に初心者にとって大きな障壁となります。

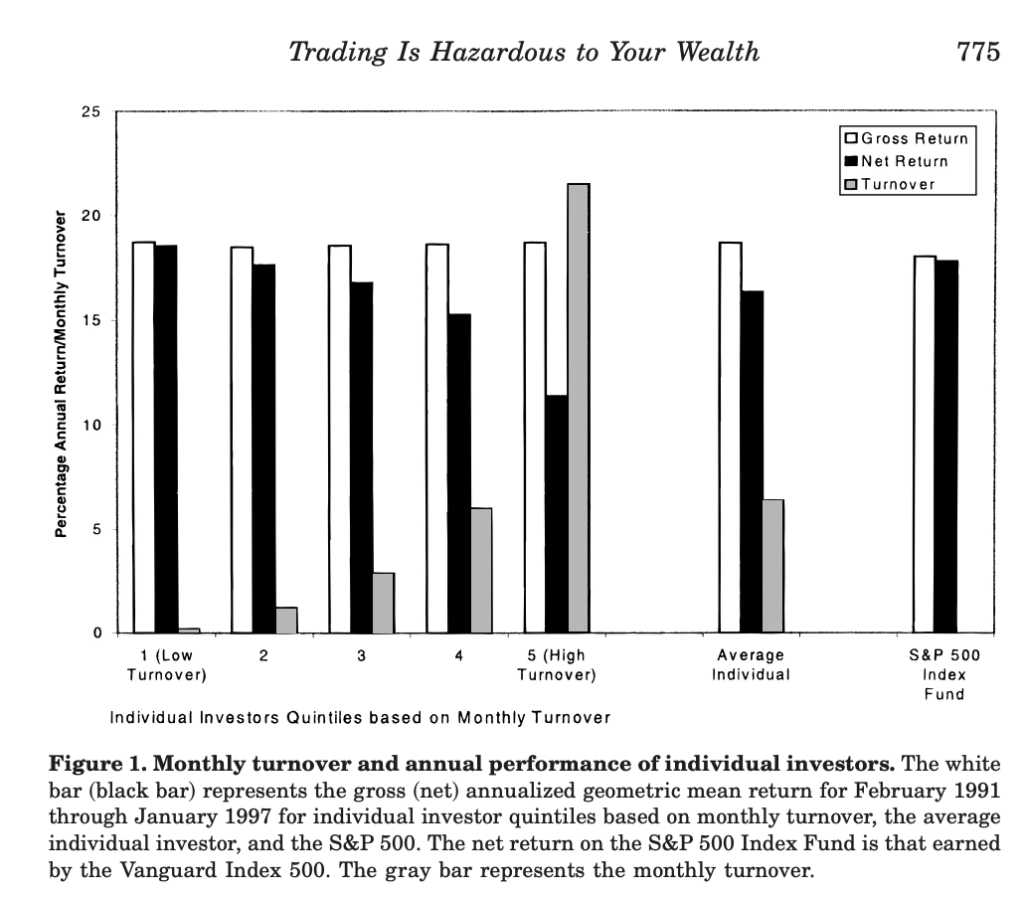

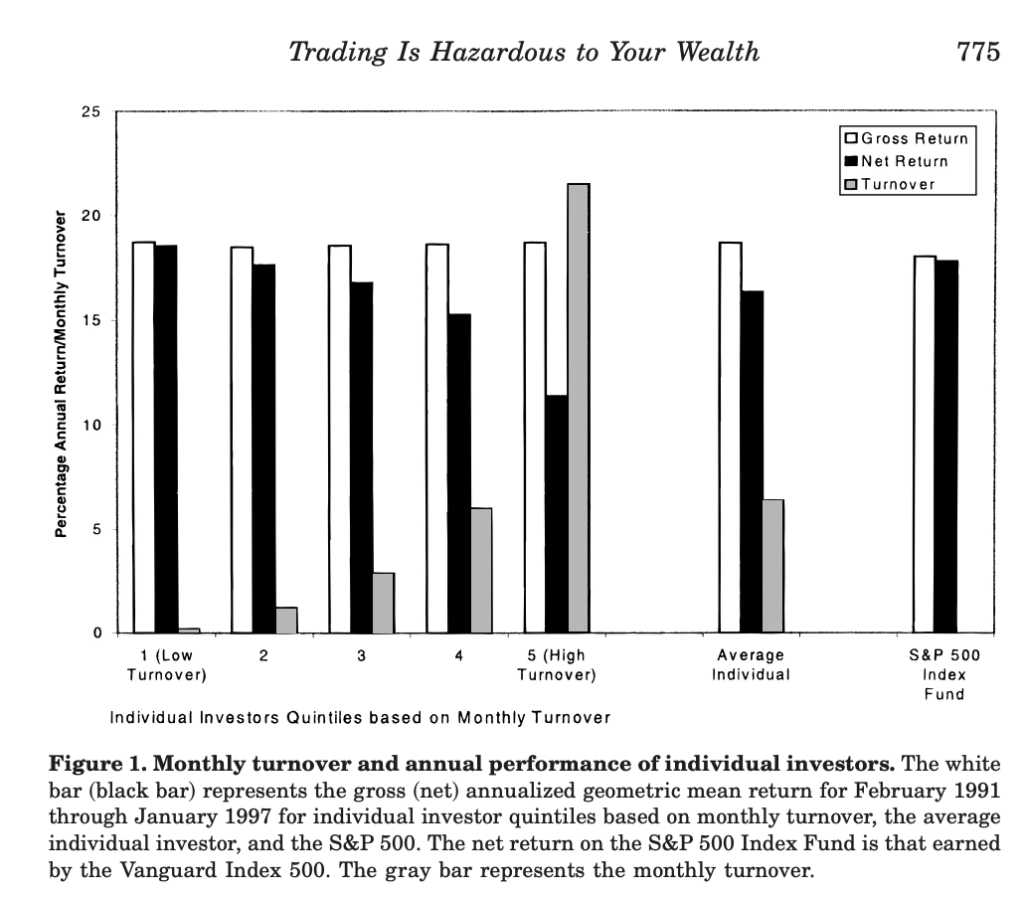

カリフォルニア大学バークレー校のテリー・オディーン教授の研究によれば、1991年から1996年にかけての1万人の個人投資家の取引データを分析した結果、取引頻度が高い投資家ほど年間リターンが低下する傾向があることが示されました。具体的には、下の図の黒いバーを見てもらうとわかるように最も取引頻度が高いグループの年間リターンは11.4%であったのに対し、取引頻度が低いグループでは18.5%となっており、その差は約7%にも及びます。この差は、主に売買に伴う手数料やスプレッドなどのコストが影響しているとされています。

短期投資は初心者にとって非常にリスクが高い投資手法です。

株で人生が終わらないための具体的な対策

株で人生が終わらないための具体的な対策は以下の通り。

- 信用取引を避け、現物取引を徹底する

- 分散投資でリスクを軽減する

- SNSの情報に頼らず、自分で企業分析をする

- 長期的な視点で投資を行う

対策① 信用取引を避け、現物取引を徹底する

信用取引ではなく、現物取引で自己資金の範囲内で投資を行えば、どんなに損をしても生活を脅かすほどにはなりません。

初心者の方は「信用取引」口座は開設しないようにしましょう!

現物取引での投資を徹底してください。

対策② 分散投資でリスクを軽減する

投資の世界の格言で「卵を一つのかごに盛るな」というものがあります。

卵を1つのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれないが、複数のカゴに分けていれば、そのうちの1つのカゴを落としても卵が全部割れないで済むということ。

これは分散投資によるリスク分散の重要性を強調している格言です。

複数の業種や銘柄に分散することで、一つの企業が暴落しても他の企業の株価で損失をカバーするため、影響を抑えられます。

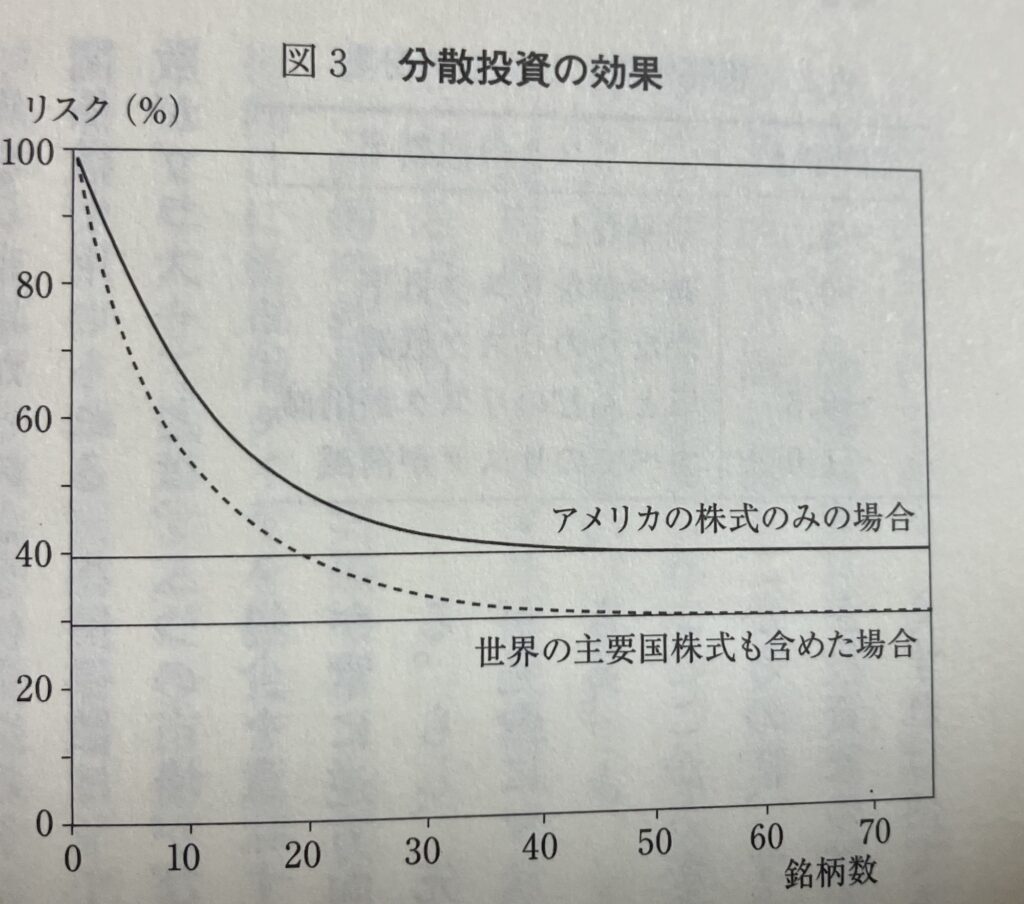

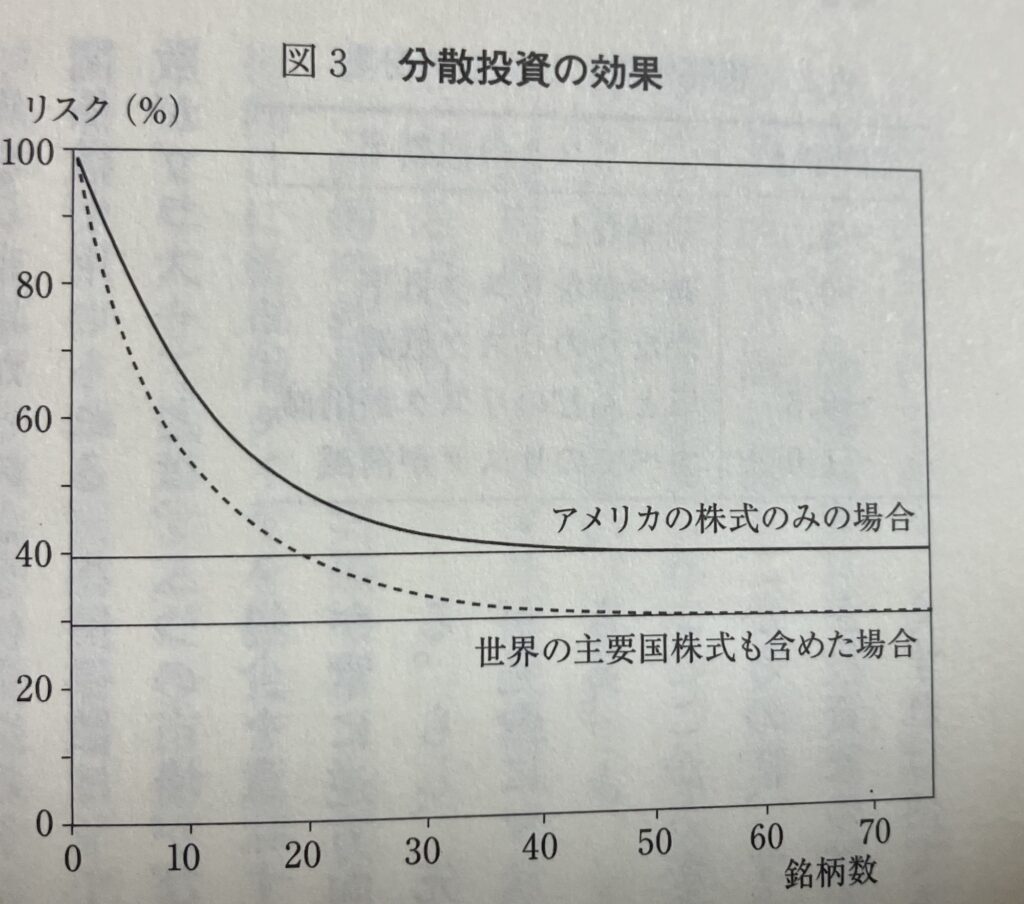

下の表は名著「ウォール街のランダム・ウォーカー」で紹介された分散投資の効果についてです。著者のバートン・マルキール曰く、投資先を増やすほど、リスクは下がり続け、50銘柄に分散すれば総リスクの60%以上を低減できるとのこと。

50銘柄以上に個別株で分散投資するのは100万円以上の資金がかかったり、管理するのが大変なため、1度に複数銘柄に投資できる投資信託やETFを活用しましょう!

対策③ SNSの情報に頼らず、自分で企業分析をする

SNSやネットの情報を鵜呑みにせず、自分でIR情報や決算報告を読み込んで判断することが重要です。個人投資家で成功している人の多くは、自分自身で分析した銘柄を選んでいます。企業の実態や将来性を自らの目で確認することが必要です。

日本株の銘柄分析にはIRBANK(日本株)というサイトがおすすめです。

私は日本高配当株投資を実践しており、月1万円の配当金を達成してます。私が銘柄分析を行う際は以下のチェックリストに従って、実践しています。

IRバンクで銘柄分析を行い、以下のチェックリストを満たした株を買うと良いでしょう!

銘柄分析チェックリスト

- 配当性向が適正範囲内:企業が稼いだ利益のうちどれだけ配当にまわしているかを示す指標。

適正範囲は30%〜60%、高すぎる、減配リスクが高い。低い場合は株主還元意識が低い。 - 減配履歴がない:長期にわたって減配していない企業は安定した経営と株主還元意識が高いことを示している。

- 自己資本比率が高い:企業の財務健全性を示す指標で、高配当株の持続性を見極めるのに役立つ。

業界によりますが一般に30%以上だと財務が安定し、借入に依存せずに配当を支払える可能性が高い。 - EPS(1株当たり利益)が右肩上がりであること:EPSが増加している企業は、利益成長とともに配当も増やせるため、持続的な増配が期待できる。

対策④ 長期的な視点で投資を行う

短期の変動に惑わされず、長期的な成長を見込んで投資することが大切です。

S&P500などの優良な指数へのインデックス投資は、過去の歴史を見ても長期的に安定した成長を記録しており長期投資の有用性は歴史が証明しています。

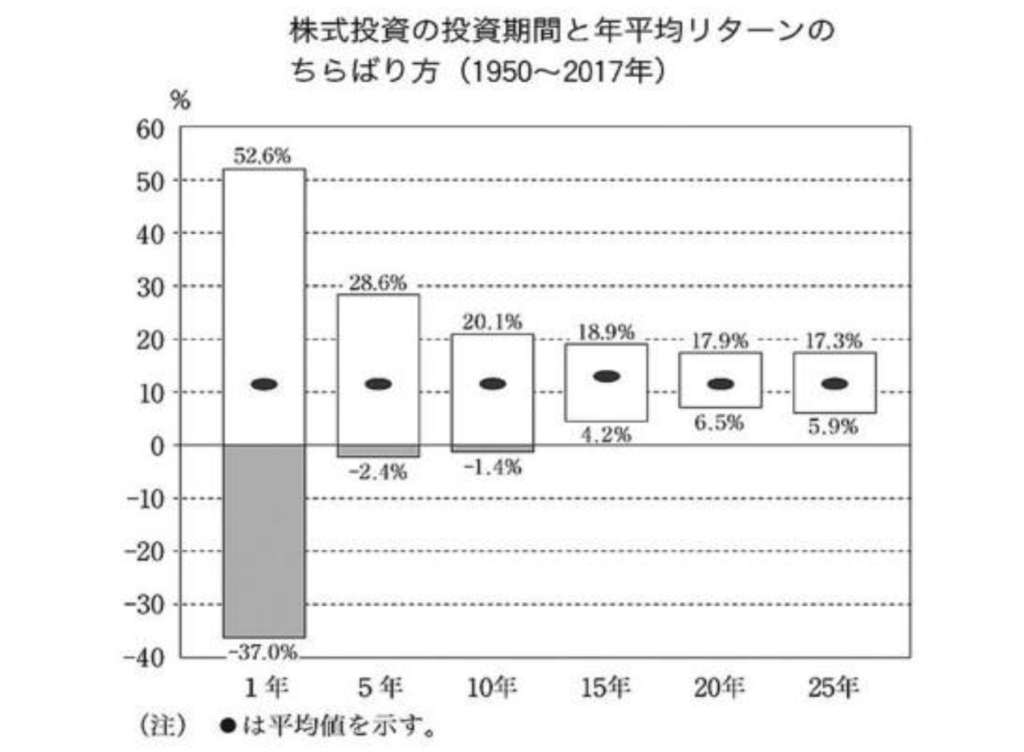

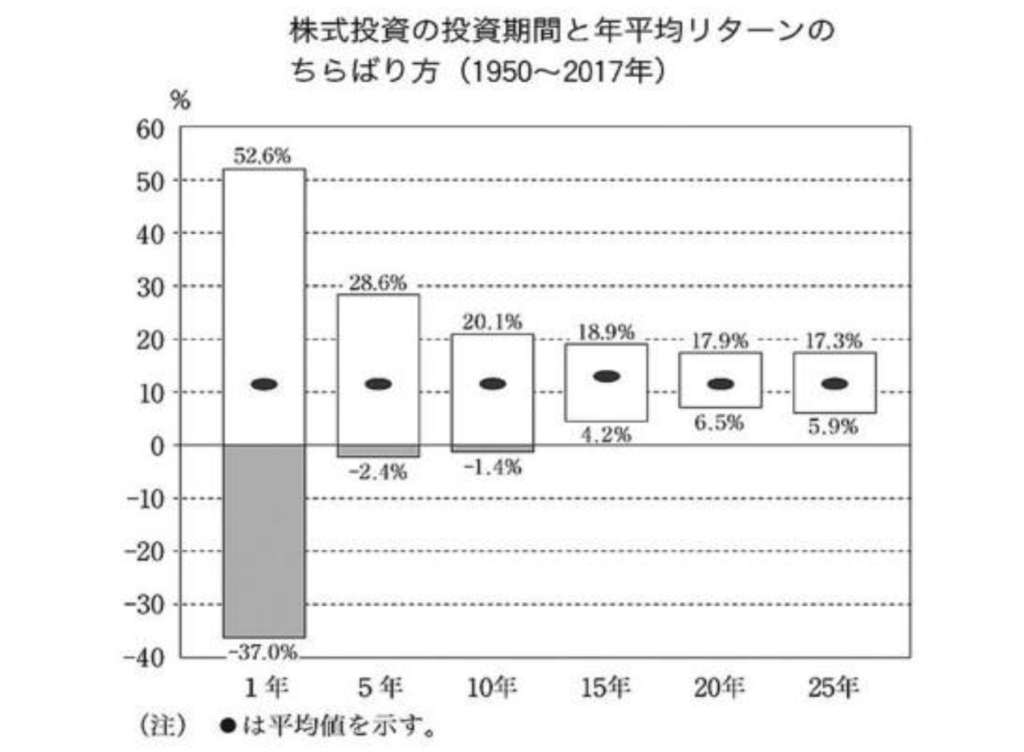

その根拠となるのが以下の図になります。以下の図はS&P500指数(ドル建て)の投資期間と年平均リターンのちらばり方を表したものです。

上記の図の通り過去の実績では15年間以上保有し続けた場合、1950年〜2017年のどの期間でも年平均リターンがプラスであり、平均10%になったということを表しています。

一方、10年以下で売ってしまった場合、マイナスリターンとなったケースがあるという結果になっています。

過去の実績なので未来も必ずしも同じにあるとは限りませんが、過去60年以上の膨大なデータによる結果であるため、未来の予想としては十分参考になるデータであると考えられます。

短期的な株価変動に振り回されず、長期的な資産形成を目指しましょう!

まとめ:「株で人生終わった」に陥らないためには

以上、株で人生を棒に振ってしまう人の特徴と株で人生が終わらないようにするための具体的な対策をまとめました。

具体的な対策は以下の通りです。

- 信用取引を避け、現物取引を徹底する

- 分散投資でリスクを軽減する

- SNSの情報に頼らず、自分で企業分析をする

- 長期的な視点で投資を行う

これらを意識し実践することで、「株で人生が終わる」という最悪の事態を防ぐことができます。

「株で人生終わった」に陥らないためには、リスクを十分に理解し、冷静な投資判断を行うことが何より重要です。信用取引や集中投資、SNSなどの不確かな情報に振り回されることなく、自分自身の投資ルールをしっかりと決めて守りましょう。

また、投資の本質は短期的な利益を追求することではなく、長期的に資産を育てることにあります。焦らず時間を味方につけることで、着実に資産を増やしていくことが可能です。

初心者の方はまず、少額からスタートし、投資経験を積みながら自分の投資スタイルを確立していくと良いでしょう。この記事で紹介した対策を実践すれば、株式投資は人生を終わらせるものではなく、豊かにするための有効な手段になります。

ぜひ今回の記事の内容を参考にして、堅実な投資ライフを送ってください。

最後にまだ証券口座を開設していない方には取扱商品数の多さ、取引手数料の安さがトップクラスのSBI証券、または楽天証券がおすすめです。

この機会にぜひ検討してみてくださいね。

まだNISA口座を開設していない人にはSBI証券と楽天証券のどちらかが断然おすすめ!

| SBI証券 | 楽天証券 | |

|---|---|---|

| 口座開設数 | 1245万2千 | 1020万 |

| NISA口座 | 476万 〜2024年3月 | 524万 〜2024年1月 |

| 取扱商品数 | 2575件※ | 2569件※ |

| 取引手数料 | 0円〜 | 0円〜 |

| クレカ積立 | 0.5〜5.0% 三井住友カード | 0.5〜1.0% |

| 単元未満株 | 対応(S株) | 対応(かぶミニ) |

\ 取扱銘柄数No.1/ | \ NISA開設数No.1 / |

、楽天証券決算説明書(2024.2.9)https://www.rakuten-sec.co.jp/ITS/disc_PDF/kessann_20240209_01.pdf

※2024/6/29時点

コメント