子育て世帯の方々にとって、子どもの将来の学費を把握することは重要です。

この記事では、具体的に子供の学費としてどれくらい必要か、新NISAで毎月いくら積み立てればよいかについて解説します。

必要な学費を把握したら新NISA制度を活用して、子供の学費を効率的に準備しましょう!

前半では子供の学費がいくらかかるのかを解説し、後半では新NISAで毎月いくら積み立てればよいかを解説します。

この記事は新NISAを活用して子供の学費を準備しようと考えている方の参考になる記事になってます。

この記事で子供の学費を把握できれば、新NISAを上手く活用して学費を準備できますよ。

私は2019年からNISAを取り組み、

現在、1000万以上の投資を行っています。

今回は子供の学費総額と新NISAの活用について紹介します。

子供の学費は結局いくら必要!?

子供がいるご家庭は子供の学費について把握し、必要な分を準備する必要があります。

先に結果だけ教えます。

準備しなければならない高校、大学でかかる学費(仕送り代込み)は

国公立総額:約779万円、私立総額:約1096万円

これは子供一人にかかる計算です。

私には二人の息子がいますので倍かかるということで試算してみるとリアルな現実を痛感しました。

新NISAで用意するのは高校と大学の学費のみ

まず、前提として子供が中学生になるまでは時間があまりなく、学費を準備するというより、日々のお給料でまかなうという認識でいてください。

これは新NISAで学費を準備する場合、15年以上の長期投資を行わないと元本割れのリスクがあるためです。

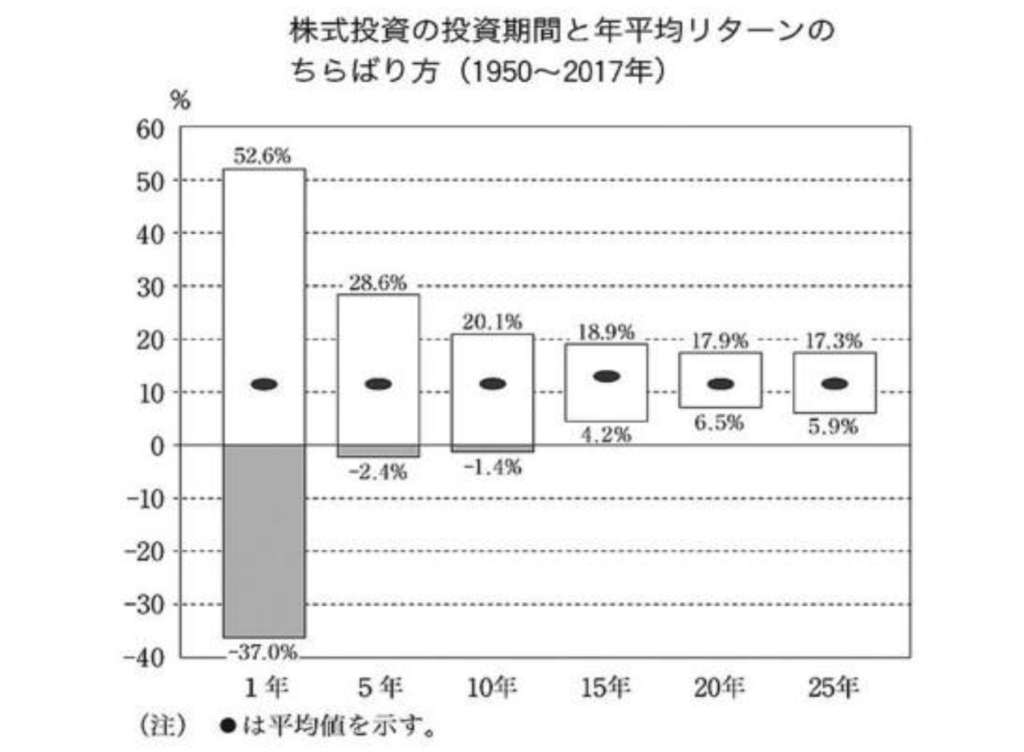

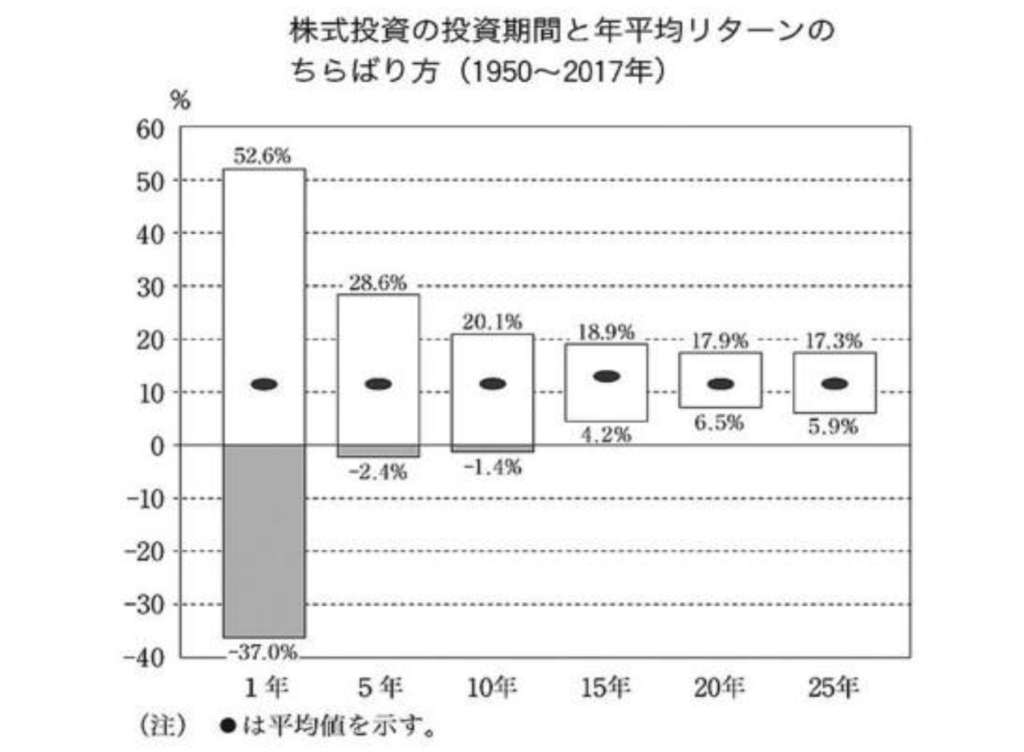

その根拠となるのが以下の図になります。以下の図はS&P500指数(ドル建て)の投資期間と年平均リターンのちらばり方を表したものです。

上記の図の通り過去の実績では15年間以上保有し続けた場合、1950年〜2017年のどの期間でも年平均リターンがプラスになったということを表しています。

つまりこの67年間、15年間保有し続けられた人は皆、プラスリターンとなり、負けなかったのです。

一方、15年以下で売ってしまった場合、マイナスリターン、つまり元本割れとなったケースがあるという結果になっています。

過去の実績なので未来も必ずしも同じにあるとは限りませんが、過去60年以上の膨大なデータによる結果であるため、未来の予想としては十分参考になるデータであると考えられます。

上記のことから、現在から15年未満の学費は労働収入による貯金によって準備する他ありません。

よって今回は高校と大学でどれくらい学費がかかるのかのみ把握しましょう。

高校の学費

まず高校の学費です。

文部科学省からのデータみると高校生にかかる学費は以下の通りです。公立と私立で異なるので分けています。

- 公立:約153万9000円(約51万3000円/年✖️3年)

- 私立:約316万2000円(約105万4000円/年✖️3年)

参照:令和3年度子供の学習日調査|文部科学省

総額の中身も見てみましょう。

| 区分 | 公立 | 私立 |

|---|---|---|

| ①学校教育費(通学費含む) | 約30万9000円 | 約75万円 |

| ②学校給食費 | 0円 | 0円 |

| ③学校外活動費 | 約20万4000円 | 約30万4000円 |

| 合計 | 約51万3000円 | 約105万4000円 |

①学校教育費をさらに詳しくみていきましょう。

| ①学校教育費の区分 | 公立 | 私立 |

|---|---|---|

| 入学金等 (併願で入学しなかった学校に納付した額含む) | 約1万6000円 | 約7万2000円 |

| 授業料 | 約5万2000円 | 約28万8000円 |

| 修学旅行費等(1年分) | 約2万円 | 約2万7000円 |

| 学校納付金等 (施設整備費、学級会費、PTA費など) | 約3万3000円 | 約11万6000円 |

| 図書・学用品・実習材料費等 (授業のために購入した図書、文房具、体育用品、実習材料など) | 約5万3000円 | 約6万4000円 |

| 教科外活動費 (クラブ活動、学芸会、運動会など) | 約3万9000円 | 約4万7000円 |

| 通学関係費 (通学交通費、制服など) | 約9万1000円 | 約12万9000円 |

| その他 | 約5000円 | 7000円 |

| 合計 | 約30万9000円 | 約75万円 |

公立の場合、授業料は1年で5万円前後と比較的安いですが、通学関係費が多くかかってきます。特に高校になると家から離れたところに通うことも珍しくなく、通学関係費が多くかかってきます。

一方、私立は「授業料」が28万円8000円と公立と比べるとかなり高くなることがわかります。また施設設備費などの「学校納付金」も11万6000円とかなり高額になります。

次に学校外活動費について詳しくみていきましょう。

| ③学校外活動費の区分 | 公立 | 私立 |

|---|---|---|

| 家庭内学習費 | 約2万3000円 | 約3万2000円 |

| 通信教育・家庭教師費 | 約1万6000円 | 約2万7000円 |

| 学習塾費 | 約12万円 | 約17万1000円 |

| その他補助学習費 | 約1万2000円 | 約1万7000円 |

| 体験活動・地域活動費 | 約1000円 | 約2000円 |

| 芸術文化活動費 | 約9000円 | 約1万7000円 |

| スポーツ・レクレーション活動費 | 約7000円 | 約1万3000円 |

| 国際交流体験活動費 | 約2000円 | 約8000円 |

| 教養・その他費 | 約1万3000円 | 約1万8000円 |

| 合計 | 約20万4000円 | 約30万4000円 |

やはり、公立、私立ともに学習塾にかける費用が高くなっていることがわかります。学校以外にもこのようにお金がかかるんですね。

大学の学費

次に大学の学費です。

- 公立:約241万4000円(約53万3000円/年✖️4年=約213万2000円➕入学金28万2000円)

- 私立:約397万円(約93万1000円/年✖️4年=約372万4000円➕入学金24万6000円)

➕仕送り代:約383万2000円(約95万8000円/年✖️4年)

あわせると - 公立➕仕送り代:約624万6000円

- 私立➕仕送り代:約780万2000円

参照:国公立大学などの授業料その他の費用に関する省令|e-GOV 法令検索

参照:私立大学等の令和3年度入学者に係る学生納付金等調査結果について|文部科学省

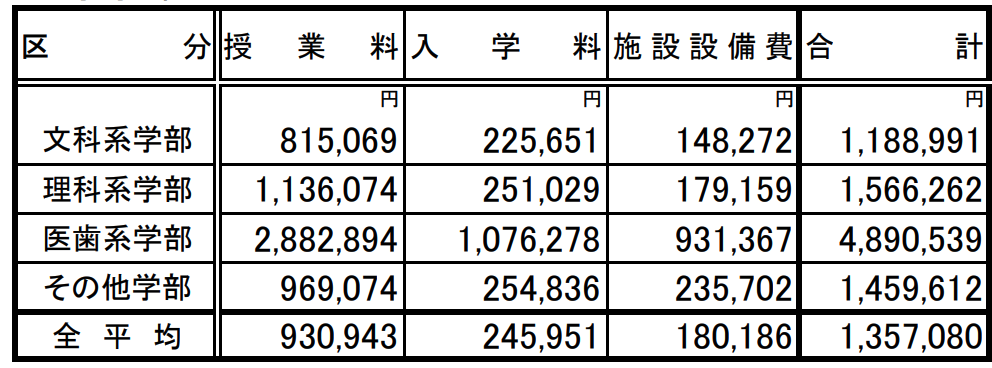

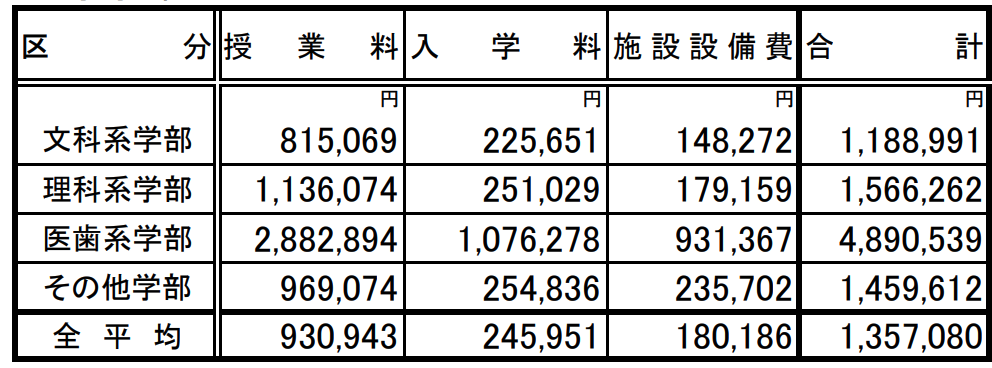

私立の学費は平均で93万円となりますが、学部によって全く異なるので注意が必要です。

私立理系では実習や実験に使う機器や材料にお金がかかるため、文系よりも一般的に学費が高くなります。

医歯系学部はさらに高くなり、さらに期間も6年間と長くなります。学部別の学費は以下の通りです。

平均額(定員1人当たり)の調査結果についてhttps://www.mext.go.jp/content/20211224-mxt_sigakujo-000019681_1.pdf

初年度の入学料を除くと1年間の授業料と施設設備費は文科系学部で約93万円、理科学系学部では約132万円となります。

驚くべきは医歯系学部です。上の表通りだと6年間で約2400万円近くかかることとなります。

また授業料以外にも考えなければならない出費もあります。それが仕送りです。

大学の場合は自宅外に下宿する場合が多いので、家賃代などの仕送りをする家庭がほとんどです。

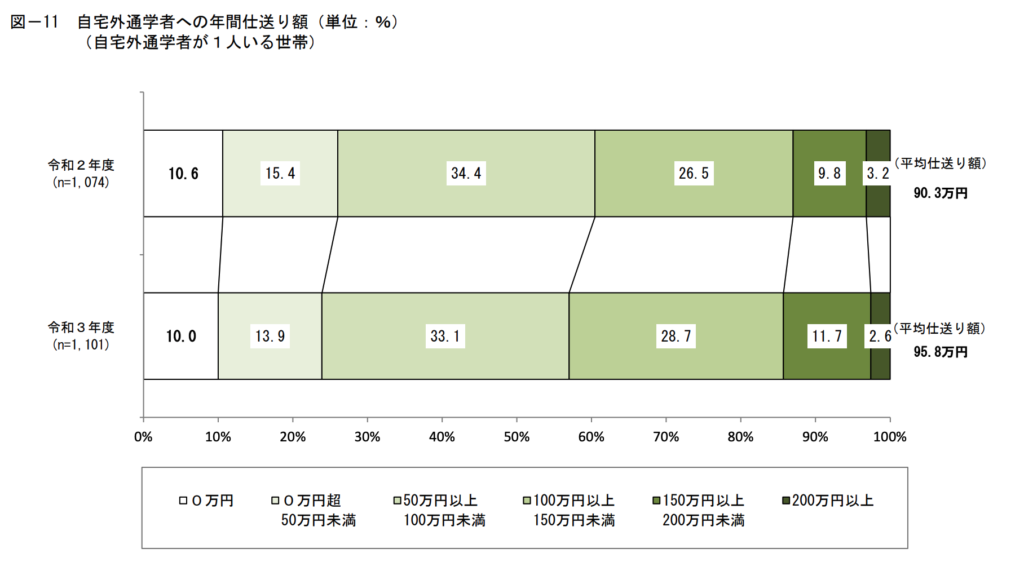

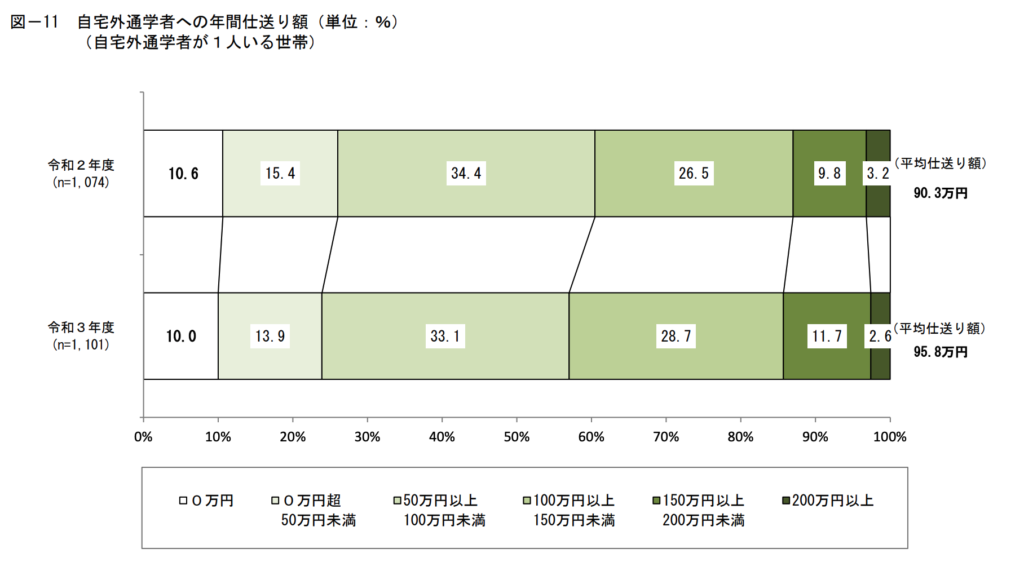

仕送り額は以下の表の通り、95.8万円/年となり、近くの私立大学に行った方が遠くの国公立よりも結果的に安く済んだという場合も出てくるのでよく考えましょう。

【高校と大学の学費 総額】

ここまで高校から大学までにかかる学費を紹介しましたが、総額いくらかかるのでしょうか?

まとめると下の表の通りとなります。

| 区分 | 公立 | 私立 |

|---|---|---|

| 高校の学費 | 約153万9000円 | 約316万2000円 |

| 大学の学費 | 約241万4000円 | 約397万円 |

| 大学の仕送り代 | 約383万2000円 | |

| 総額 | 約779万円 | 約1096万円 |

よって私たちが子供の学費として準備して置かなければならないお金は800万円〜1100万円ということになります。

また子供の数だけ、かかるお金は倍になるので注意が必要です。

上記の学費については貯金よりも効率的に貯まる新NISAを活用してつくりましょう!

子供の学費は新NISAを活用して準備しよう!

先ほど説明した通り、子供一人あたりの学費は800万円〜1100万円となり、かなり高額となります。

子供の学費の準備としては貯金や保険がありますが圧倒的に新NISAを活用して準備することをおすすめします。

新NISAをおすすめする理由

貯金より大きな金額を学費として準備できるため

新NISA制度を活用してオールカントリーやS&P500などの優良なインデックスファンドに投資すれば、年率約7〜8%の利回りで運用益が増大します。

通常の投資では運用益に約20%の税金がかかりますが、新NISA制度を活用すれば、その税金が0になります。

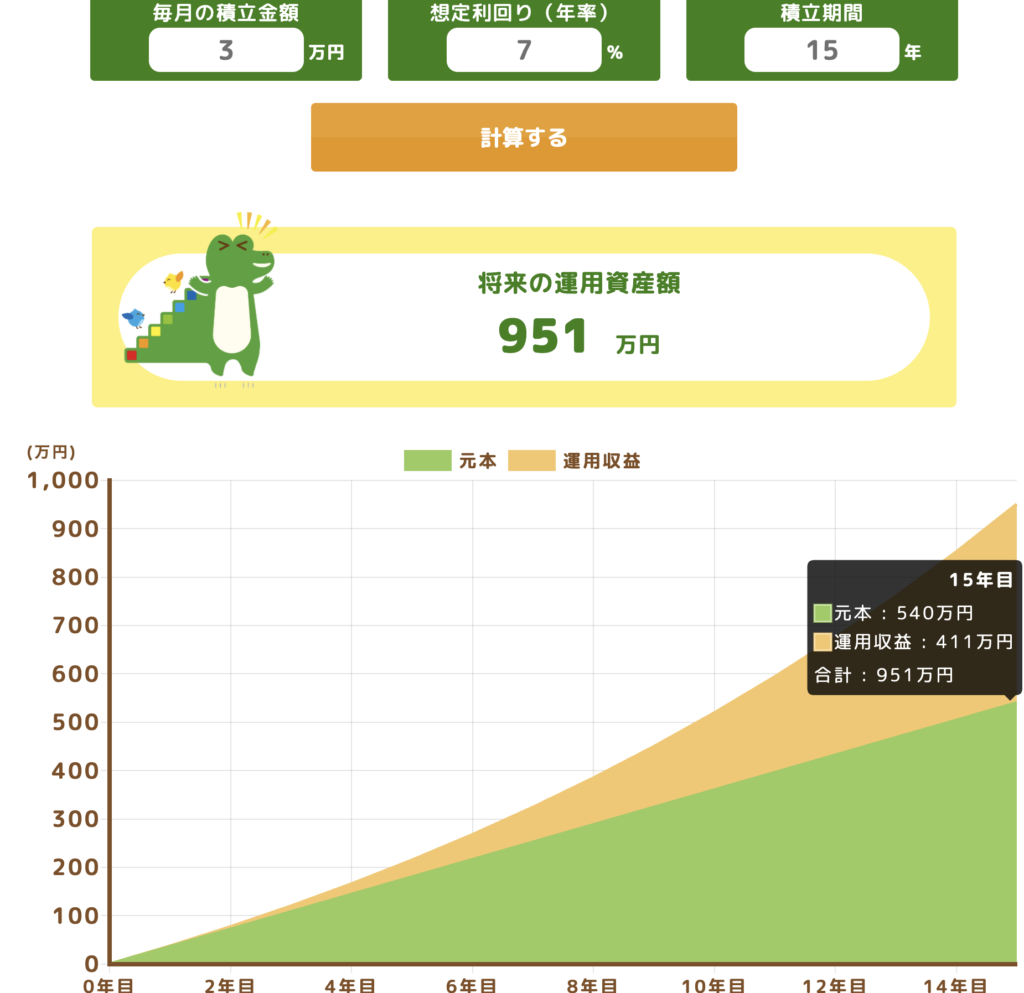

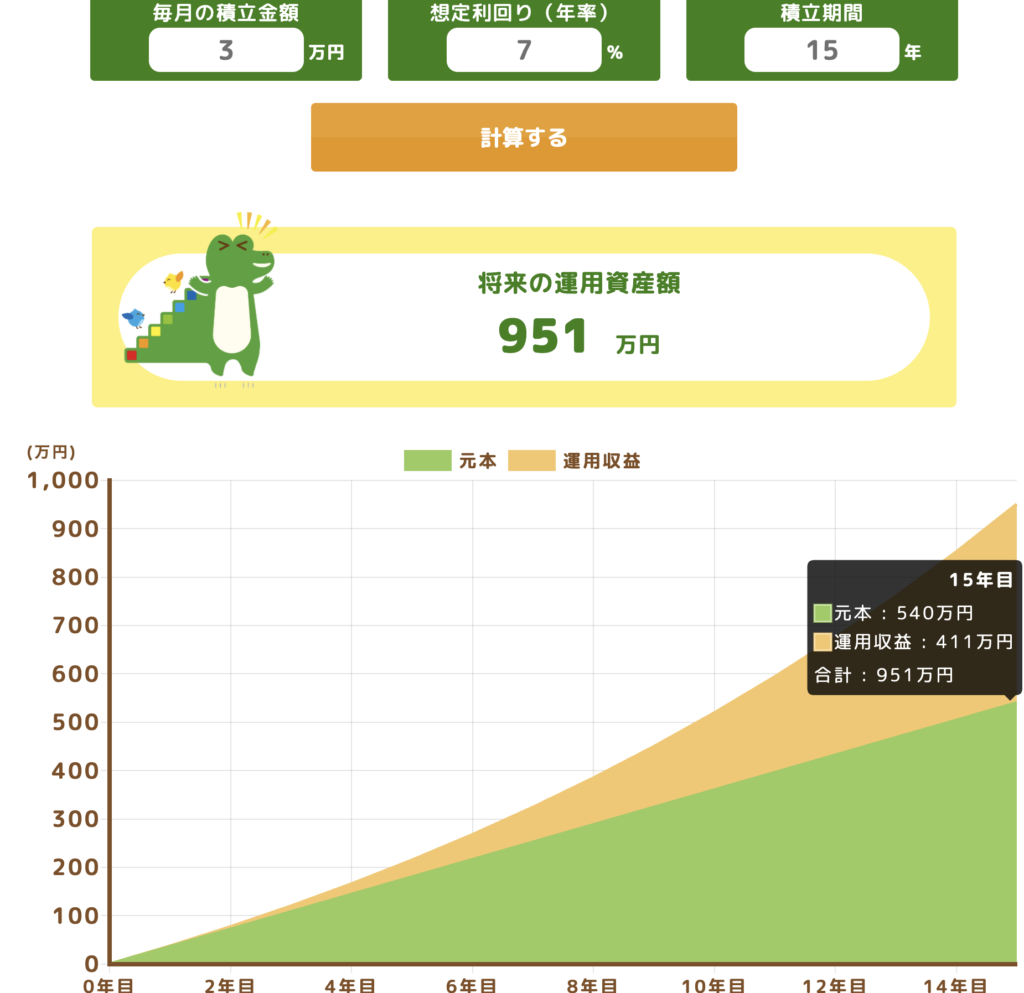

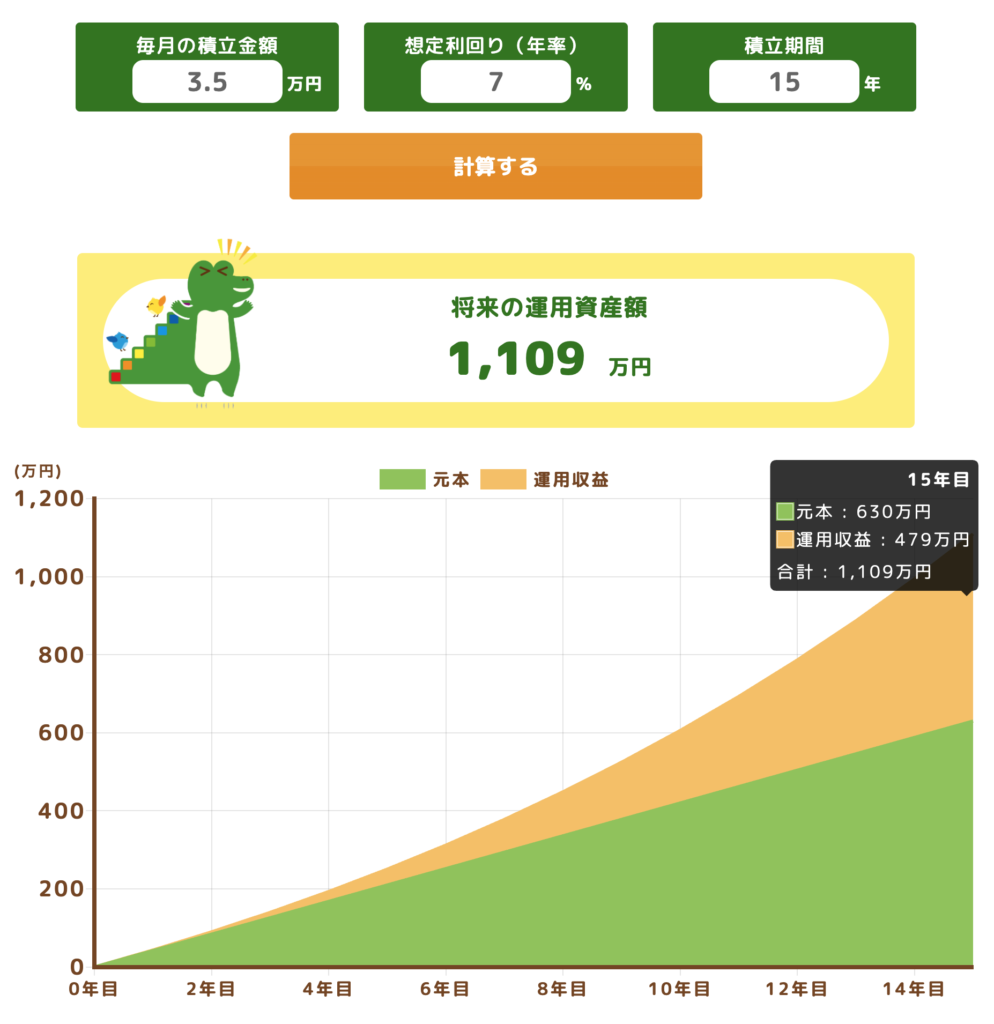

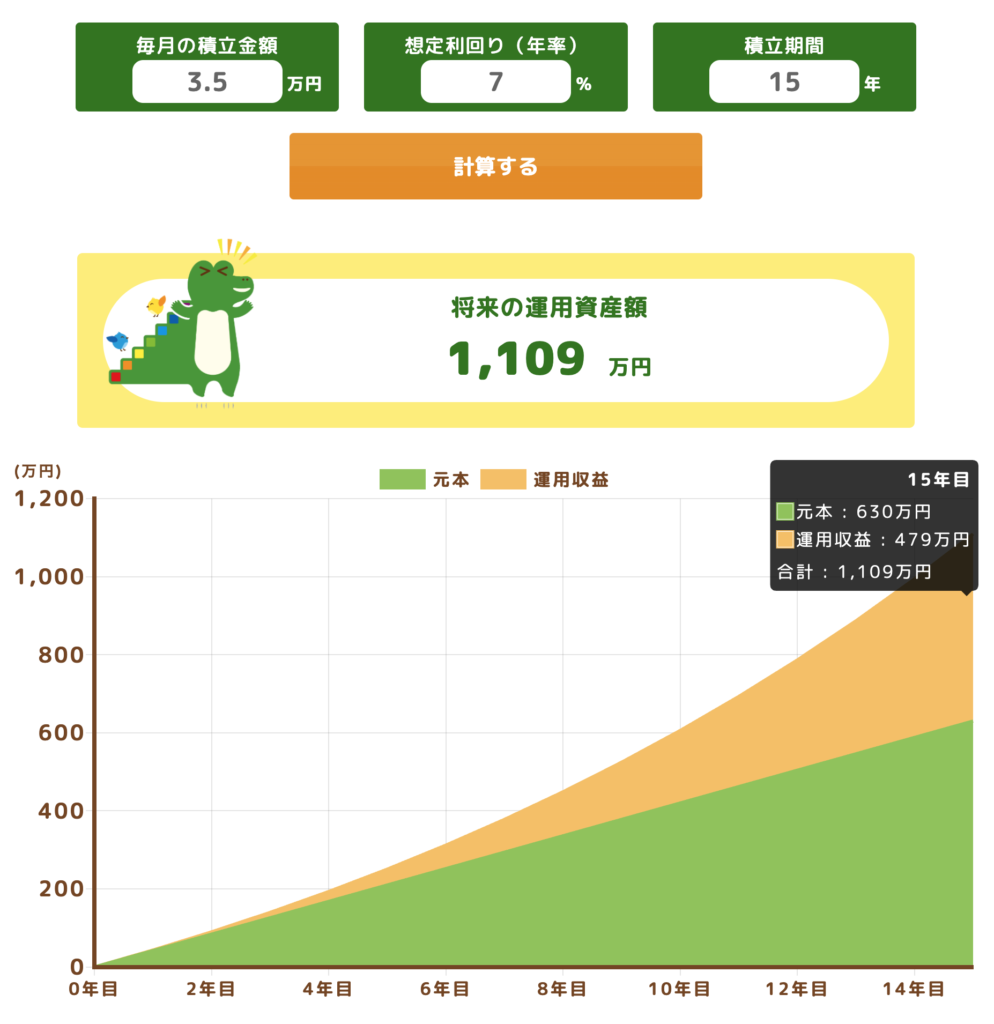

試しに月3万円を15年間、貯金した場合と新NISAで運用した場合のシミュレーションを示したいと思います。

貯金のみで準備した場合、総額は下の図の元本(緑部分)のみとなりますが、新NISAで積み立てると元本のほかに運用収益(オレンジ部分)を得ることができます。

シミュレーションの通り、貯金ではなく、新NISAを積み立てることで元本+411万円を得ることができます。

通常の投資では運用益411万円に20%の税金がかかり、約83万円が税金として取られますが、新NISAなら411万円まるまる受け取ることができます。

新NISAは積立設定をするだけでこれだけの大金を得られます。

このように貯金よりも大きな金額を準備できるので学費の準備として新NISAをおすすめしています。

上のシミュレーションは金融庁のホームページで簡単にできるのでぜひ試してみてください。

新NISAで学費を準備する際の注意点

新NISAで学費を準備する際の注意点としては以下の通り。

- 個別株投資をやらない。

- 10年以上の長期投資を前提とする。

個別株投資をやらない

新NISAをはじめてよくやりがちな失敗パターンとしては「身近な日本の個別株に投資する」ということです。

株主優待などに釣られたり、とりあえず知っている日本の個別株に投資してみようという方があとを立ちません。

そういった思いつきのような個別株投資はやめましょう。

1銘柄や数銘柄ではリスク(株価変動幅)が大きすぎます。

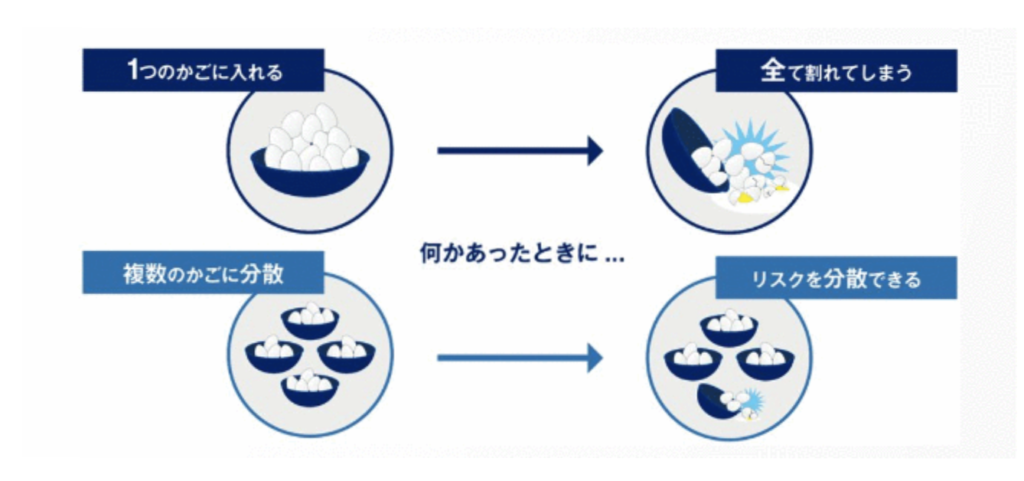

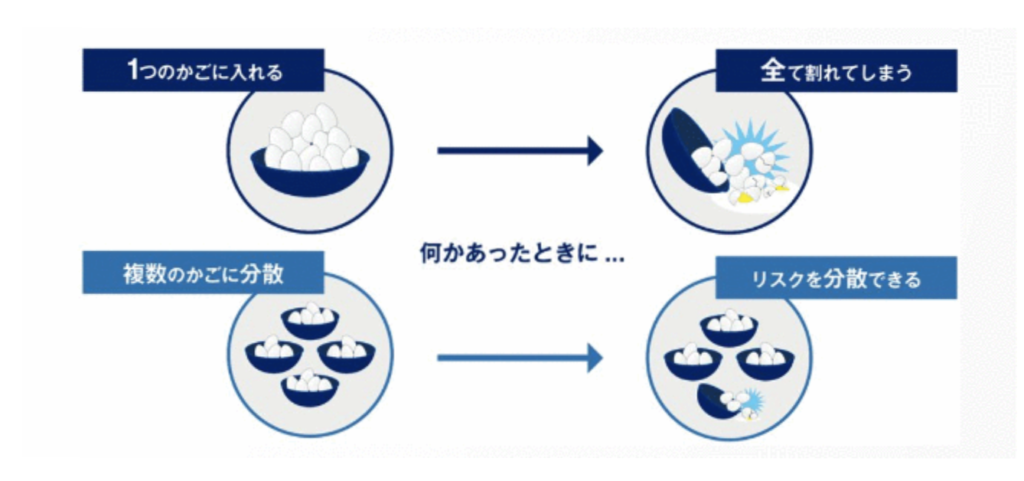

投資の格言に「卵を一つのカゴに盛るな」というものがあります。

1つの企業に集中投資(卵を1つのカゴに入れる)した場合、その企業が成長すれば大きな利益を得られる一方で、業績が悪化したりしたら株価が下がり大きな損失を被ってしまいます。(全て割れてしまう)

上記の卵の話のように卵は複数のカゴに分散すること、すなわち性質や値動きの異なる複数の企業に分散投資することでリスクを分散することができ、安定的な運用収益を得ることができます。

投資は個別株ではなく、手軽に分散投資できる投資信託を用いて優良なインデックスファンドに投資することをお勧めします。

すくなくとも10年〜15年以上の長期投資を前提とする

はじめに述べたよう15年以上の長期投資を行わないと元本割れのリスクがあるため、長期投資を前提に資産運用しましょう。

とはいっても子供が高校生になるまで15年もないよという方もいるかと思いますのでそういう方でも10年以上の長期投資を前提としてください。10年以上の長期投資では

優良なインデックスファンドの場合、長期保有すればするほど、負けることがなくなり、資産が確実に増えることが知られています。

新NISAでおすすめの投資先2選

新NISAをやるにあたって重要なのは何に投資するかです。

先ほど述べたように新NISAで投資するべきは優良なインデックスファンドです。

初心者におすすめの投資先は以下の2つです。

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim全米株式(S&P500)

おすすめする理由はコストが低く、リスクが低いためです。

コストが低い

2つの投資信託は相対的にコストが低いです。

例えばオール・カントリーでは信託報酬率が0.05775%と業界最安値クラスとなっており、コストが低く抑えられます。

「信託報酬率」とは自分が持っている投資信託の金額に応じて証券会社に支払う1年間の手間賃のことです。

例えば、100万円分持っているのであれば、1年で5775円を証券会社に支払います。

現在は競争が進み、信託報酬率は0.1%を切る時代となりました。

コストはリターンに直結するので信託報酬率は高くても0.3%以下の投資先を選びましょう。

リスクが低い

2つの投資信託は分散によりリスクが低くなっています。

上記二つに投資すれば、自動的に500社以上の企業に投資することとなっており、投資の分散が効いています。

1つの企業が倒産しても分散により、その影響はかなり少なくなります。また、日頃の株価の値動きも安定化します。

初心者には個別株投資ではなく、こういった分散の効いたインデックス投資がおすすめです。

オルカンとS&P500、どちらがいいのか気になった人は以下の記事を参考にしてください。

新NISAで一体いくら毎月積み立てればいいのか?

準備するべきお金と新NISAをおすすめする理由がわかったところで、では一体いくら毎月積み立てればいいのかを解説します。

つみたて期間がどれだけあるのかによって毎月のつみたて額が変わってきます。

つみたて期間10年〜15年間だといくら積み立てればいいかシミュレーション

下記条件において10年〜15年で目標額の1096万円に到達するにはいくら積み立てればいいかをシミュレーションしてみました。

準備するお金の目標額:約1096万円(私立高校、私立大学にかかる費用総額)

※国公立や家から通える学校などを目指していても叶わない時もありますので私立や下宿を想定しましょう。

年平均利回り:7%(オルカンの過去平均利回りを参考)

結果は以下のグラフの通りです。

つみたて額別の目標額(1096万円)到達期間、つみたて開始時の子供の年齢は以下の通り。

| つみたて額 | 目標額(1096万円)到達期間 | つみたて開始時の子供の年齢 |

|---|---|---|

| 3万5000円 | 15年 | 0歳 |

| 4万円 | 14年 | 1歳 |

| 4万5000円 | 13年 | 2歳 |

| 5万円 | 12年 | 3歳 |

| 5万5000円 | 12年 | 3歳 |

| 6万円 | 11年 | 4歳 |

| 6万5000円 | 10年 | 5歳 |

子供が生まれてから中学3年生までの15年間のつみたて期間がある場合、毎月3万5000円積み立てれば目標額に到達します。

ただし、つみたて期間がない場合は毎月のつみたて額は徐々に上がります。5歳から始めた場合は積立期間は10年しかないので毎月6万5000円が必要になります。

つみたて期間が少ないと多くのつみたて額が必要なことがわかりましたね。

毎月のつみたて額を抑えるためにも子供の小さいうちからつみたてを始めた方がよいことがわかります。

初期投資があれば、毎月のつみたて額が抑えられる

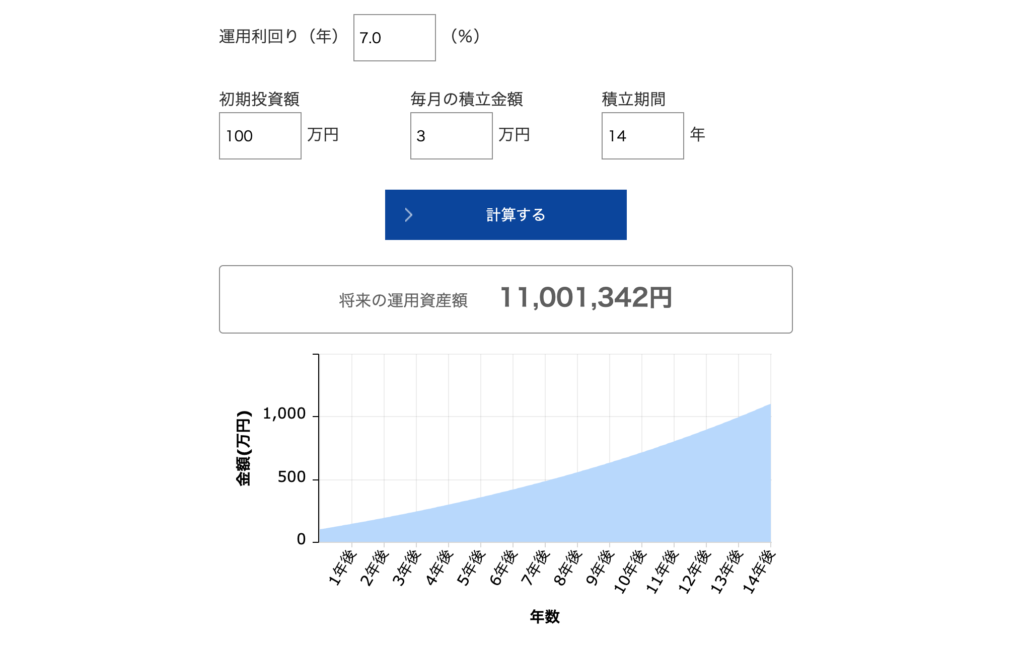

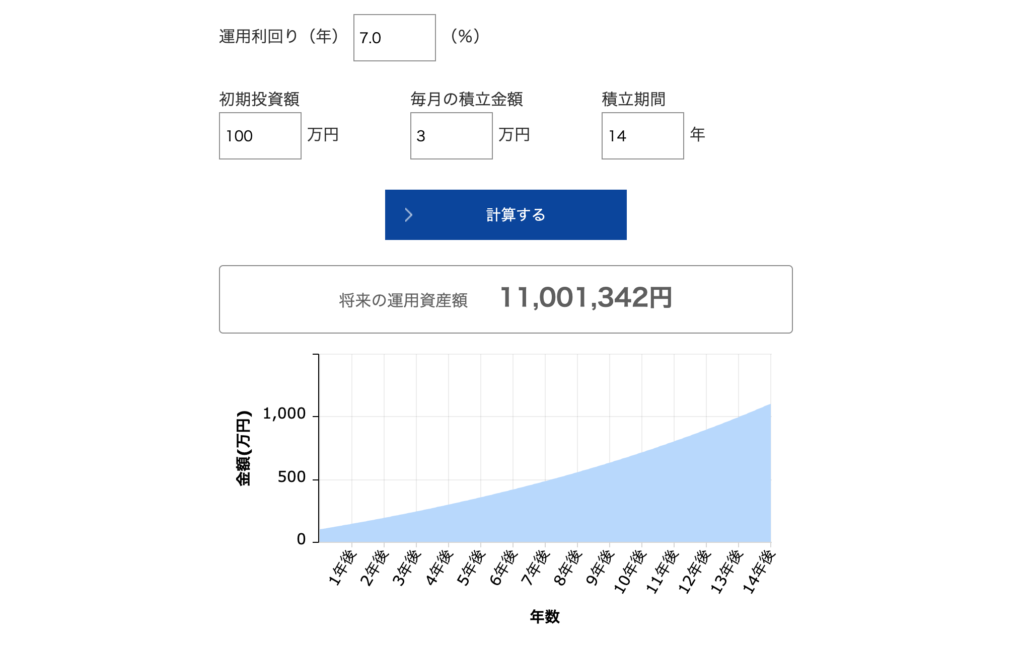

また毎月の積立だけでなく、初期投資もあると毎月のつみたて額をぐっと抑えることができます。

例えば、100万円初期投資できれば、下のシミュレーションのように

毎月のつみたて額3万円、14年間で目標額の1096万円に到達できます。

初期投資があれば、つみたて額とつみたて期間をぐっと抑えることできるので手元にお金がある人は早めに投入することをおすすめします。

貯金や学資保険との比較

新NISAと貯金の比較は下の金融庁のシミュレーションでわかります。貯金で準備すると下のグラフの緑色の元本部分しか積み上がりません。

シミュレーションの結果、貯金で毎月3万5000円、15年間つみたてる場合は630万円にしかなりません。

一方、新NISAでは運用によりオレンジ色の部分の+479万円の利益がのり、評価額は目標額を超えて1109万円となります。

学資保険では利回り約97%〜110%程度となっています。110%の場合でも693万円にしかなりません。

貯金で1096万円を準備するには、、、

貯金での15年間のつみたて額は

1096➗15年➗12ヶ月=6.089万円

貯金での10年間のつみたて額は

1096➗10年➗12ヶ月=9.133万円

貯金で準備する場合は新NISAよりもつみたて額が相当増えることがわかりましたね。

つみたて額を抑えるためにも新NISAを活用しましょう!

【まとめ】子供の学費は結局いくら必要!?つみたて額もシミュレーション

ここまで、子供の学費がいくら必要か、そして新NISAで毎月いくら積み立てればいいかをまとめました。

最後にこの記事で紹介した内容をまとめてみましょう!

- 新NISAは10年以上の長期投資が前提のため、準備するお金は高校と大学の学費である。

- 高校と大学にかかる総額は国公立:約779万円、私立:約1096万円

- 新NISAをお勧めする理由は貯金と比較して運用収益により、大きな金額を学費として準備できるため

- おすすめの投資先は「eMAXIS Slim 全世界株式(オール・カントリー)」と「eMAXIS Slim全米株式(S&P500)」

- 注意点の1つ目は「個別株投資をやらない」:リスクが高すぎます。

- 注意点の2つ目は「10年以上の長期投資を前提とする」:短期投資では元本割れのリスクがある。

- 私立の総額1096万円を準備するには:毎月3万5000円〜6万5000円のつみたてが必要

- つみたて額はつみたて期間によって変わる。15年あれば3万5000円、10年の場合は6万5000円

- 毎月のつみたて額を抑えるためにも子供の小さいうちからつみたてを始めた方がよい。

- 初期投資があればつみたて額とつみたて期間をぐっと抑えられる。初期投資100万円を用意できる場合、毎月3万円、14年で1096万円に到達する。

- 1096万円を貯金で用意する場合、毎月約6万1000円〜9万1000円となりつみたて額は相当増える。

以上、子供の学費がいくら必要か、そして新NISAで毎月いくら積み立てればいいか明確になったと思います。

また貯金だけのつみたてでは相当苦しいこともわかったでしょう。

ぜひこの機会に新NISAで子供の将来の学費を準備しましょう。

まだ新NISAを始めていない方、まずは証券口座を開くことが第一です。おすすめはSBI証券です。

この記事で新NISAに興味を持った方は以下の記事でSBI証券の魅力を紹介しているので参考にしてみてくださいね。

またSBI証券以外にも他の証券会社の特徴も見てみたいという方はこちらの記事が参考になります。

最後にアドバイスとして、新NISAを活用した投資は元本割れのリスクがあり、怖いと思うのが普通ですのでまずは少額から投資することをお勧めします。例えば、1万円から始めてみて、慣れてきたら3万5000円〜6万5000円に増やすなど、投資に慣れてから学費を準備してください。

そして重要なのは暴落が来た時に怖くなっても売らないことです。淡々と10年以上の積立を継続してください。この記事で紹介したように10年以上継続すれば、絶対とは言いませんが報われる可能性が極めて高いです。

私も皆さんと一緒に長期投資を続けたいと思いますので、時々このブログを見に来てくださいね。みなさんのお子さんが一人でも希望の進路に行けるように今後もみなさんの役にたつブログを書きたいと思います。

では今回はこのへんで!

コメント