子育て世帯の方々にとって、子どもの将来の学費を把握することは重要です。

この記事では、子供の学費について、特に国公立と私立の学費の違いについて解説します。

必要な学費を把握したら新NISA制度を活用して、子供の学費を効率的に準備しましょう!

前半では国公立と私立の学費の違いを解説し、後半では学費を効率よく準備するための新NISAの活用方法を解説します。

この記事は新NISAを活用して子供の学費を準備しようと考えている方の参考になる記事になってます。

この記事で子供の学費、国公立と私立の学費の違いを把握できれば、新NISAを上手く活用して学費を準備できますよ。

私は2019年からNISAを取り組み、

現在、1000万以上の投資を行っています。

今回は子供の学費総額と新NISAの活用について紹介します。

国公立vs私立 学費は変わらない? いや、結構変わります!

子供がいるご家庭は子供の学費について把握し、必要な分を準備する必要があります。

まず、幼稚園から大学まで、通わせる学校が国公立か私立によってどう変わるのかを把握しなければなりません。

結論:国公立と私立では約3倍、私立の学費が高い。(幼稚園から大学まで)

国公立総額:約1200万円、私立総額:約2800万円

私自身も子供が二人いますが、国公立と私立でこんなに違いがあるのかと子供の将来について考えさせられました。

親としては子供の願いをなるべく叶えたいと思いますので最大限の準備はしたいと考えております。

これは皆さんも同じ気持ちでしょう。

上記の総額がどのように計算されるのでしょうか?幼稚園から大学まで段階的にみていきましょう!

幼稚園の学費

まず幼稚園の学費です。結果として公立と私立で約2倍の差が出ます。

以下の数値は1年間の全国平均であり、「学校教育費」、「学校給食費」、「学校外活動費」すべてとなります。

- 公立:約16万5000円/年 ✖️3年

=約49万5000円 - 私立:約30万9000円/年 ✖️3年

=約92万7000円

参照:令和3年度子供の学習日調査|文部科学省

総額(1年間)の中身も見てみましょう。

| 区分 | 公立 | 私立 |

|---|---|---|

| 学校教育費(通学費含む) | 約6万1000円 | 約13万4000円 |

| 学校給食費 | 約1万3000円 | 約3万円 |

| 学校外活動費 | 約9万円 | 約14万4000円 |

2021年度から幼保無償化となっていますが、「学校教育費」には「通学費」と「実習材料費」などが含まれています。

私は現在、地方在住で子供を私立幼稚園に通わせていますが、幼稚園に月9000円、習い事に1万5000円支払っており、年間では28万8000円となるので上記の調査結果は概ね正しいかと思います。

小学校の学費

次に小学校の学費です。結果として公立と私立では約5倍の差が出ます。

以下の数値は1年間の全国平均であり、「学校教育費」、「学校給食費」、「学校外活動費」すべてとなります。

- 公立:約35万9000円/年 ✖️6年

=約215万4000円 - 私立:約166万7000円/年 ✖️6年

=約1000万2000円

参照:令和3年度子供の学習日調査|文部科学省

総額の中身も見てみましょう。

| 区分 | 公立 | 私立 |

|---|---|---|

| 学校教育費(通学費含む) | 約6万6000円 | 約96万1000円 |

| 学校給食費 | 約3万9000円 | 約4万5000円 |

| 学校外活動費 | 約24万7000円 | 約66万1000円 |

公立の場合は授業料は無償化されていますが、「学校教育費」として教科書代と通学関係費がかかってきます。学校教育費はそこまで高くなく、学校外活動費、いわゆる習い事が増えてきます。

一方、私立は「学校教育費」の中の授業料がかなりの額となっています。習いごとまで合わせると私立小学校に6年間で1000万円かかることを覚悟しましょう。

中学校の学費

次に中学校の学費です。結果として公立と私立では約3倍の差が出ます。

以下の数値は1年間の全国平均であり、「学校教育費」、「学校給食費」、「学校外活動費」すべてとなります。

- 公立:約53万9000円/年 ✖️3年

=約161万7000円 - 私立:約143万6000円/年 ✖️3年

=約430万8000円

参照:令和3年度子供の学習日調査|文部科学省

総額の中身も見てみましょう。

| 区分 | 公立 | 私立 |

|---|---|---|

| 学校教育費(通学費含む) | 約13万2000円 | 約106万1000円 |

| 学校給食費 | 約3万8000円 | 約7000円 |

| 学校外活動費 | 約36万9000円 | 約36万8000円 |

公立の場合は授業料は無償化されていますが、「学校教育費」として教科書代と通学関係費がかかってきます。しかし、学校教育費はそこまで高くなく学校外活動費いわゆる習い事や塾が小学校よりも増えてきます。

一方、私立は小学校同様に授業料がかなりの額となっています。「学校外活動費」は公立と変わらない額となります。

高校の学費

次に高校の学費です。結果として公立と私立では約2倍の差が出ます。

以下の数値は1年間の全国平均であり、「学校教育費」、「学校給食費」、「学校外活動費」すべてとなります。

- 公立:約51万3000円/年 ✖️3年

=約153万9000円 - 私立:約105万4000円/年 ✖️3年

=約316万2000円

参照:令和3年度子供の学習日調査|文部科学省

総額の中身も見てみましょう。

| 区分 | 公立 | 私立 |

|---|---|---|

| 学校教育費(通学費含む) | 約30万9000円 | 約75万円 |

| 学校給食費 | 0円 | 0円 |

| 学校外活動費 | 約20万4000円 | 約30万4000円 |

公立の場合、授業料は1年で5万円前後と比較的安いですが、「学校教育費」として教科書代と通学関係費が多くかかってきます。特に高校になると家から離れたところに通うことも珍しくなく、通学関係費が多くかかってきます。

一方、私立は小中学校と比べると「授業料」が比較的リーズナブルとなります。また「学校外活動費」もお金のかかる習い事もなくなり、公立と近い額となります。

大学の学費

最後に大学の学費です。結果として公立と私立では約2倍の差が出ます。以下の結果は授業料のみの比較です。

- 公立:約53万3000円/年 ✖️4年=約213万2000円➕入学金28万2000円=約241万4000円

- 私立:約93万1000円/年 ✖️4年=約372万4000円➕入学金24万6000円=約397万円

➕仕送り代:約95万8000円/年 ✖️4年=約383万2000円

参照:国公立大学などの授業料その他の費用に関する省令|e-GOV 法令検索

参照:私立大学等の令和3年度入学者に係る学生納付金等調査結果について|文部科学省

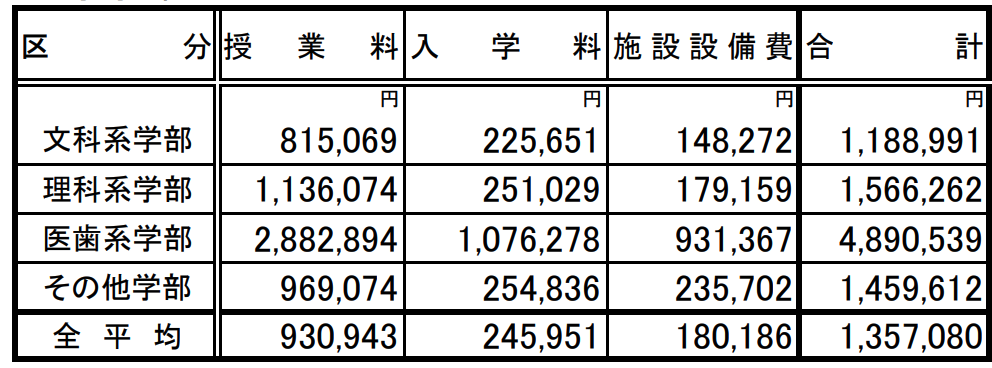

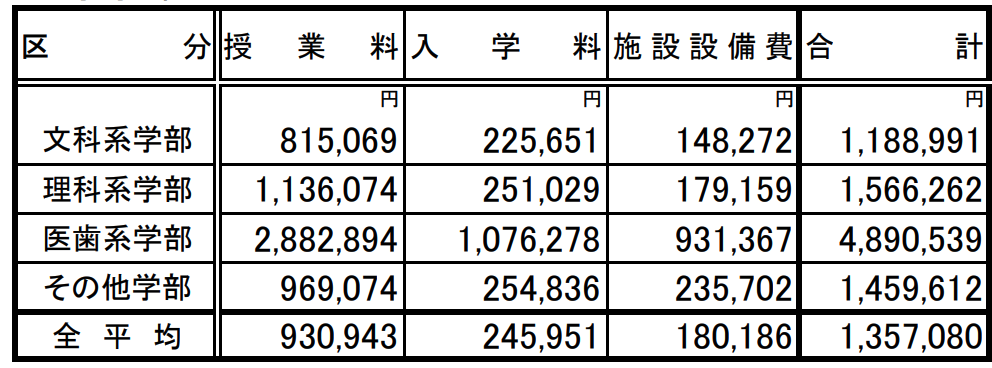

私立の学費は平均で93万円となりますが、学部によって全く異なるので注意が必要です。

私立理系では実習や実験に使う機器や材料にお金がかかるため、文系よりも一般的に学費が高くなります。

医歯系学部はさらに高くなり、さらに期間も6年間と長くなります。学部別の学費は以下の通りです。

平均額(定員1人当たり)の調査結果についてhttps://www.mext.go.jp/content/20211224-mxt_sigakujo-000019681_1.pdf

初年度の入学料を除くと1年間の授業料と施設設備費は文科系学部で約93万円、理科学系学部では約132万円となります。

驚くべきは医歯系学部です。上の表通りだと6年間で約2400万円近くかかることとなります。

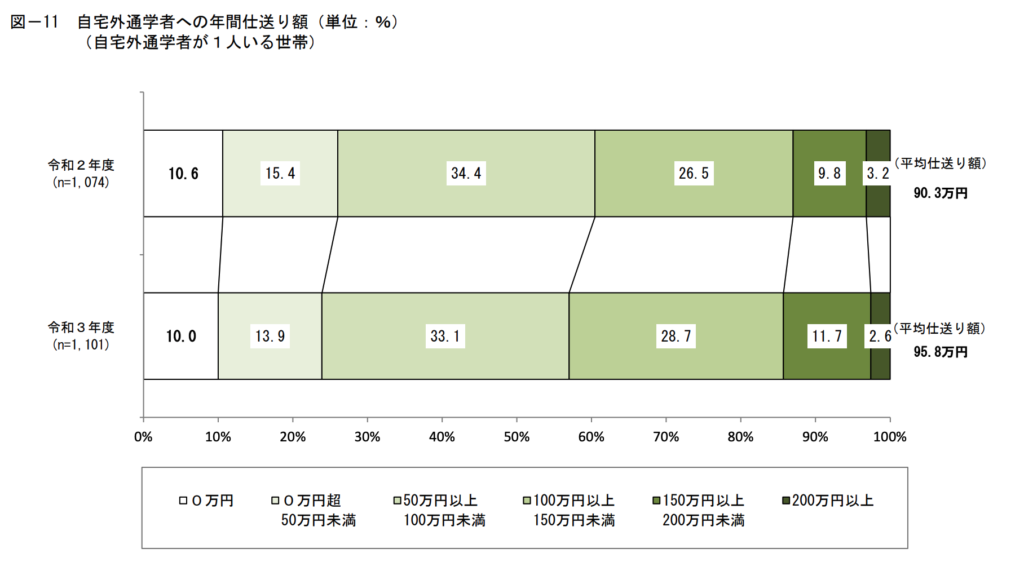

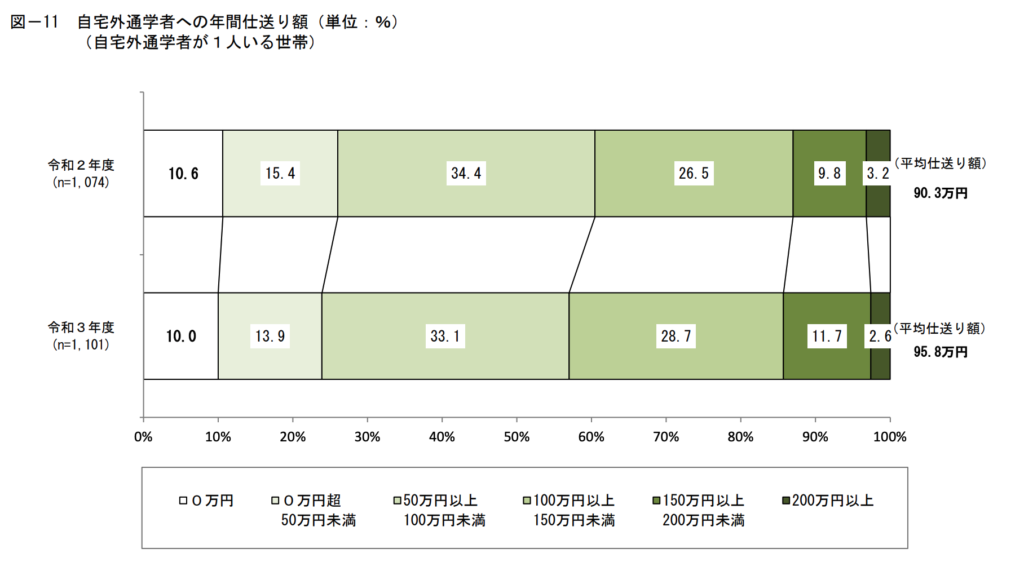

また授業料以外にも考えなければならない出費もあります。それが仕送りです。

大学の場合は自宅外に下宿する場合が多いので、家賃代などの仕送りをする家庭がほとんどです。

仕送り額は以下の表の通り、95.8万円/年となり、近くの私立大学に行った方が遠くの国公立よりも結果的に安く済んだという場合も出てくるので注意しましょう。

【子供の学費総額】 国公立vs私立 変わらないは嘘!?

ここまで幼稚園から大学までにかかる学費を紹介しましたが、総額いくらかかるのでしょうか?

ざっくりですが大学の仕送り含めて計算すると

幼稚園から大学まですべて国公立であれば、約1200万円!

幼稚園から大学まですべて私立(大学は理系)に入れると約2800万円!

※私立の医歯学系学部はさらに学費がかかりますが、本サイトは富裕層向けのコンテンツではないので割愛します。

上記の通り、子供の学費は公立か私立のどちらに通わせるかで1200万〜2800万のレンジで変わることがわかりましたね。

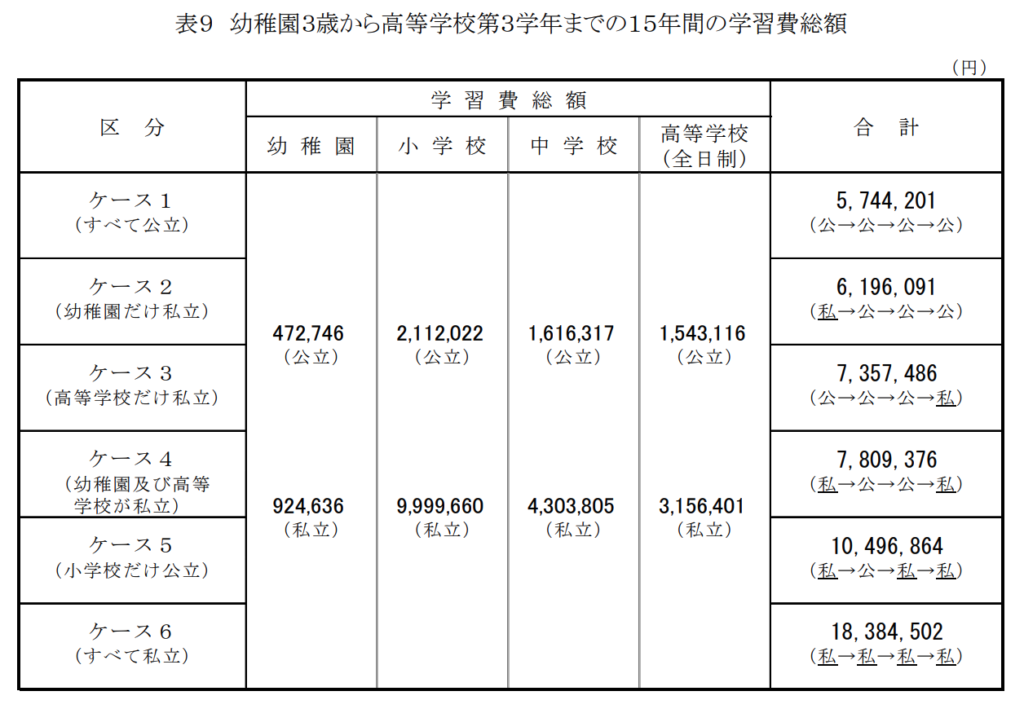

幼稚園から高校までの15年間について公立と私立、各ケースにおける総額は以下の表にまとまっています。

上記の表に大学の授業料と入学金、仕送り代を加算すると1200万〜2800万という数字になります。

これまで紹介した通り、私立の学費は区分によって公立の2倍〜5倍とかなり変わるのでよく考えて進路を決めるのがよいでしょう。

今回、調べて驚いたことは私立と公立で学費の差が最も大きいのは「小学校」だということでした。

私立小学校の学費総額は公立小学校の約5倍であり、かなり変わることを知りました。

上記の学費については貯金よりも効率的に貯まる新NISAを活用してつくりましょう!

子供の学費は新NISAを活用して準備しよう!

先ほど説明した通り、子供一人あたりの学費は1000万円以上となり、かなり高額となります。

したがって、子供がいる家庭は子供の数だけ学費を準備する必要があります。

子供の学費の準備としては貯金や保険がありますが圧倒的に新NISAを活用して準備することをおすすめします。

新NISAをおすすめする理由

貯金と比較して運用収益により、大きな金額を学費として準備できるため

新NISA制度を活用してオールカントリーやS&P500などの優良なインデックスファンドに投資すれば、年率6〜7%の利回りで運用益が増大します。詳しく知りたい方は以下の記事をご覧ください。

通常の投資では運用益に約20%の税金がかかりますが、新NISA制度を活用すれば、その税金が0になります。

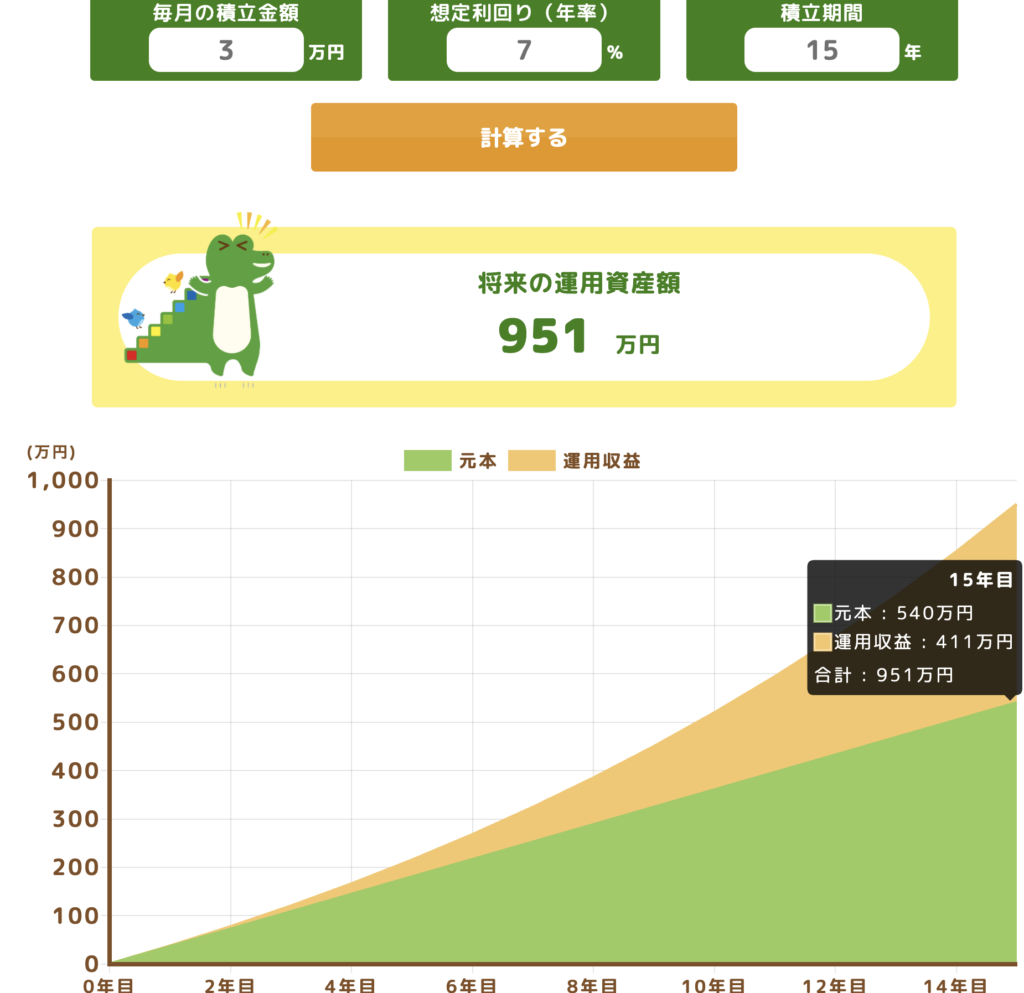

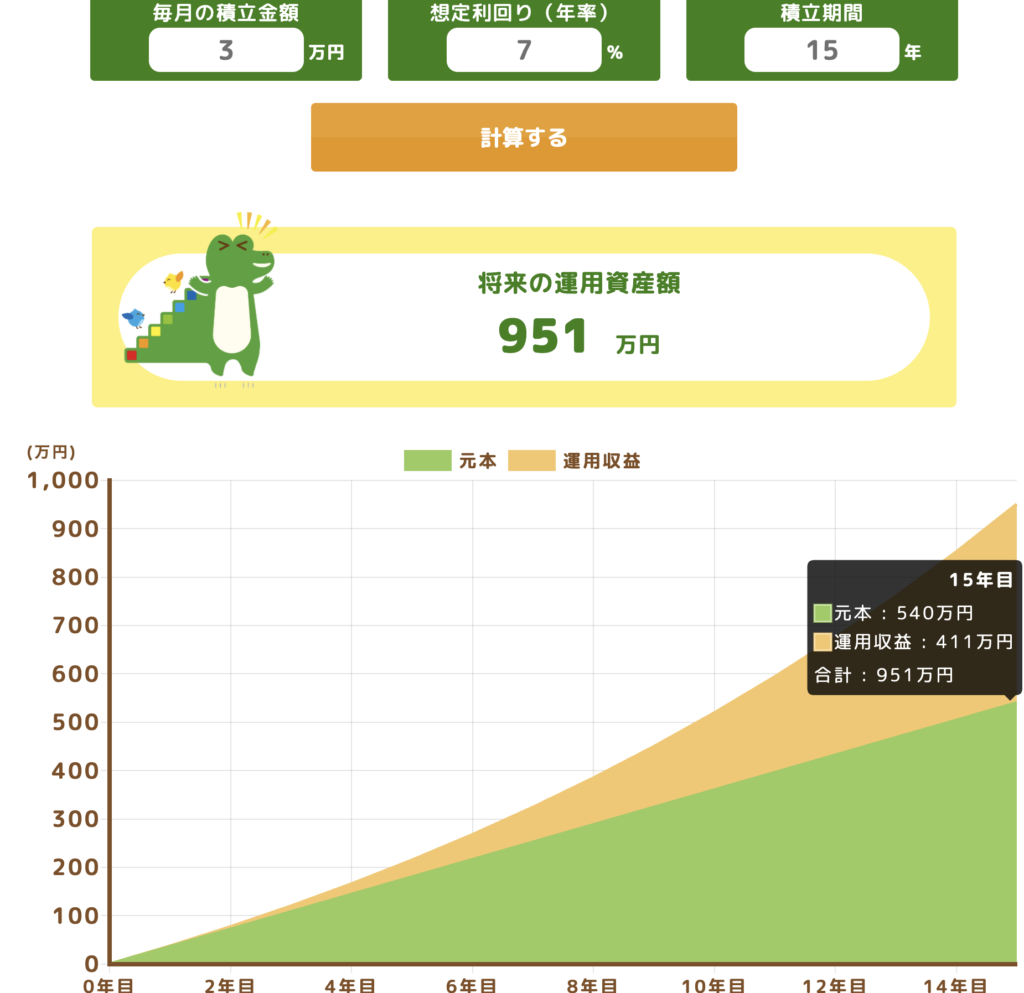

試しに月3万円を15年間、貯金した場合と新NISAで運用した場合のシミュレーションを示したいと思います。

貯金のみで準備した場合、総額は下の図の元本(緑部分)のみとなりますが、新NISAで積み立てると元本のほかに運用収益(オレンジ部分)を得ることができます。

シミュレーションの通り、貯金ではなく、新NISAを積み立てることで元本+411万円を得ることができます。

新NISAをはじめて、積立設定をするだけでこれだけの大金を得られるので、学費の準備として新NISAをおすすめしています。

私立大学にかかる総額は約397万円と仕送り費の4年間平均で約383万2000円でざっくり800万円ほどかかります。

今回の15年間の積立の場合、貯金のみでは540万円となり、私立大学の学費としては足りませんが、新NISAでの積立であれば951万円となり、進路の選択肢として私立大学も可能となります。

お子さんの進路の選択肢を増やすという意味でも新NISAをやる意味はあるのかなと思います。

上のシミュレーションは金融庁のホームページで簡単にできるのでぜひ試してみてください。

国公立vs私立 学費は変わらない? 違いのまとめ

以上、国公立と私立の学費の違いと学費を効率よく準備するための新NISAの活用方法をまとめました。

最後にこの記事で紹介した内容をまとめてみましょう!

- 幼稚園から大学まですべて国公立であれば、約1200万円。幼稚園から大学まですべて私立(大学は理系)に入れると約2800万円。と学費は2倍以上変わる!

- 特に「小学校」に関しては私立の方が公立より約5倍学費が高い。(内容によりますがコスパが悪いかも)

- 新NISAをお勧めする理由は貯金と比較して運用収益により、大きな金額を学費として準備できるため

上でまとめた通り、公立と私立では学費がかなり変わります。子供に私立という選択肢を提示できるように新NISAで将来の学費を準備しましょう。

まだ新NISAを始めていない方、まずは証券口座を開くことが第一です。新NISAに興味を持った方は以下の記事でおすすめの証券会社を紹介しているので参考にしてみてくださいね。

最後にアドバイスとして、新NISAを活用した投資は元本割れのリスクがあり、怖いと思うのが普通ですのでまずは少額から投資することをお勧めします。例えば、1万円から始めてみて、慣れてきたら3万円に増やすなど、投資に慣れてください。

では今回はこのへんで!

コメント