新NISAではS&P500やオルカンが大本命ですが、オルカンもほとんど米国株です。

米国株だけに投資して大丈夫かな?他に投資する国はあるかな?と思った方

インド株への投資を検討してみてはどうでしょうか!

証券会社の投資信託買い付けランキングではここ最近、インド株が上位に食い込んでおり、注目されていることがわかります。

モブたぬき

モブたぬきなんでインド株が注目されているの?

じつはインド株は米国株を超えるリターンなんだ!

この記事で詳しく解説するね!

この記事ではインド株について新NISAの成長投資枠で投資するべきか初心者にもわかりやすく解説します。

この記事の前半部分では「インド株の魅力」を解説、後半部分では「インド株のおすすめ投資信託」を紹介します。

この記事を読めば、新NISAの成長投資枠でインド株に投資するか迷ってるあなたの参考になると思います。

私は2019年からNISAを取り組み、

現在、1000万以上の投資を行っています。

今回はインド株について買うに値するか考察します。

インド株の魅力 4選

それではまず、新NISAで投資するべきインド株の魅力について解説します。

インド経済のポテンシャルは、世界中の投資家から注目されています。

特に、以下の4つがインド株の大きな魅力になります。

- 人口ボーナス期の真っ只中

- GDP成長予測が世界3位

- 米国株(S&P500)を超えるリターン

- 米国株集中のリスク分散になる

人口ボーナス期の真っ只中

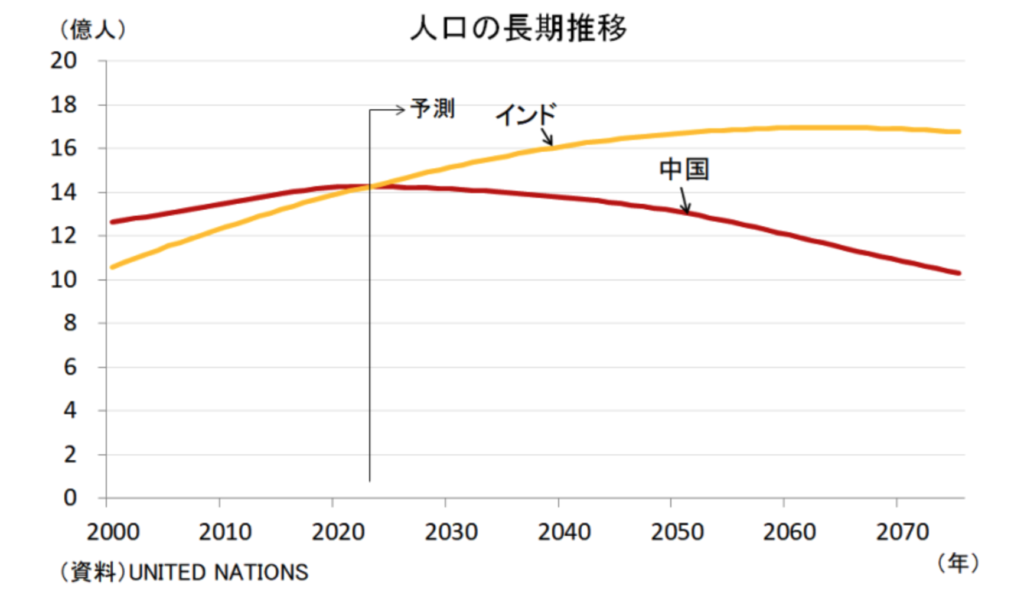

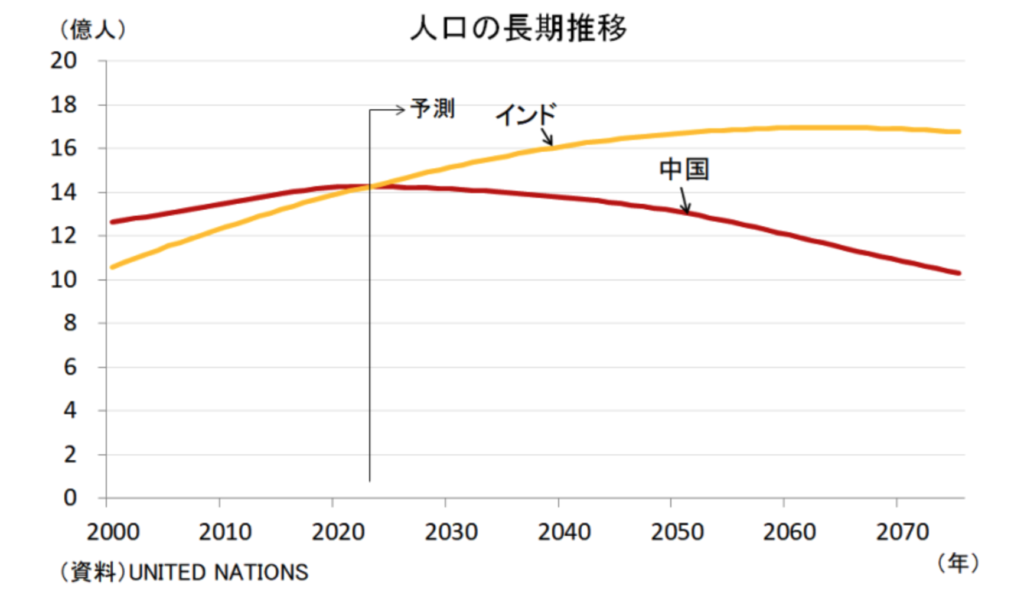

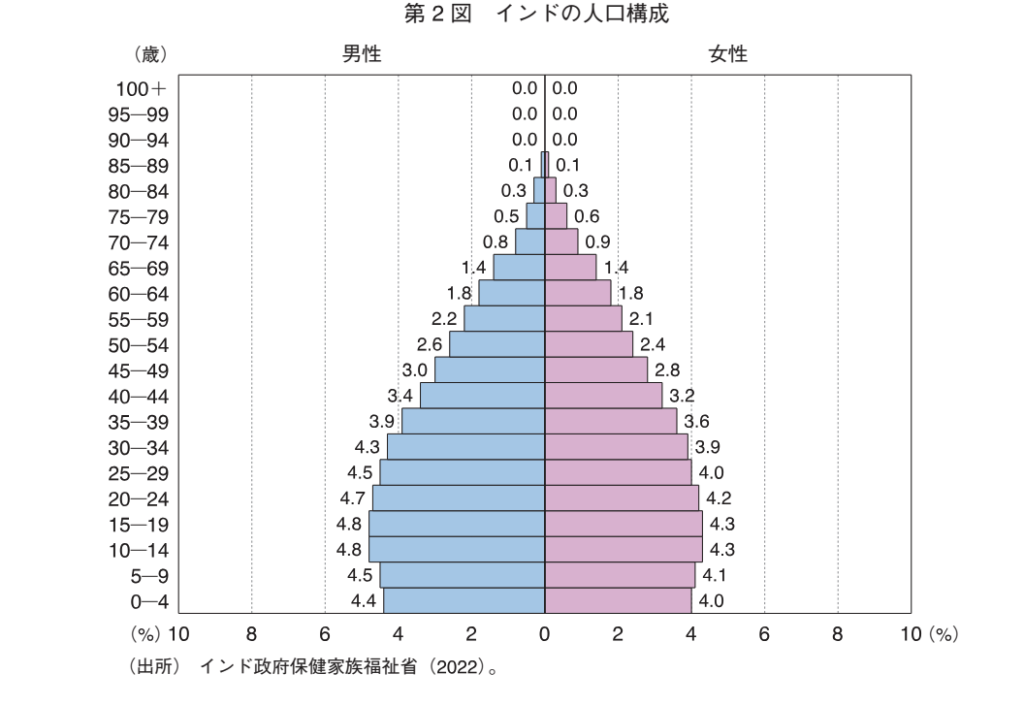

2023年、インドの総人口が14億2577万人となり、中国を抜き世界1位となりました。

2060年代にはインドの総人口が17億人まで増加すると予測されています。

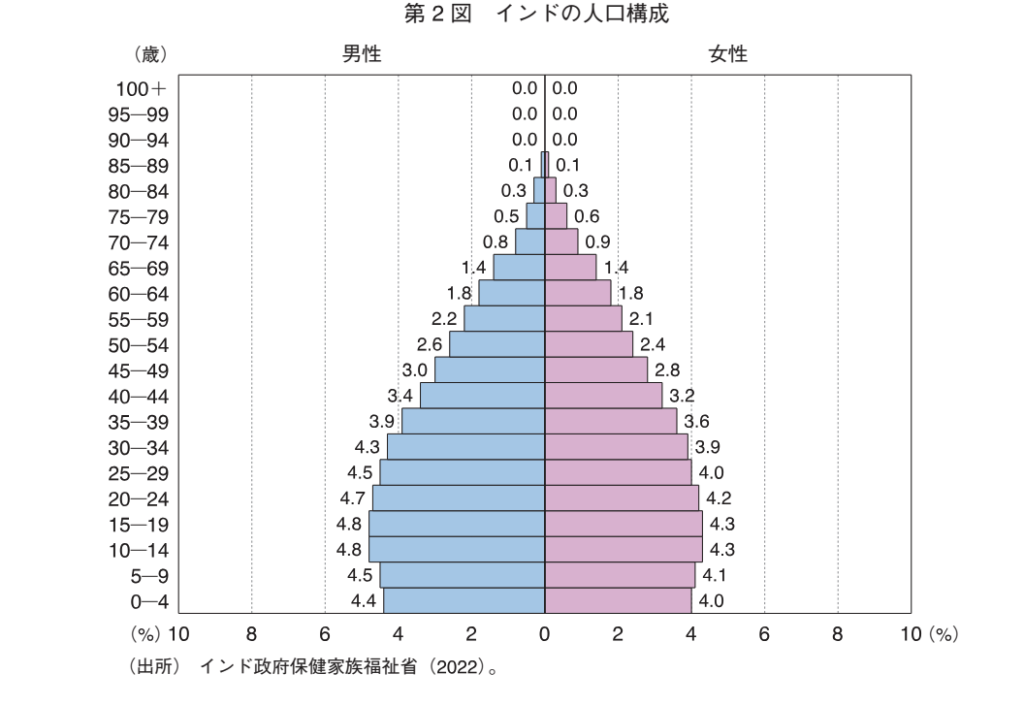

注目すべきはその人口構成です。

インドの人口構成をみてみましょう。下の図の通り若者ばかりの社会です。

平均年齢は28歳と若く、現在「人口ボーナス期」の真っ只中です。

人口ボーナス期は、2050年までは続くとされています。

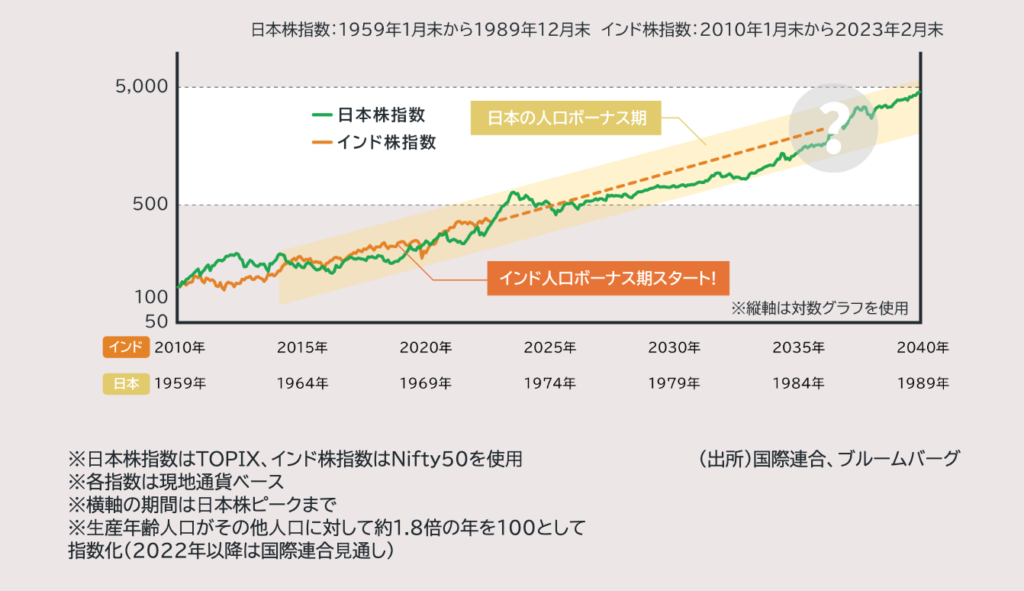

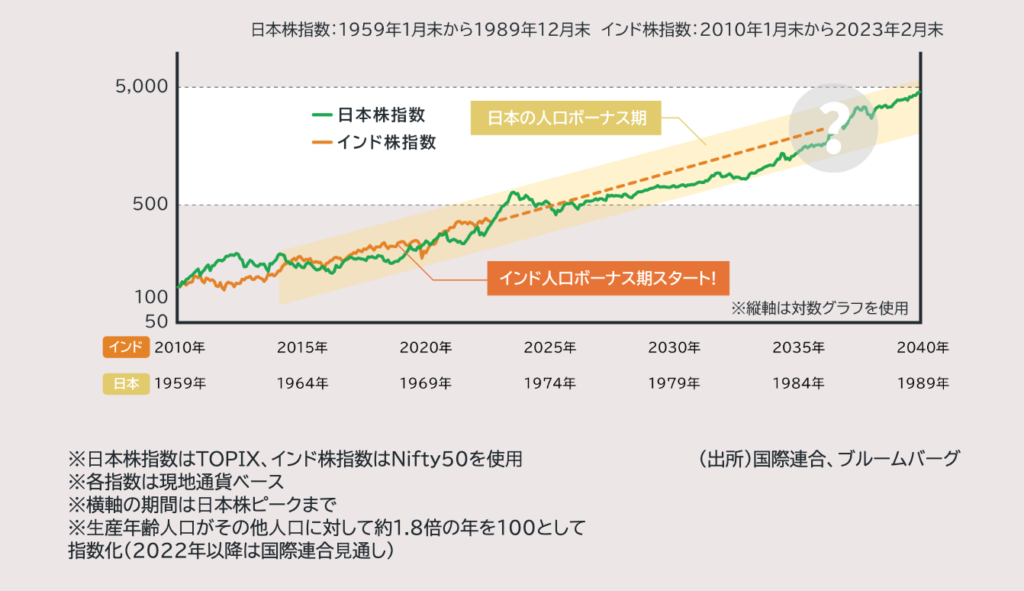

下の図を見てください。かつての日本も1959年〜1989年まで人口ボーナス期に入りその際に大きな経済発展を遂げ、株価が上昇しました。

インドにも日本と同じような株価上昇が期待できるでしょう!

若く、活力のある労働力が豊富であることは、消費の拡大、起業家精神の促進、そして全体としての経済活動の活発化を意味しています。

この人口構造は、今後数十年にわたりインド経済の大きな推進力となるでしょう。

これがインド株の1つ目の魅力です。

GDP成長予測が世界3位

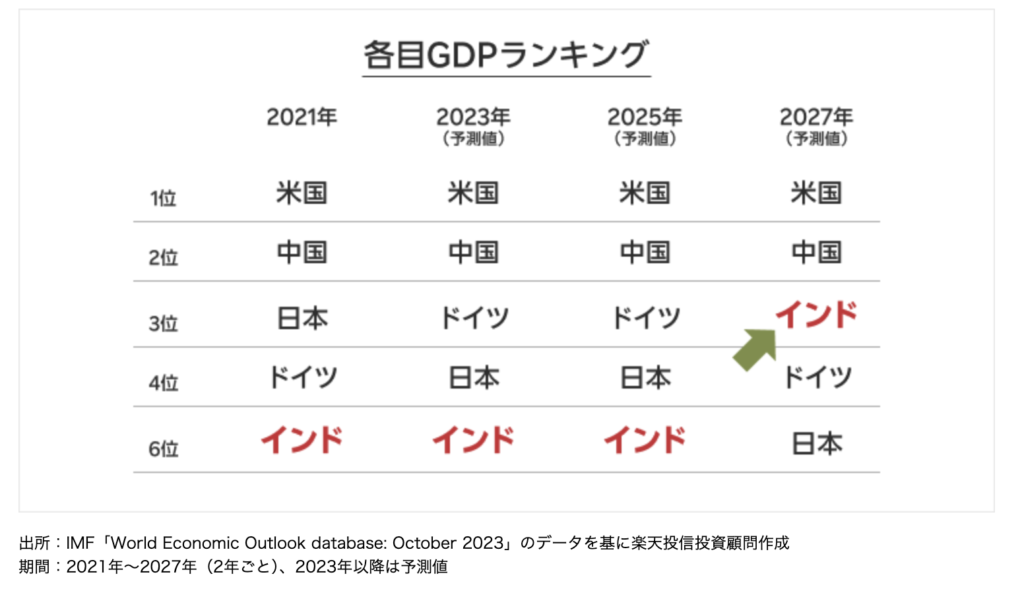

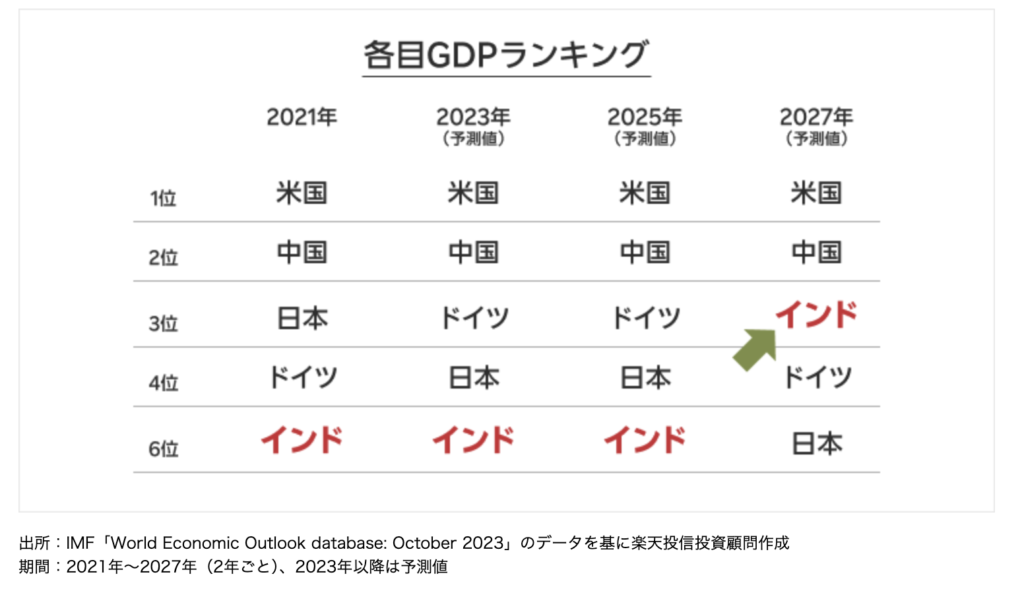

経済学者たちは、インドのGDPが近い将来、世界3位に達すると予測しています。

予測では2027年にはドイツと日本を抜いて世界3位になるとのこと。

さらにGDP成長率がすごい!

インド経済の2023年10-12月のGDP成長率は前年同期比8.4%となりました。

あの米国の成長率が3.3%であることからその成長率の高さがわかりますね。

このような成長は、インドが世界経済においてますます重要な役割を担うことを意味し、グローバルな視点から見ても、インド市場への投資は極めて魅力的です。

高成長を続けるインド経済は、国内外の投資家にとって長期的なリターンの機会を提供しています。

S&P500を超えるリターン

冒頭でも述べた通り、インド株市場の成績は、米国の代表的な指数であるS&P 500の平均リターンを上回る結果となっています。

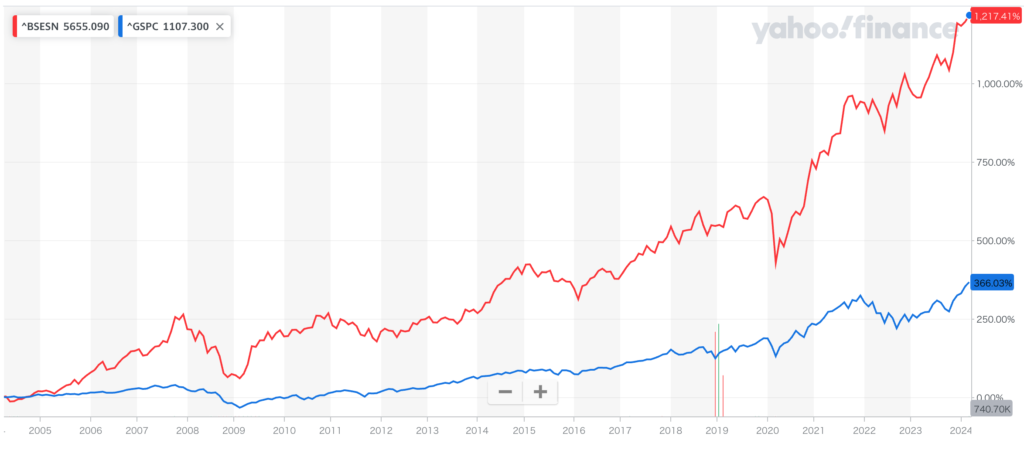

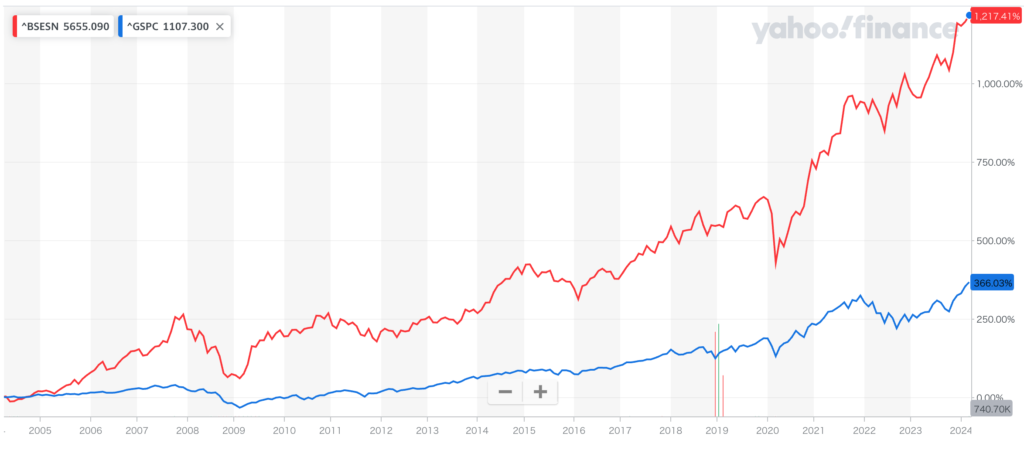

直近20年間のインド株指数(SENSEX)とS&P500の株価推移を比較してみましょう。

直近20年のパフォーマンス

インド株指数(赤線):+1217%

S&P500(青線):+366%

直近20年間、インド株はS&P500の約4倍のリターンになっていることがわかりました。

過去数年間の話ではなく、20年間という長期でリターンが上回っている点に注目してほしいです。

新NISAは長期投資が前提となるため、長期でリターンが上回っているという事実が魅力的ですね。

この成果は、インド市場が提供する高成長の機会を如実に示しており、特に成長を求める世界中の投資家にとって、魅力的な選択肢となっています。

米国株集中のリスク分散

多くの日本の個人投資家は、S&P500やオルカンをメインに投資することでポートフォリオの大部分を米国株に集中させています。(オルカンの中身は6割が米国株)

米国株に対する過度の集中は、地政学的リスク、為替リスク、そして特定経済の景気変動リスクに対する脆弱性を高めます。

インド株指数への投資は、これらのリスクを効果的に分散させる手段となります。

インド経済はアメリカ経済とは異なる成長ドライバーを持っており、アメリカ市場の動向とは独立したリターンパターンを提供する可能性があります。

試しに2022年のインド株(SENSEX)とS&P500の値動きを比較してみましょう。

2022年のパフォーマンス

インド株指数(赤線):+4.4%

S&P500(青線):-19.4%

2022年の米国市場はインフレ対策のための急速な利上げによる下落相場に苦しみました。

株価は-19.4%と歴史に残るベア相場でしたが、この年のインド株をみてみると+4.4%とプラス成長をしています。

この結果からわかるようにインド株は米国市場とは独立した動きをとります。

米国株に集中投資していると米国の経済状況に資産推移が依存してしまいますが、インド市場への投資は米国への依存を軽減し、自身のポートフォリオの安定を高めることが期待できます。

新NISAでインド株に投資する際の注意点

新NISA制度を利用してインド株に投資する際、高いポテンシャルを秘める一方で、いくつかのリスクも伴います。

新NISAでインド株投資を成功させるには以下の3つが特に注意すべき重要なポイントになります。

- リスク(価格変動)が大きい

- インド通貨ルピーの価値変動(ルピー安)

- 地政学的リスク(パキスタン問題など)

これらの要因は、投資の成果に直接的な影響を及ぼす可能性があるため、理解しておくことが重要です。

リスクが大きい

インドは新興国株に属されますが、一般的に新興国株は先進国株に比べて市場規模が小さく、値動きが相対的に大きくなる傾向があります。

リスクの大きさがわかるように下落時のチャートやボラティリティ(値動き幅)をS&P500と比較してみましょう。

下落時のチャート

インド株は2020年3月に発生したコロナショックで大きな値動きをしました。。

その際のチャートをみてみましょう。

値下がり率

インド株指数(SENSEX)(線):-36.4%

S&P500(青線):-33.3%

結果、コロナショック時は2月19日から3月23日の1ヶ月間で-35%以上の下げを記録、S&P500の下げ幅より下落しました。

インド株はS&P500より値下がりが激しいことがわかりましたね。

インド株に投資する際はコロナショック時のような金融ショック時には米国株より株価下落のリスクが高いことも承知で投資しなければなりません。

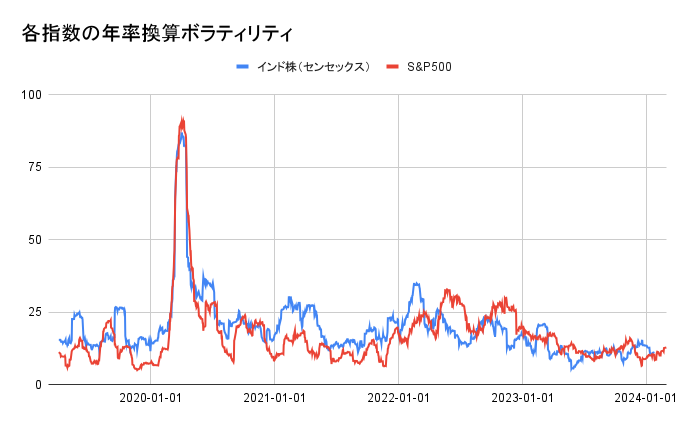

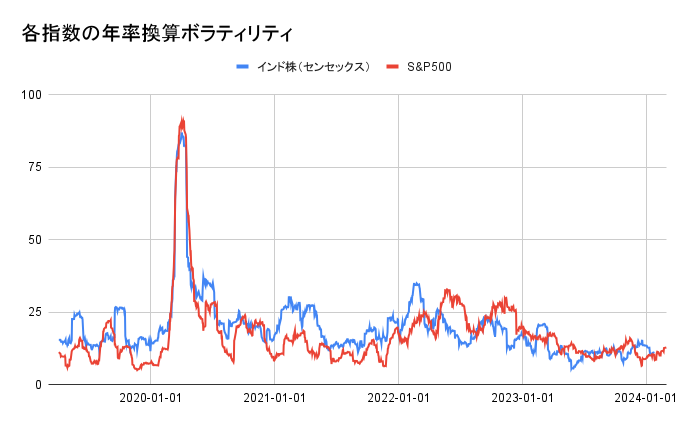

年率換算ボラティリティの比較

次に直近5年間のインド株とS&P500のボラティリティ(価格変動幅)を計算してみました。

インド株は米国株より取引日が少ないため、日にちに若干のずれが生じてます。

| 直近5年の年率換算ボラティリティ | |

| インド株指数(SENSEX) | 22.8% |

| S&P500 | 21.3% |

ボラティリティの意味するところはインド株であれば1年で22.8%以下の値動きが68%の確率(標準偏差の性質)で起こることを示しています。

要は値動きの幅が1年で±22.8%である確率が高い(7割弱)ということ。

直近5年のチャートを見てみると基本的にインド株は常にS&P500より少し値動きが激しいですが、同程度であることがわかりましたね。

新興国株なのに意外にボラティリティ(価格変動幅)は小さいなという感想です。

インド通貨ルピーの価値変動(ルピー安)

インドの通貨であるルピーは、ドルや他の主要通貨との交換レートによって価値が変動します。

経済の基本的な強さや外国からの投資流入など多くの要因に影響されるため、ルピーの価値は変動しやすいです。

下の図はルピー円のチャートになります。

ルピーの価値は基本的に下落傾向で1995年に1ルピーは2.75円でしたが現在は1.82円となってます。

新NISAを通じてインド株に投資する場合、ルピー安が進むと、その投資の円換算での価値は低下する可能性があります。

つまり、インド株が価値を増しているにも関わらず、為替レートの変動により、投資リターンが減少するリスクがあります。

地政学的リスク(パキスタン問題など)

インドはパキスタンと長年にわたる緊張関係にあり、この地政学的な問題は時折、両国間の軍事的な衝突を引き起こしてきました。

※詳しくはこちらのサイトで世界史の先生がわかりやすく教えてくれます。ぜひ見てみてくださいね。

このような状況は、市場に不安をもたらし、インド株やルピーの価値にネガティブな影響を与えることがあります。

投資家は、このような地政学的リスクを常に意識し、その影響を受ける可能性のある投資に対して慎重な判断が求められます。

代表的なインド株指数2選

インドの株式市場には複数の指数が存在しますが、その中でも特に注目されているのが「インドSENSEX(センセックス)」と「NIFTY(ニフティ)50」です。

これらの指数は、インド経済の全体的な動向を捉える上で重要な指標となっており、新NISAの成長投資枠を通じてインド市場への投資を考える際の基盤となり得ます。

- インドSENSEX(センセックス)

- NIFTY(ニフティ)50

インドSENSEX(センセックス)とNIFTY(ニフティ)50の概要

インドSENSEX(センセックス)

センセックスは、ボンベイ証券取引所(BSE)に上場している30社の大手企業の株価を基に算出される指数です。

1986年に導入され、インド株指数としては最も歴史があり、インドの株式市場のバロメーターとして広く認知されています。

NIFTY(ニフティ)50

NIFTY(ニフティ)50は、インド国立証券取引所(NSE)に上場しているトップ50社の株価で構成される指数です。

1996年に導入されて以来、インドの株式市場の動向を反映する重要な指標の一つとなっています。

ニフティ50はその名の通り、50社に投資するのでセンセックスよりもインドの企業に幅広く投資することになり、分散が効いているのが特徴でしょう。

インドSENSEXとNIFTY50の構成銘柄比較

2つの指数の構成銘柄上位5位を比較してみましょう。

構成比率はどちらも時価総額加重平均を採用しています。

| 構成銘柄 | 業種 | インドSENSEX | NIFTY50 |

| HDFC銀行 | 金融 | 12.87% | 6.3% |

| リライアンスインダストリーズ | エネルギー | 12.18% | 5.9% |

| ICIC銀行 | 金融 | 8.91% | 4.4% |

| インフォシス | 情報技術 | 7.23% | 3.6% |

| 上記5銘柄合計 | 41.19% | 20.2% |

月間レポート(2024.2)

上位5銘柄は2つの指数とも同じ銘柄で民間の大手銀行2社と財閥系のエネルギー企業のリアイアンス、IT大手のインフォシスとなっています。

センセックスのほうが30銘柄と少ないので構成比率が上位5銘柄に40%以上と集中している格好です。

個人的な意見ではセンセックスの30銘柄では分散が少し甘いと思っています。

ニフティ50のほうが分散が効いており、リスクが少ないよい指数でしょう。

インドSENSEXとNIFTY50のリターン比較

皆さんが1番きになるのはリターンの比較ですよね。2つの指数のリターンを比較してみました。

※NIFTY50のデータがある2007年9月から2024年3月までの月次のデータ比較となっています。

約16年間のパフォーマンス比較

インドSENSEX(赤線):+328.0%

NIFTY50(青線):344.6%

結果、ほとんど変わりませんが僅差でNIFTY50のほうがセンセックスよりリターンがよいということがわかりました。

僅差でもどうせならリターンがいいNIFTY50に投資するのがいいかと思います。

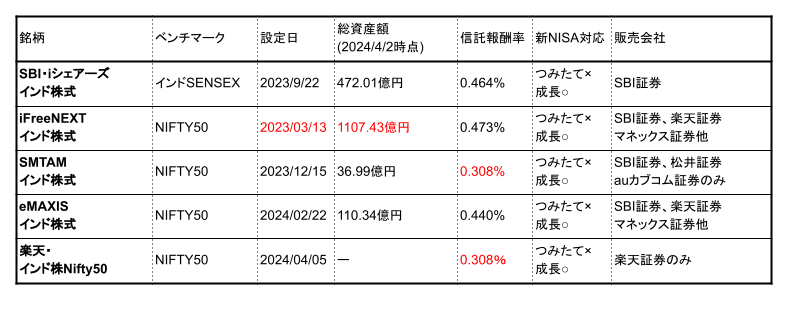

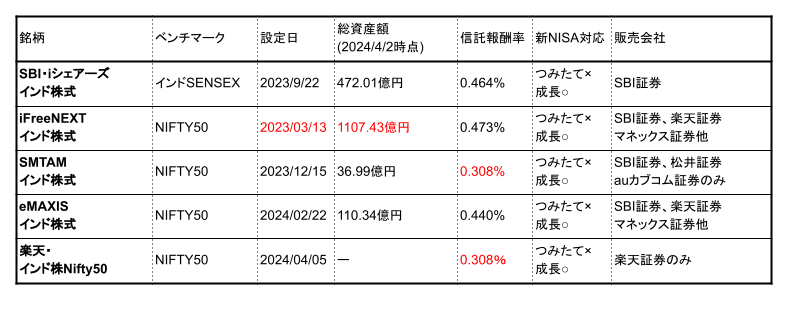

[新NISA]インド株のおすすめ投資信託

新NISAの成長投資枠で選ぶべきインド投資信託は以下の5つです 。

- SBI・iシェアーズ・インド株式インデックス・ファンド

- iFreeNEXT インド株インデックス

- SMTAMインド株式インデックス・オープン

- eMAXIS インド株式インデックス

- 楽天・インド株Nifty50インデックス・ファンド

かつてインド株は新興国株ということで信託報酬が高いファンドしかありませんでした。

しかし2023年にiFreeNEXTが発売されたことを皮切りに、信託報酬が安いファンドが軒並み発売されるようになり、2023年末にはSMTAM、2024年には楽天インド株Nifty50など信託報酬最安のファンドが発売されるなど群雄割拠の時代に入りました。

上記5つの投資信託について詳細を下の図にまとめてみました。

※楽天・インド株Nifty50についてはまだ発売されていないので総資産はなしになります。

以下3つの項目に注目して有利な銘柄を挙げました。

信託報酬率最安・・・SMTAMインド株式、楽天・インド株Nifty50:0.308%

総資産額最大・・・iFreeNEXTインド株式:1107.43億円

販売会社多・・・iFreeNEXTインド株式、eMAXISインド株式

SBI証券の方におすすめな投資信託

SBI証券でNISA口座を開設している方におすすめなのが以下の銘柄になります。

おすすめは「SMTAMインド株式」

SMTAMインド株式は以前はSBI証券で買えませんでしたが、2023年2月22日からSBI証券で販売されるようになりました。

やはり、信託報酬最安の0.308%は魅力的です。他の投資信託と0.15%程度の差ですが長期運用で複利が働くと無視できないコストになります。

ただし、信託報酬以外にも隠れコストと呼ばれるコストもあるので発売から1年経たないとまだ総コストがわからないのが懸念点です、

もう一つの懸念点として総資産額が36.99億円と低い点が気になります。

またSBI証券では唯一、インドSENSEX指数に連動したファンドのSBI・iシェアーズ・インド株式も買えます。

インドSENSEX指数がどうしても気になる方は「SBI・iシェアーズ・インド株式」もコストもまずまずなのでおすすめです。

楽天証券の方におすすめな投資信託

楽天証券でNISA口座を開設している方におすすめなのが以下の銘柄になります。

おすすめは「楽天・インド株Nifty50」

まだ発売されていない銘柄ですが、信託報酬が最安の0.308%と魅力的な銘柄です。

SMTAMと同様に総コストがわからない点とどれだけ総資産額が集まるかが懸念点ですが、他の銘柄より信託報酬率が0.15%程度低いのでお勧めします。

SBI証券、楽天証券以外の方におすすめな投資信託

SBI証券、楽天証券以外でNISA口座を開設している方におすすめなのが以下の銘柄になります。

おすすめは「eMAXISインド株」

eMAXISインド株は信託報酬率が0.44%と2番目に安い銘柄になります。

またオルカンなどで有名な三菱UFJアセットマネジメントのeMAXISシリーズなので信頼度も抜群ですよ。できれば信託報酬率がさらに安いeMAXIS Slimシリーズとしてでてくれればいいのですが。

さらに総資産額も1ヶ月ちょっとで100億円超えているのでかなり売れています。

多くの証券会社で販売しているのも売れている要因だと思います。

【新NISA】インド株のまとめ

以上、「インド株の魅力、注意点」と「インド株のおすすめ投資信託」をまとめました。

最後にこの記事で紹介した内容をまとめてみましょう!

・人口ボーナス期の真っ只中

→平均年齢28歳。労働人口が非労働人口の2倍の期間が2050年頃まで続く

・GDP予測が世界3位

→2027年には日本やドイツを抜いて世界3位、GDP成長率も米国より高い

・S&P500を超えるリターン

→約16年間リターン インド株:+261%、NASDAQ100:+152%

・米国株集中のリスク分散になる

→インド株は米国市場とは独立した動きをとる

インド株には上記のような魅力とポテンシャルに満ち溢れています。新NISAをはじめるなら注目すべき国でしょう。

ただし、新NISAでインド株投資を成功させるために注意する点もお伝えしましたね。もう一度おさらいしてみましょう。

- リスク(価格変動)が大きい

- インド通貨ルピーの価値変動(ルピー安)

- 地政学的リスク(パキスタン問題など)

インド株には上記のような新興国株リスクがあるので新NISAでの全力投資はおすすめしません。

当ブログでは一貫して新NISAではよりリスクの少ない、S&P500やオルカンなどのインデックス投資をコアにすることをおすすめしています。

今回紹介したインド株に投資する場合はあくまでコアサテライト戦略のサテライトとして資産の1〜2割以下で運用するようにしてください。

その方が、精神的にも安心して長期投資ができます。

新NISAでもっとも重要なのは相場から降りず、長期で居続けることです。それが最も再現性高く、勝率が高い方法なのでその点を考慮して、インド株を選んでください。

・SBI証券の方におすすめ

→SMTAMインド株式:信託報酬率0.308%で最安

・楽天証券の方におすすめ

→楽天・インド株Nifty50:信託報酬率0.308%で最安

・SBI証券、楽天証券以外の方におすすめ

→eMAXISインド株:1ヶ月で総資産100億円超、販売会社が三菱UFJアセットで信頼度が高い

上記の投資信託は信託報酬が安くおすすめですが、まだ発売して間もないファンドばかりです。

投資は早い方がいいのでこの記事でインド株に魅力を感じた方はとりあえず投資を検討した方がいいですが、1年経った後に総コストを比較して本格的に投資するのがいいでしょう。

最後に、記事で紹介したインド株に興味を持った方は新NISAを始めて間もない方もしくは新NISAを始めるか検討している方だと思います。

以下の記事でおすすめの証券会社を紹介しているので参考にしてみてくださいね。

コメント