子供のいる家庭は、将来の子供の学費を用意しておかなければなりません。

当ブログでは将来の学費※のために新NISAで毎月3万5000円〜6万5000円のつみたて額が必要と紹介しました。

(※私立の高校、大学に行かせるため学費)

しかし、日々の養育費がかかるため、積み立てる余裕はないよという方もいるかと思います。

そのように生活に余裕がなく、学費のつみたて金が捻出できない方が考えること、特に補助金制度や奨学金についてまとめましたので紹介します。

この記事を読めば、活用できる補助金制度や奨学金について理解が深まり、捻出すべき本当のつみたて額がわかるようになりますよ。

子育て世帯には必読の記事になっていますのでぜひご覧ください。

私は2019年からNISAに取り組み、

現在、1000万以上の投資を行っています。

今回は、子育て制度が活用できる制度についてまとめました。

必要なつみたて額について

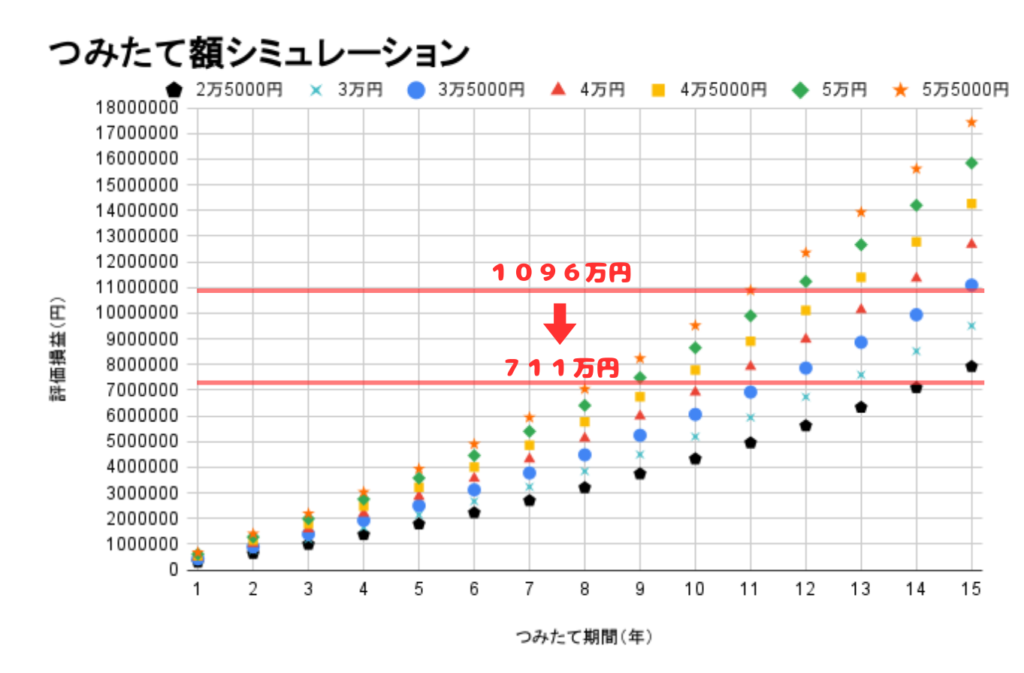

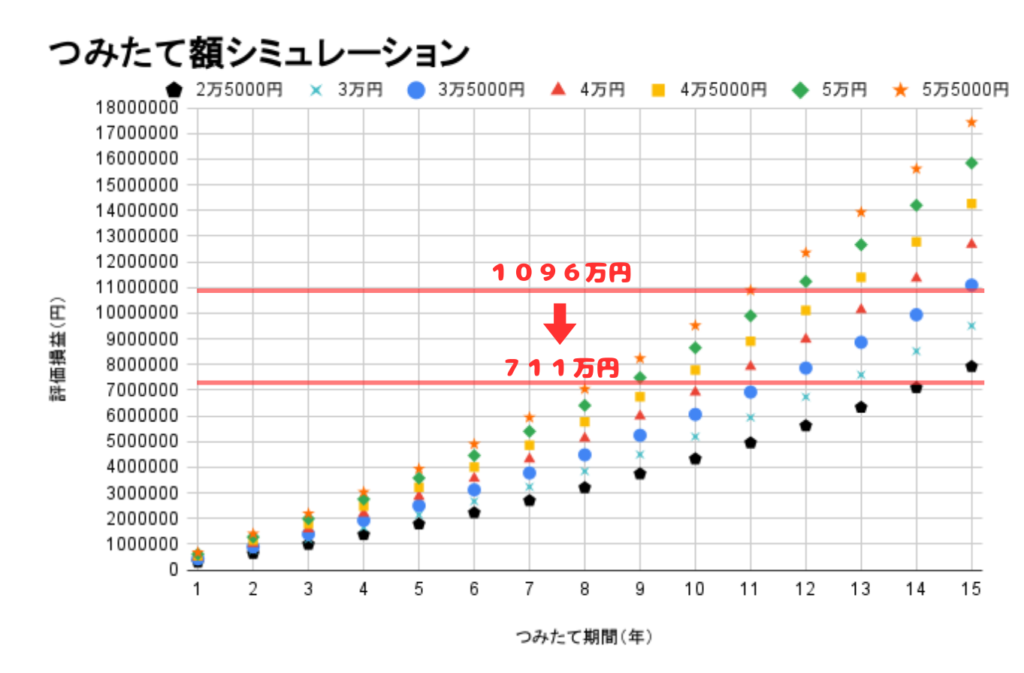

冒頭で述べた毎月3万5000円〜6万5000円のつみたて額については以下の通り求めています。

準備するお金の目標額:約1096万円(私立高校、私立大学にかかる費用総額)

年平均利回り:7%(オルカンの過去平均利回りを参考)

つみたて期間:10年〜15年

⇒下のグラフの通り、1096万円に到達するには毎月3万5000円〜6万5000円のつみたて額が必要

詳しくは以下の記事で説明していますのでよかったら御覧ください。

つみたて額が捻出できない時に考えること

毎月3万5000円〜6万5000円のつみたて額が捻出できない時に考えることをまとめました。

- 児童手当を活用する

- 高等学校無償化制度を活用する

- 奨学金を活用する

上記の項目を考えると捻出すべきつみたて額が少なくなるかもしれません。

児童手当を活用する

児童手当は、子育て世帯の経済的支援を目的とした制度です。支給額は以下の通りです。

- 3歳未満: 15,000円(第3子以降は30,000円)

- 3歳から高校生年代: 10,000円(第3子以降は30,000円)

※高校生年代とは18歳の誕生日以後の最初の3月31日までのこと、つまり高校生卒業まで

この児童手当1万円を将来の学費のためのつみたて額に充てることができれば、捻出すべきつみたて額は減ります。

できればこの児童手当は養育費ではなく、将来のためのつみたて金に充てることをおすすめします。

児童手当の拡充

児童手当については2024年10月からは下記のように拡充されました。

- 支給対象年齢の拡大:中学生→高校生年代まで延長

- 所得制限の撤廃:子どもの数に応じた年収未満→所得にかかわらず全額支給

- 第3子以降のカウント数見直し:上の子が18歳年度末まで→上の子が22歳年度末まで

- 支給回数の増加:4ヶ月ずつ年3回→2ヶ月ずつ年6回

特に支給対象年齢の拡大は嬉しいですね。

児童手当は中学生までが対象でしたが、高校生年代(18歳の誕生日以後の最初の3月31日まで)まで支給対象が延長されました。

これにより、高校の学費は3年間で36万円軽減されるため、さらに捻出すべき金額を減らせます。

少子化対策として今後の拡充も期待できますね。個人的には年少扶養控除の復活に期待したいところです。

高等学校無償化制度を活用する

高等学校の無償化制度については公立高等学校は2010年から、私立高等学校も2020年4月からスタートしています。

これらの制度を活用すれば、準備すべき将来の学費が更に少なくなります。

公立高等学校の無償化制度

公立高等学校は、実質的に無償化が実現しています。

「高等学校等就学支援金制度」に基づき、世帯年収が910万円未満であれば、「授業料」分の年間11万8800円の支援金が支給され、授業料は実質無償化となります。

この制度により、大半数の家庭で公立高校の授業料負担が完全に免除されています。

さらに東京都では2024年4月からこの910万円の所得制限が撤廃され、年間11万8800円が支給されます。

大阪府でも2024年4月から高校3年生が授業料無料となり、2025年度には2年生、2026年度には全学年に拡大されます。

今後は東京都や大阪府以外にも広がることを期待しています。できれば国主導でやっていただきたいところです。

私立高等学校への補助金制度

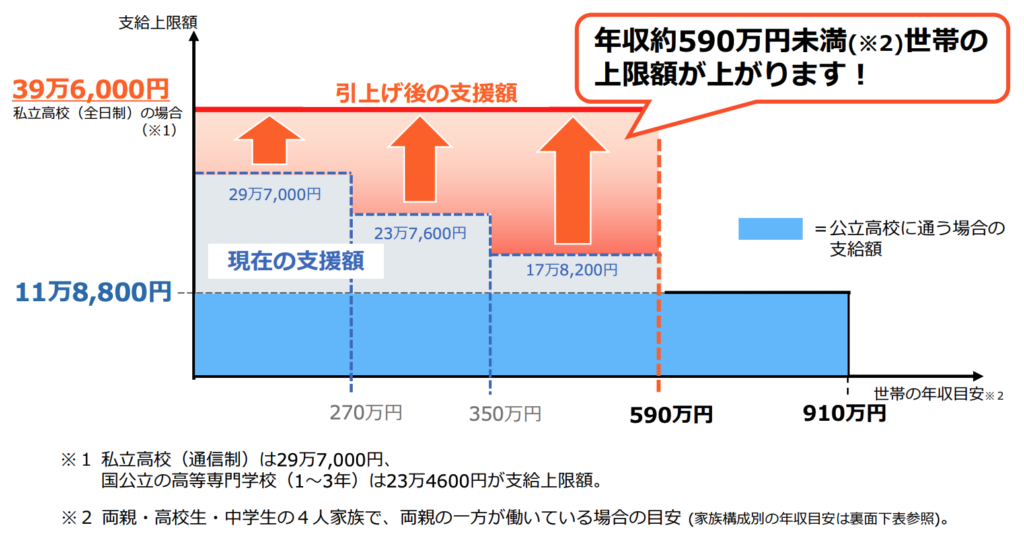

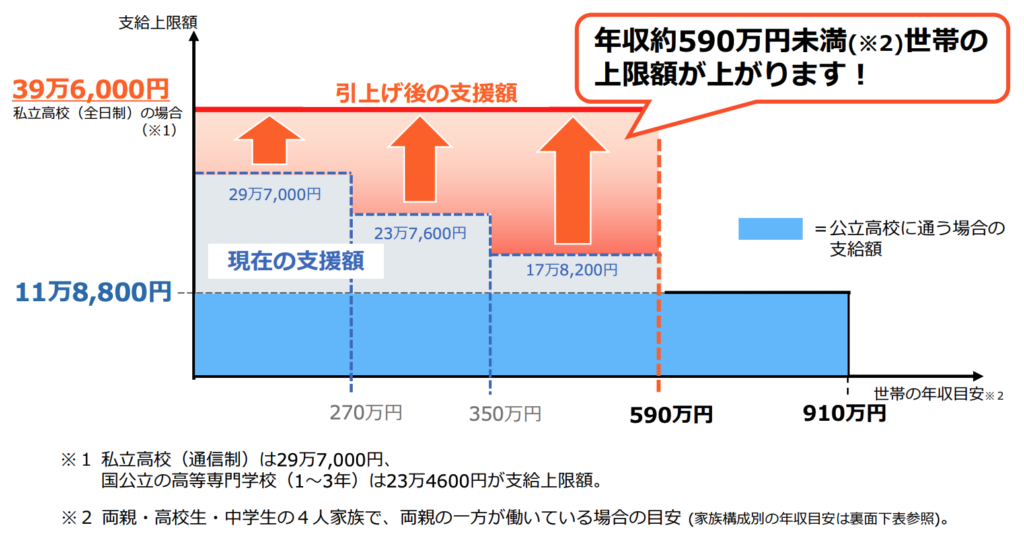

2020年4月より、私立高等学校に通う生徒を対象に、授業料の実質無償化を目的とした「高等学校等就学支援金制度」が拡充されました。

私立高校に通う生徒への支援金が手厚くなりました。2020年3月までは「高等学校等就学支援金制度」に基づき私立高校も年間11万8800円の支給でしたが、この支援金が年間39万6000円が支給されるようになりました。

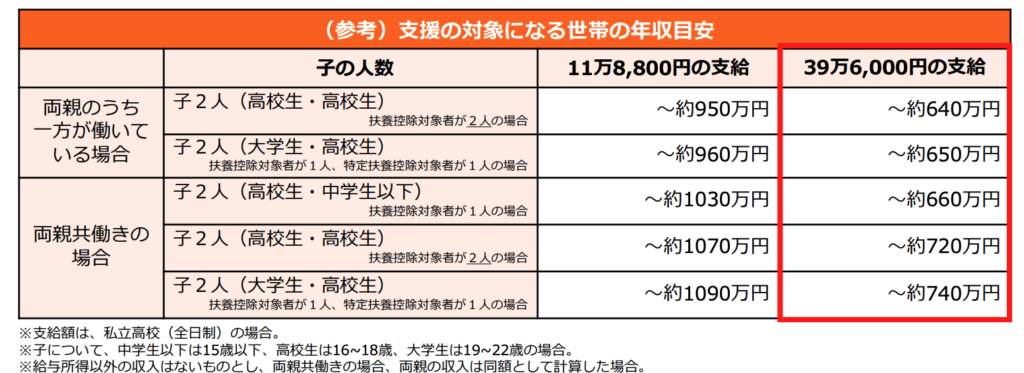

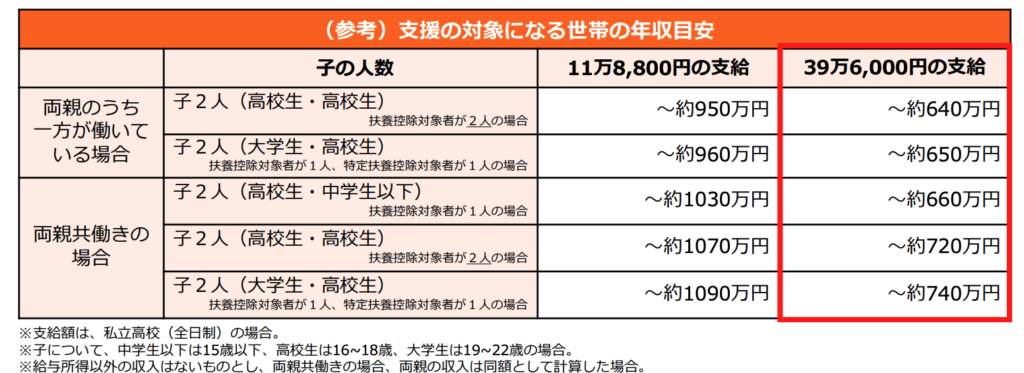

この支援金も所得制限があります。両親の一方が働いている場合で高校生、中学生の4人家族の場合は年収約590万円未満の世帯が対象となります。

また支援の対象となる世帯の年収目安は以下の通り。家族構成や収入などによって異なります。

しかし、東京都では2024年度から私立高等学校の支援についても所得制限を撤廃しました。まさに神改正です。

親が東京在住であれば、所得制限なく、申請すれば一律年間48万4000円が助成されます。

これが本当の「異次元の少子化対策」だといえるでしょう。

国も東京都を見習って、私立高校の無償化を進めてほしいと思います。

奨学金を活用する

ここまで自治体からの支援金を考えてきましたが、ここからは奨学金の活用についてです。

多子世帯などで経済的に厳しい場合は奨学金の活用を考えてみましょう。

子どもに借金を背負わせるなんてと思う方もいるかと思いますが、私自身も奨学金を活用して大学、大学院に通っていましたし、学費を全額だしてくれなかった親を恨んだことはありません。むしろ子ども3人もいるのに学費の大半をだしてくれた親には感謝しています。

30代後半の今では有利子の奨学金をすべて返済しており、無利子の奨学金がいつでも返せる状態になっています。

18歳以上では自分で判断させることが重要だと思います。

自分の学力的に奨学金を返せる見込みがないようなら、2年制専門学校や就職をするなどを選択すればいいのです。

私の場合は、将来就職して奨学金を返す覚悟をもって大学に進学を決めた覚えがあります。

またこのあと説明しますが、借金を背負うことなく、返済不要の給付奨学金制度を活用することで、学費負担を軽減する選択肢もあります。

奨学金の種類

日本学生支援機構で借りられる奨学金は以下の3種類になります。

- 給付型奨学金

- 第一種奨学金(無利子)

- 第二種奨学金(有利子)

返済が必要ない給付型奨学金と返済が必要な貸与型に別れます。貸与型は第一種奨学金と第二種奨学金があり、利子がかかるかで変わってきます。

各奨学金の給付・貸与額(月額)と適用条件は以下の表の通り。

| 奨学金の種類 | 給付・貸与額(月額) | 適用条件 |

|---|---|---|

| 給付奨学金(返済不要) | 自宅通学&国立:2万9200円 自宅通学&私立:3万8300円 自宅外通学&国立:6万6700円 自宅外通学&私立:7万5800円 | 約270万円未満の住民税非課税世帯 で左記の満額 〜約300万円で2/3 〜約380万円で1/3 〜約600万円(多子世帯のみ)で1/4 |

| 第一種奨学金(無利子) | 自宅通学&国立: 2万円、3万円、4万5000円 自宅通学&私立: 2万円、3万円、4万5000円、5万4000円 自宅外通学&国立: 2万円、3万円、4万円、5万4000円 自宅外通学&私立: 2万円、3万円、4万円、5万円、6万4000円 | 子供1人、片働きの場合で716万未満の世帯※ |

| 第二種奨学金(有利子) | 月額20,000円~120,000円(10,000円刻み) | 子供1人、片働きの場合で1113万未満の世帯※ |

※適用条件は世帯人数、共働きか片働きによって変わるので詳しくは日本学生支援機構のHPを御覧ください。

私は当時、有利子の第二種奨学金を借りる選択をしました。第二種奨学金を選択した理由は第一種だと貸与額が少ないためです。

しかし、今回調べているうちに第一種と第二種奨学金は併用できることを初めて知りました。第二種は1%程度の利子でしたので、第一種で多めに借りて、第二種の奨学金をできるだけ少額で済ませる選択肢もあったと感じます。みなさんはこんな失敗をしないようによく確認してくださいね。

本当に必要なつみたて額について

先ほど説明した制度を活用した場合、本当に必要なつみたて額をグッと抑えられるでしょう。

例として以下の3パターンを考えてみます。

私立高等学校への補助金制度を活用した場合

例えば、東京都在住であれば、私立高等学校の支援として一律年間48万4000円が支給されます。

これにより高等学校にかかる費用が三年間で総額145万2000円がうくことになります。

私立高等学校と私立大学にかかる学費の総額は約1096万円→約951万円となります。

奨学金を活用した場合

次に奨学金を活用した場合を考えます。

例えば、大学4年間で第一種奨学金を5万円借りる場合、4年間で総額240万円がうくことになります。

私立高等学校と私立大学にかかる学費の総額は約1096万円→約856万円となります。

補助金制度&奨学金を活用した場合

最後に私立高等学校への補助金制度と5万円の奨学金をどちらも活用した場合は145万2000円+240万円なので総額385万2000円がうくことになります。

私立高等学校と私立大学にかかる学費の総額は約1096万円→約711万円となります。

一番最初に示した積立額のグラフをみてみましょう。復習ですが、このグラフは年利回り7%の投資信託に新NISAでつみたてした場合のシミュレーションになります。

将来、学費に必要な額が1096万円→711万円に減ったので月額のつみたて額もグッと減ったことがわかるでしょう。

必要なつみたて額:15年で2万5000円、10年で4万5000円

つみたて額別の目標額到達期間と開始時の子どもの年齢は下の表の通りになります。

| つみたて額 | 目標額(711万円)到達期間 | つみたて開始時の子供の年齢 |

|---|---|---|

| 2万5000円 | 15年 | 0歳 |

| 3万円 | 13年 | 2歳 |

| 3万5000円 | 12年 | 3歳 |

| 4万円 | 11年 | 4歳 |

| 4万5000円 | 10年 | 5歳 |

| 5万円 | 9年※ | 6歳 |

| 5万5000円 | 9年※ | 6歳 |

※つみたて期間は10年以上の長期をおすすめしています。インデックス投資をする場合、10年以上の長期投資をすることで元本割れのリスクが減ることが過去の膨大なデータからわかっています。

【まとめ】学費のつみたて金が捻出できない時に考える補助金制度や奨学金について

以上の通り、将来の学費に必要なつみたて額については補助金制度や奨学金を活用することで少なくできます。

例で示したように私立高等学校への補助金制度と5万円の奨学金を活用すれば、本当に必要なつみたて額は15年で2万5000円、10年で4万5000円ですむことがわかりましたね。

また高校までもらえる毎月1万円の児童手当を活用すれば捻出するつみたて額はさらに抑えられるでしょう。

このように使える制度を活用することを考えると高校と大学が私立でも少し気が楽になったと思いませんか?

あとは日々の生活の中で無駄な固定費などを削減して残りのつみたて額を用意することが大切です。

私も皆さんと同じように二人の子供がいます。子どものために学費のつみたてを一緒にがんばりましょう!

今回のつみたてシミュレーションは新NISAでのつみたてとなります。

まだ新NISAを始めていない方!この機会に新NISAで子供の将来の学費を準備しましょう。

まだ新NISAを始めていない方、まずは証券口座を開くことが第一です。おすすめはSBI証券です。

この記事で新NISAに興味を持った方は以下の記事でSBI証券の魅力を紹介しているので参考にしてみてくださいね。

またSBI証券以外にも他の証券会社の特徴も見てみたいという方はこちらの記事が参考になります。

最後にみなさんのお子さんが一人でも希望の進路に行けるように今後もみなさんの役に立つブログを書きたいと思います。

では今回はこのへんで!

コメント